Veja a carteira de ações “Not Bad” para esta semana

Por William Castro Alves, economista e especialista em mercados internacionais – Acompanhe em “Bugg“

CARTEIRA

O que fiz nessa semana turbulenta de mercado? NADA! Sentei…tomei meu café… observei… paúra… recessão… crise nos EUA… compra ouro… dólar explode… Argentina vai aos ares… acabou… vende tudo… compra aproveita…

Não sei se estou certo, mas esse sangue frio tem me ajudado a sobreviver nesse mercado nesses últimos 15 anos.

Um Causo Meu:

Estava na faculdade…lá em meados de 2004…juntei uma graninha que ia dar de entrada num “Gol bolinha”… havia investido bem e conseguido retorno de 30% na minha carteira. Comecei a “brincar com opções”…2 operações bem sucedidas e me sentia capaz de comprar o Gol Bolinha sem financiar…precisaria arriscar, mas como eu “sabia o que estava fazendo” não tinha erro! Coloquei 80% do meu capital numa opção da antiga Telemar (TNLP alguma coisa)…paguei R$ 0,22…daquelas fora do dinheiro mesmo que é pra dar porrada! Passei por 2 dias de mercado bem parado, até que no terceiro dia senti a maior queda do IBOV naquele ano…índice abriu caindo 4%! Minha opção abriu em R$ 0,07 com -68%. Minhas 2 telas, meu suposto preparo não me ajudaram em nada…não podia chorar, pois tava trabalhando e era estagiário…comentar com alguém seria pior…seria chacota pura. Tive que me segurar na cadeira e tentar enterrar os ossos …sobrou dinheiro para comprar uma calota do famigerado Gol Bolinha!! Foi um dos melhores cursos de bolsa que fiz! Lição aprendida que me ajuda até hoje!

Por que falo isso?

Porque talvez eu esteja aqui para te ajudar a aprender a PERDER!

Ninguém gosta ou se acostuma a perder…vai doer sempre! Mas temos que aprender a viver com a dor…sacudir a poeira e seguir. Eu aprendi e você pode aprender!

Investimento de verdade, que não seja apenas o rentista (renda fixa) tem risco! Montar um negócio tem risco, portanto ser sócio de um também apresentará riscos.

Lembre sempre: quanto maior o retorno potencial maior o risco!

Voltando a carteira….

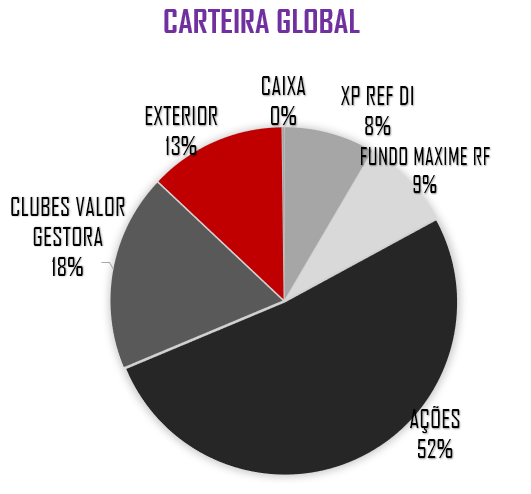

Não fiz nada além de aplicar o dinheiro parado do caixa no Fundo XP REF DI que é só pra não deixar parado mesmo. Pretendo usar e me aproveitar dessas quedas para comprar algumas ações.

“Dolarization”….

Fora isso posso dizer por experiência própria que é muito bom ter parte da carteira dolarizada! Quando as coisas “encrespam” como foi essa semana a gente sente na hora! Dólar a R$ 4,05 ? No problem! hehe. Quem não souber como me manda mensagem que eu ajudo.

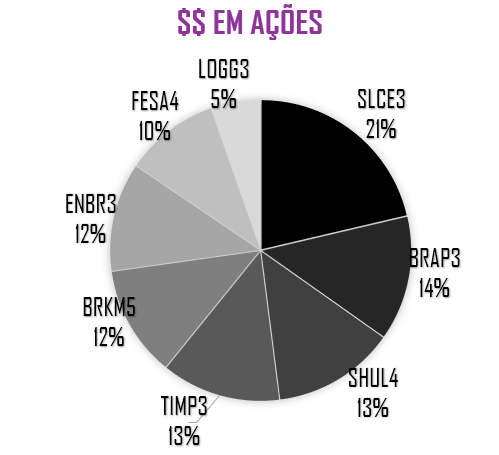

AÇÕES

Sem mudanças….comentários abaixo.

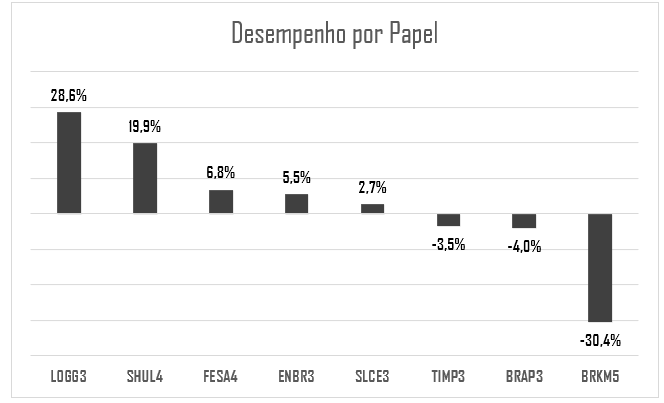

Minha carteira foi mal essa semana puxada pelos papeis de commodities: BRAP3, BRKM5 e FESA4…reflexo do temor global e de mais coisas…Precisamos falar de:

Ferbasa (FESA4)

Empresa divulgou um resultado ruim que me deixou bastante decepcionado/irritado. Dólar mais alto não compensou os menores volumes (-4%) e preços (-14%). Elevações nos custos de energia e das matérias primas dolarizadas (especialmente o coque) completaram o cenário. Mistura tudo e adiciona o fato de que industrias tem economias e deseconomias de escala e está pronto o resultado horrível. Ou seja, quando produz mais ela dilui custos e margens ficam melhores. Quando produz menos o efeito é o contrário e os números ficam muito ruins. A empresa tem contratos de hedge a um dólar bem alto agora para 2019, mas fora isso fica difícil de ver algo bom no futuro próximo. Preços já foram definidos para o 3T com nova queda…volumes devem seguir fracos dado o cenário. Conference não ajudou em nada. Boa empresa, mas o momento não é bom e lucros não crescem. Salvação aqui seria o cenário externo mudar e bons ventos atingirem o setor de siderurgia como um todo. Complicado! Saibam que quase zerei bons ganhos que tinha nela com essa queda dessa semana o que me deixou BEM P__ da vida!

BRAP3 sigo achando muito barata. Comprar mais? Não sei…Eu sempre posso estar errado!

BRKM5 um case complicado…amarga perda por enquanto. Já comentei do resultado. Nada de novo. Não sei quando as coisas se resolvem, nem “se” irão se resolver. Sigo posicionado.

Importante o investidor ter em mente que papeis cíclicos como os que citei acima são assim mesmo. De uma hora para outra o humor do mundo muda e elas podem voar. Tem que ter estômago!

Minha maior posição divulgou um bom resultado…

SLC Agrícola (SLCE3)

Números muito bons mesmo num cenário que está longe de ser o melhor para companhia com a guerra comercial e queda nos preços de grãos. Agora quando tu lê um parágrafo desses dá orgulho de ser sócio da empresa!

Na soja, alcançamos produtividade de 3.742 kg/ha, 6,2% superior ao projeto inicial e 16,7% superior à média nacional (CONAB). No algodão, a produtividade de pluma está mais de 2x superior à produtividade média mundial, mesmo considerando que nossa produção é “em sequeiro” (sem irrigação), ou seja, mais barata.

Operacionalmente e qualitativamente não tenho dúvida alguma da qualidade diferenciada da empresa. O que pesa sobre a ação é o cenário de preços ruins. Os hedges garantam resultados bons para esse ano….mas o mercado olha para frente e o que preocupa são os preços pra frente – em especial o do algodão que responde pela maior parte da geração de caixa. Ela segue sendo um caso de aposta na recuperação do preço do algodão – vide preços abaixo.

Escalada da guerra comercial EUA-China as perspectivas de crescimento global mais fraco pesam sobre a commoditie. Uma safra forte na Índia também não ajuda. Mas a SLC garante que o balanço de oferta e demanda se equaliza. Além disso, a guerra entre EUA e China tem gerado “respingos” positivos com o Brasil Exportando mais para lá.

Segue sendo minha maior posição. Uma excelente empresa, negociando a múltiplos baixos e com alguns triggers potenciais como: (i) melhora de preço de algodão; (ii) monetização das fazendas com alguma venda; (iii) um hedge contra um dólar mais forte. Com um NAV (valor de ativos líquidos) de R$ 24/ação não vejo motivo pra negociar a R$ 18!

Schulz(SHUL4)

A despeito do cenário nacional, a Schulz continua crescendo, ganhando mercado em todos os setores de atuação, aumentando seu faturamento e lucro. Receitas e Ebitda cresceram 23% YoY, lucro saltando sonoros 70% YoY! Empresa segue a todo vapor colhendo os frutos dos investimentos recentes. Dê uma olhada:

“Importante registrar que a carteira de orçamento de novos projetos continua extremamente elevada e

com boas perspectivas de obter novos negócios.” (sobre a divisão automotiva da Schulz).

Acredito que ela consiga alcançar ao menos R$ 100MM de lucro nos próximos 12 meses e penso que um target para ela seria R$ 12/ação.

No mais ENBR3, TIMP3 segurando bem nesse momento de quedas.

LOGG3 é posição remanescente. Boa empresa, mas minha ideia é me desfazer mantendo a carteira mais concentrada mesmo.

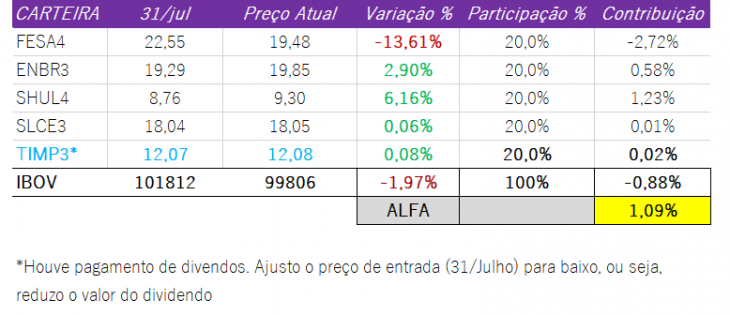

#NOTBAD

Mês só começando…mês complicado…mas apesar dos pesares eu diria que a carteira segurou muito bem. Sim a queda de FESA4 atrapalha e muito…foi um belo gol contra….mas ainda assim no agregado, sobrevivendo.

Era isso.

Aquele Abs.

![[Conteúdos gratuitos] Assista ao Giro do Mercado, ao Carreiras e Afins e outros programas exclusivos em nosso Youtube](https://media.moneytimes.com.br/uploads/2024/01/banner-html-28.png)