Por que temos juros tão altos: uma resposta econométrica

Por Vitor Wilher para Análise Macro

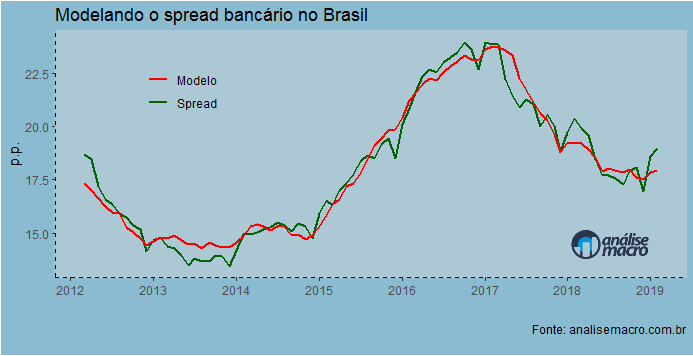

Na Edição 60 do Clube do Código, construímos um modelo simples que explica a trajetória do spread bancário no Brasil. O spread é a diferença entre as taxas de captação e de empréstimo bancário, que é sistematicamente mais elevado no país do que a evidência internacional. De modo a entender essa anomalia, utilizamos como variáveis explicativas para o spread as provisões dos bancos, compulsórios bancários, taxa de inadimplência, taxa Selic e taxa de desemprego. Abaixo o ajuste do modelo.

O modelo que construímos tem um R^2 de 0,96, o que significa que o mesmo consegue explicar 96% da variação na nossa variável de interesse. Abaixo, colocamos uma tabela que resume os resultados encontrados.

Quer concorrer a R$ 300? Responda esta pesquisa sobre investimentos em 2 minutos

| Dependent variable: | |

| spread | |

| provisoes | 1.232** |

| (0.512) | |

| compulsorio | 0.007** |

| (0.003) | |

| inadimplencia | 1.338*** |

| (0.386) | |

| selic | 0.559*** |

| (0.030) | |

| desemprego | 0.559*** |

| (0.115) | |

| Constant | -7.509*** |

| (1.426) | |

| Observations | 84 |

| R2 | 0.962 |

| Adjusted R2 | 0.960 |

| Note: | *p<0.1; **p<0.05; ***p<0.01 |

Exclusivo: O segredo para ganhar com Petrobras em qualquer cenário

Como se depreende da tabela, todas as variáveis foram estatisticamente significativas para explicar o spread bancário. Em particular, os resultados encontrados sugerem que um aumento de 1 p.p. na taxa de inadimplência faz o spread bancário aumentar em 1,33 p.p.

![[Conteúdos gratuitos] Assista ao Giro do Mercado, ao Carreiras e Afins e outros programas exclusivos em nosso Youtube](https://media.moneytimes.com.br/uploads/2024/01/banner-html-28.png)