O que podemos aprender com o fracasso de corretoras de criptoativos?

Quantas corretoras de criptoativos existem por aí? Atualmente, a Brave New Coin (BNC) rastreia mais de 240, mas apresentar uma lista definitiva é quase impossível, já que surgem na mesma rapidez em que desaparecem.

Infelizmente, fracassos ou hacks a corretoras cripto dão a ideia de que havia algo de errado com as moedas que foram hackeadas.

Porém, não é o fracasso de uma moeda ou uma falha no bitcoin; a culpa é da má administração, da criminalidade absoluta e/ou de ordens governamentais de encerramento.

Segundo a teoria darwinista, o fracasso de corretoras cripto deve resultar na qualidade dos produtos e serviços de corretoras que continuam sendo maiores do que deveriam se essas corretoras má gerenciadas tivessem sobrevivido.

Conforme o investidor Marc Andreessen disse em um tuíte após o fracasso da agora extinta Mt.Gox:

“Mt.Gox teve de morrer para o Bitcoin ter sucesso. Sua antiga função nos tempos primórdios do Bitcoin foi substituída por entidades melhores e mais fortes.”

A teoria afirma que mercados amadurecem e se tornam mais fortes por meio de um processo parecido com a seleção natural, em que serviços ruins ou “inadequados” são arruinados de uma forma ou de outra, saindo do caminho e dando espaço para que serviços bons ou “adequados” tenham sucesso.

Se a teoria faz sentido, então esta longa lista de corretoras cripto fracassadas deve significar que o setor de corretoras está mais saudável do que nunca — mas o fato de que muitas corretoras continuaram a fracassar em 2020 junto com todos os fundos de seus depositantes não é reconfortante.

Então, é como sempre dizemos: pesquise bastante sobre qualquer corretora que você deseje utilizar.

Coreia do Norte e o hack a corretoras cripto

Há tempos considerada como um mau agente no setor cripto, a Coreia do Norte continua a causar grandes danos ao ecossistema — hackeando corretoras cripto como se não houvesse amanhã.

O Lazarus Group, um sindicato de cibercrimes que trabalha em nome do governo norte-coreano, foi responsável pelo maior ataque, afetando a corretora Kucoin em 2020. A corretora cingapurense perdeu cerca de US$ 275 milhões em bitcoin (BTC), ether (ETH) e outros tokens ERC-20.

Johnny Lyu, CEO da Kucoin, disse que o hack aconteceu “devido ao vazamento das chaves privadas das carteiras ‘quentes’ da Kucoin”. Sozinho, esse hack contabilizou metade das criptomoedas roubadas em 2020, apesar de Lyu ter dito que cerca de US$ 204 milhões haviam sido recuperados.

A Chainalysis atribuiu o ataque ao Lazarus porque os hackers da Kucoin utilizaram uma técnica de lavagem de dinheiro bem similar àquela utilizada em outros ataques do Lazarus.

A técnica envolvia enviar fundos roubados a mixers em pagamentos estruturados do mesmo tamanho. Lazarus foi responsável por um ataque às corretoras sul-coreanas Upbit (em 2019) e Coinlink e Bithumb (em 2017).

Além disso, podem estar envolvidos em um ataque à eslovena fornecedora de poder computacional Nicehash em 2017.

EUA dá detalhes do malware de cripto “AppleJeus”

usado por hackers norte-coreanos

Um novo aspecto do hack à Kucoin foi o uso de plataformas de finanças descentralizas (DeFi) na lavagem de parte dos fundos. Plataformas DeFi fornecem aos usuários a capacidade de autocustódia e não existem requisitos de confiança entre o operador da corretora descentralizada e investidores.

Usuários continuam anônimos, ao contrário de muitas corretoras DeFi, que têm exigências de “conheça seu cliente” (KYC) e antilavagem de dinheiro (AML).

Uma década inteira de fracassos em corretoras cripto

Livecoin — em 16 de janeiro de 2021, a corretora russa anunciou que iria encerrar suas atividades, pois não conseguiu se recuperar de um ciberataque que aconteceu em 23 de dezembro de 2020. Durante a invasão, hackers obtiveram controle da infraestrutura da Livecoin e modificaram as taxas da corretora para inflacionar, temporariamente, os preços a níveis absurdos. Quando as taxas da corretora foram artificialmente modificadas, os hackers começaram a remover os fundos das contas para lucrarem facilmente. Em uma publicação na página da Livecoin, a corretora afirmou ter perdido o controle de seus “servidores, interfaces e nós”. Clientes da corretora têm até 17 de março de 2021 para obterem seu reembolso.

Negocie Coins — em dezembro de 2020, Negocie Coins, corretora brasileira que era uma plataforma de conversão de reais brasileiros para cripto, não estava mais acessível a usuários. Seus operadores, a empresa Bitcoin Brazil, receberam diversos processos de clientes em todo o país, afirmando que não conseguiam sacar os fundos depositados nas plataformas do grupo.

CryTrEx — em setembro de 2020, a corretora italiana anunciou que iria encerrar suas atividades. Os operadores comunicaram: “após mais de três anos de serviço, a crytrex declarou falência devido às constantes tentativas de hacks que danificaram as declarações financeiras de diversos usuários. Isso teve um impacto negativo na gestão de recursos e não foi possível continuar com nosso serviço”. CryTrEx era uma corretora de acesso simples que aceitava depósitos via cartão de crédito.

NLexch — em setembro de 2020, a corretora holandesa anunciou seu encerramento devido às novas regulações custosas. Em uma publicação, a corretora disse: “O Nederlandsche Bank [banco central]” exigiu que cada empresa cripto deveria ser registrada. O registro acabou sendo mandatório e empresas que falharam em cumprir com as regras serão obrigadas a encerrar suas operações no país. As taxas cobradas durante o processo eram caras demais. O custo de fornecer o nível exigido de segurança, suporte e tecnologia não são economicamente viáveis para nós.

Tradesatoshi — a plataforma britânica anunciou, no fim de fevereiro de 2020, que não iria mais aceitar depósitos e que negociadores deviam sacar seu fundos até o dia 1º de março. Em uma publicação, a corretora explicou ter atingido um ponto de operação em que não era mais “economicamente viável continuar a fornecer o nível exigido de segurança, apoio e tecnologia”. Para sacar os fundos da plataforma, usuários tinham de passar por um conjunto adicional de requisitos de AML e KYC.

FCoin — a corretora chinesa e adotante de negociações de mineração encerrou suas operações em fevereiro de 2020 após revelar um déficit de US$ 130 milhões em criptoativos. A corretora explicou ter falhado em pagar suas responsabilidades e que problemas surgiram na corretora por conta de erros de sistemas internos, e não um hack ou um golpe de “exit scam” (operação fraudulenta). A corretora não está funcionando mais e, recentemente, o fundador Zhang Jian explicou que a empresa está em processo de tentar compensar usuários pelos fundos perdidos.

Coinnest — a corretora sul-coreana encerrou suas atividades em abril de 2019 após anunciar em seu site que não conseguiu lidar com as mudanças na indústria cripto e blockchain. Em abril de 2018, o CEO da corretora e outro executivo foram acusados de estarem ligados com estelionato de ativos após aparentemente terem roubado fundos dos clientes. A plataforma também perdeu US$ 5 milhões em bitcoin (BTC) e outros criptoativos após realizar uma airdrop (distribuição) sem querer em janeiro de 2019.

Cryptopia — em janeiro de 2019, a neozelandesa corretora sofreu dois hacks em duas semanas. No dia 15 de janeiro de 2019, o perfil da Cryptopia no Twitter anunciou que a plataforma de negociações sofreu uma grande violação de segurança resultando em “perdas significativas”. Serviços de negociação foram suspendidos e uma investigação policial foi lançada. Isso resultou em um bloqueio e uma investigação das sedes da empresa no dia seguinte. O hack teve mais de 70 mil carteiras comprometidas e mais de US$ 23 milhões em ether (ETH) e tokens ERC-30 foram roubados. Um segundo ataque aconteceu em 28 de janeiro, em que mais US$ 284 mil de 17 mil carteiras foram roubados. Em maio de 2019, foi anunciado que a corretora entrou em liquidação. Um relatório investigativo pelo site Stuff sugeriu que houve conflitos pessoais internos e tensões entre os membros fundadores e equipes executivas da Cryptopia. Até hoje, ninguém foi acusado do roubo. Atualmente, a corretora está em liquidação com o processo de reconciliação de ativos perdidos atribuído à Grant Thornton. Porém, em agosto de 2020, vítimas insatisfeitas com a corretora falida contrataram o escritório de advocacia Chapman Tripp para substituir os liquidadores Grant Thornton do que eles chamaram de falha da empresa em cumprir com suas tarefas como liquidadores sob a Lei de Empresas da Nova Zelândia.

QuadrigaCX — um dos roubos mais incomuns. Após a morte misteriosa de seu fundador Gerald Cotten em dezembro de 2018, a corretora canadense explicou que não poderia mais obter acesso a qualquer uma das carteiras frias onde os fundos dos clientes estavam armazenados. Conforme investigadores começaram a analisar as finanças da QuadrigaCX, seis carteiras foram identificadas como pertencentes à corretora. Porém, em seguida, foi revelado que cinco delas haviam sido esvaziadas em abril de 2018. Investigações recentes afirmaram que grande parte das perdas da QuadrigaCX foram consequência da “conduta fraudulenta” de Cotten e que a corretora era operada como um esquema Ponzi, pois Cotten usava outros depósitos de clientes quando havia déficit em ativos para satisfazer os saques de clientes. Números recentes da Comissão de Valores Mobiliários de Ontário (OSC) sugerem que a corretora deve US$ 215 milhões em ativos a 76 mil clientes e, até agora, Ernst & Young, a administradora da falência, conseguiu recuperar apenas US$ 46 milhões em ativos para reembolsar os clientes.

Zaif — a corretora japonesa foi hackeada e perdeu US$ 60 milhões em cripto em setembro de 2018. Primeiro havia informado sobre uma saída incomum de fundos da plataforma no dia 14 de setembro. Após investigações, The Tech Bureau, empresa-mãe da Zaif, explicou que hackers haviam obtido acesso não autorizado às carteiras quentes da corretora e roubado cerca de US$ 60 milhões em bitcoin, bitcoin cash (BCH) e MonaCoin. A corretora reabriu sete meses depois, em abril de 2019.

Coinrail — a corretora sul-coreana perdeu US$ 40 milhões equivalentes em ether e outros tokens ERC-20 em junho de 2018. A corretora suspendeu os serviços após ter sofrido o que descreveu como uma “ciberintrusão”. Em seguida, descobriu-se que alguns dos tokens roubados estavam sendo vendidos nas corretoras descentralizadas IDEX e Ethedelta.

Coinsecure — em abril de 2018, a corretora com um nome pouco irônico (algo como “moeda segura”) foi hackeada, em que 438 BTC (equivalentes a US$ 3,5 milhões) foram roubados. Localizado na Índia, acredita-se que o hack tenha sido uma operação interna, em que o diretor de estratégia Amitabh Saxena está sendo investigado. A corretora não é mais operacional.

Bitgrail — US$ 170 milhões em Nano foram roubados da corretora italiana em fevereiro de 2018 que, logo em seguida, declarou falência. O fundador Francesco Firano foi sentenciado por tribunais italianos a devolver a maior quantidade de ativos possível a seus clientes em janeiro de 2019. Na mesma sentença, foi declarado que milhões de dólares em criptoativos foram confiscados das contas da corretora e movimentados para contas gerenciadas por administradores escolhidos pelo tribunal.

Coincheck — em janeiro de 2018, a corretora japonesa foi hackeada e perdeu 523 milhões de NEM, na época avaliados em US$ 533 milhões. Inicialmente, hackers conseguiram espalhar um vírus por e-mail que, em seguida, permitiu que roubassem chaves privadas. Os tokens NEM estavam armazenados em uma única carteira quente e nenhum dos contratos multiassinaturas de segurança recomendados por desenvolvedores foram usados. Meses depois, sugeriu-se que grande parte dos fundos haviam sido vendidos na dark web. Após ter sido adquirida pelo Monex Group em abril de 2018, a Coincheck reabriu em novembro de 2018.

Youbit — a corretora sul-coreana foi hackeada em dezembro de 2017 por uma quantia desconhecida, mas afirmou ter sido 17% de sua reserva de ativos. A corretora afirmou que hackers entraram em sua carteira quente, mas que sua carteira fria permaneceu intacta. Logo em seguida, declarou falência. A Agência Coreana de Segurança da Internet (KISA) começou uma investigação sobre como os hackers obtiveram acesso aos sistemas da Youbit. A agência de segurança culpou um ataque anterior à Youbit em espiões que trabalhavam para a Coreia do Sul.

BTCChina — a corretora chinesa, renomeada como BTCC, parou de funcionar em setembro de 2017 após a criação de uma nova lei que torna ilegal que cidadãos chineses negociassem criptoativos a menos que fosse no exterior. Muitas outras corretoras, como Huobi, migraram para o exterior para se protegerem da proibição. BTCC reabriu em junho de 2018 após ter migrado suas operações para Londres e, em seguida, para Hong Kong.

Gatecoin — em maio de 2016, a corretora de Hong Kong foi hackeada e perdeu 250 BTC e 185 mil ETH (cerca de US$ 2 bilhões na época). Fundos foram retirados da carteira quente da corretora. O hack ainda não teve solução. Em março de 2019, a corretora fechou suas portas após problemas com uma fornecedora de serviços de pagamento que paralisou as operações da corretora durante meses.

Harborly — a corretora do estado de Texas foi lançada em 2015 e, em 14 de agosto, anunciou que iria encerrar suas operações, afirmando que não foi “devido a um hack, atividade fraudulenta ou incidente relacionado a segurança”. A empresa afirmou que um novo empreendimento havia ganhado força e, assim, estava no processo de obter um comprador.

Coin.mx — anunciada no fim de 2013, a corretora mexicana esteve envolvida em um esquema. Em julho de 2015, o FBI acusou seus fundadores, Anthony R. Murgio e Yuri Lebedev, de operarem uma corretora clandestina e não licenciada de bitcoin, violando as leis federais de antilavagem de dinheiro.

Bitspark — a corretora de Hong Kong anunciou, em abril de 2015, que estava encerrando sua corretora para focar em seu serviço de remessas digitais. Seu site ainda funciona em 2020, com a seguinte mensagem: “Bitspark fechou suas portas em 4 maio de 2020. Seus dados e fundos estão a salvo”.

Excoin — em fevereiro de 2015, a empresa anunciou que havia sido hackeada. Sua última atualização no Twitter foi em 15 de março de 2015, em que disse que estava se preparando para o relançamento da “nova plataforma de negociação Excoin”. Nunca mais se ouviu falar dela. Uma visita ao site resulta na seguinte mensagem do Google: “invasores podem estar tentando roubar suas informações”.

Virtex — fundada em julho de 2014, era uma plataforma que negociava diversos criptoativos, mas acabou se revelando um esquema de fraude em janeiro de 2015.

Yacuna — a corretora inglesa e regulamentada na Europa negociava bitcoin, litecoin (LTC) e dogecoin (DOGE) com euro e libra. A empresa anunciou seu encerramento em 13 de outubro de 2015 afirmando que “o bitcoin é uma tecnologia incrível e estamos orgulhosos de termos desenvolvido uma das primeiras corretoras europeias de criptoativos. Mas tudo tem seu fim”. Yacuna encerrou suas operações em 15 de novembro de 2015.

Bitstake — a nigeriana anunciou, em 14 de outubro de 2015, que sua plataforma iria encerrar as operações após apenas dez meses. A empresa aconselhou clientes a removerem seus ativos até o dia 30 de outubro, recomendando outra corretora nigeriana, NairaEx, que ainda opera hoje em dia.

Melotic — em maio de 2014, a corretora de Hong Kong anunciou estar fechando suas portas por conta da “falta de crescimento suficiente”.

Coin-Swap — em março de 2015, a corretora anunciou, pelo Twitter, que iria encerrar suas atividades e aconselhou seus clientes: “Favor remover seus fundos imediatamente”. Segundo seu feed no Twitter, o processo não foi tão fácil como parecia.

AllCrypt — em março de 2015, a corretora saiu do ar e o dono explicou que houve uma invasão ao WordPress, resultando na perda de uma pequena quantia de fundos de clientes.

Comkort — a corretora estoniana finalizou sua fase de testes beta em março de 2014. Em julho de 2014, a empresa encerrou suas operações.

LibertyBit — lançada em fevereiro de 2013, a corretora canadense anunciou uma suspensão temporária nas negociações em junho de 2013 mas, desde então, nunca mais se falou sobre.

MintPal — em julho de 2014, a empresa relatou ter sido invadida, perdendo uma grande quantia de VeriCoin. Em outubro de 2014, Moonlah, empresa que operava MintPal, anunciou que iria encerrar as atividades da corretora. Muitos usuários do fórum Bitcoin Talk publicaram que Ryan Kennedy, CEO da MintPal, era um fraudador e havia fundos perdidos na corretora. Kennedy foi preso pelo roubo de 3,7 mil BTC e apareceu no tribunal em julho de 2017, acusado de crimes sob a Lei de Fraudes de 2006 e a Lei de Produtos de Crime de 2002.

McxNOW — lançada em setembro de 2013, a empresa afirmou que todos os saldos iriam ganhar juros de 25% sobre todos os lucros da empresa. O site saiu do ar, afirmando estar em um “período de manutenção” desde o dia 15 de novembro de 2014.

Cryptorush — corretora multimoedas lançada em fevereiro de 2014, assim como BlackCoin. Em março de 2014, a empresa anunciou que suas BlackCoins haviam sido roubadas por usuários devido a um bug na plataforma. No mês seguinte, o usuário “DogeyMcDoge”, que afirmou ter sido um ex-funcionário da empresa, deu detalhes no Reddit de como a empresa era uma grande fraude.

WeExchange — também conhecida como Weex, foi lançada em dezembro de 2012. O último volume nessa corretora foi em 26 de novembro de 2013. Jon Montroll, seu fundador, foi preso nos EUA em fevereiro de 2017 e foi considerado culpado por fraude de valores mobiliários e obstrução da justiça.

Kapiton — uma plataforma de negociação sueca, lançada para uma base limitada de clientes em 18 de abril de 2012. Porém, começou a passar por problemas com pagamentos em novembro de 2013, fazendo com que usuários do Reddit afirmassem que era uma fraude.

Vault of Satoshi — a corretora canadense foi oficialmente lançada em outubro de 2013, afirmando que sua documentação havia sido auditada, algo revolucionário na época. A corretora fechou suas portas em 5 de fevereiro de 2015, afirmando que: “gostaríamos de certificar a comunidade que não teve absolutamente nada a ver com insolvência, fundos roubados ou qualquer outro cenário infeliz”.

Britcoin — disponível para negociações em 17 de abril de 2011, era o primeiro mercado que aceitava a libra esterlina (GBP). Em agosto de 2011, foi renomeada para Intersango, mas encerrou suas operações em 19 de dezembro de 2012.

Bitomat — a primeira corretora cripto polonesa foi ao ar em 4 de abril de 2011. Em 26 de julho de 2011, a empresa afirmou que 17 mil BTC de clientes sumiram após ter perdido o acesso ao arquivo wallet.dat. Foi adquirida logo em seguida pela Mt.Gox, em 11 de agosto de 2011.

Bitfloor — anunciada em fevereiro de 2012, era a primeira corretora registrada pela Rede de Combate a Crimes Financeiros (FinCEN) com sede em Nova York. Em 3 de setembro de 2012, foi hackeada e perdeu 24 mil BTC (equivalentes a US$ 250 mil na época e US$ 288 milhões hoje em dia). Servidores comprometidos resultaram no acesso a arquivos criptografados de backup de chaves de carteira. As operações voltaram ao normal em 17 de abril de 2013, mas quando seu banco parceiro encerrou sua conta, foi forçada a encerrar suas operações para sempre.

BitMarket.eu — anunciada em 5 de abril de 2012, seu serviço de mercado que combinava ordens entre corretoras foi bem no início, mas a desonestidade de operadores a prejudicou, assim como a outras. Após serviços cada vez piores, em 21 de dezembro de 2012, a operadora compartilhou que os fundos de clientes haviam sido usados para especulação e que quase 20 mil BTC em fundos de seus clientes foram perdidos. Seu fundador, Tobiasz Niemiro, foi encontrado morto na Polônia em julho de 2019 em circunstâncias suspeitas.

Bitcoin Brasil — anunciada em 31 de março de 2011, foi o primeiro mercado para o câmbio de bitcoin e do real. Ainda não se sabe quando encerrou suas operações.

FXBTC — uma pequena corretora chinesa e empresa registrada da Shanghai Yao Chi Network Technology Co., fundada em 26 de novembro de 2013. Após ter prejuízos, a empresa anunciou seu encerramento, mas prometeu ficar disponível até 10 de maio do ano seguinte. Porém, de forma frustrante, o site foi encerrado um dia antes, evitando que clientes furiosos retirassem seu dinheiro. Em setembro de 2017, a China ordenou que todas as corretoras cripto fechadas.

Crypto-Trade — diferente da corretora CryptoTrade (que também sumiu), essa plataforma, pertencente à Esecurity SA, foi fundada em março de 2013. A plataforma vendeu ações baseadas em bitcoin para BTC ou LTC e afirmou emitir dividendos. Porém, após ter relatado que sofreu perdas e não conseguir pagar suas despesas, a empresa fechou suas portas em janeiro de 2015 e nunca mais se ouviu falar sobre.

Bitcoinica — a corretora neozelandesa foi lançada em 8 de setembro de 2011, mas o site sofreu uma grande perda financeira em 1º de março de 2012, quando uma hospedagem de internet teve uma violação interna de segurança e deu acesso ao hacker da carteira onde a Bitcoinica armazenava fundos. Mais de 43 mil BTC foram roubados. A operadora publicou uma declaração de que as reservas eram insuficientes para cobrir as perdas mas, em 11 de maio de 2012, sofreu outro incidente de segurança, resultando novamente no roubo dos fundos de sua carteira quente, e foi encerrada imediatamente. McDonald Vague foi escolhida para cuidar da liquidação em 10 de janeiro de 2013. Em janeiro de 2019, lançaram o 13º relatório sobre a liquidação em que, na época, afirmaram que quaisquer fundos de credores ainda estavam dependentes do lançamento dos fundos da falência da Mt.Gox.

Bitcoin-Central — a corretora parisiense foi lançada em 29 de dezembro de 2010. Foi a primeira a operar sob regulações europeias e garantia depósitos em fiduciárias de seus usuários. A corretora sofreu por diversos anos antes de ser encerrada devido à falta de interesse.

Tradehill — fundada em 8 de junho de 2011, Tradehill foi a segunda maior corretora, atrás da Mt.Gox, por quase um ano. Em 13 de fevereiro de 2012, a corretora anunciou que iria encerrar suas operações, citando problemas regulatórios, a perda de US$ 100 mil e uma disputa com uma processadora de pagamentos como fatores contribuintes.

Mt.Gox — a implosão mais famosa do setor cripto foi a da corretora japonesa Magic The Gathering Online Exchange. Fundada por Jed McCaleb em julho de 2010 e vendida a Mark Karpelès em 6 de março de 2011, a corretora foi criada para a negociação de cards. Em seu auge, Mt.Gox era responsável por quase 70% de todas as transações. Sua queda começou em fevereiro de 2014, quando a empresa suspendeu suas operações, tirou seu site do ar e enviou um pedido de falência quando 850 mil BTC evaporaram dos clientes, avaliados em mais de US$ 450 milhões na época (e em US$ 10,2 bilhões hoje em dia). O CEO Mark Karpelès foi preso pela polícia japonesa diversas vezes por seu envolvimento. Em março de 2019, ele foi sentenciado a 30 meses de prisão por um tribunal de Tóquio, mas sua sentença foi suspensa por quatro anos. A liquidação da saga Mt.Gox continua até hoje, em que grande parte dos fundos restantes ainda não foi distribuída.

The Bitcoin Market — em 6 de fevereiro de 2010, a primeiríssima corretora cripto foi fundada pelo usuário “dwdollar” do fórum Bitcoin Talk. Após ter sido alvo de um esquema no Paypal em junho do mesmo ano e, em seguida, removendo a opção de aceitar PayPal do site, o mercado sumiu e Mt.Gox surgiu para substituí-lo. Ainda não se sabe qual foi o último dia de negociações.

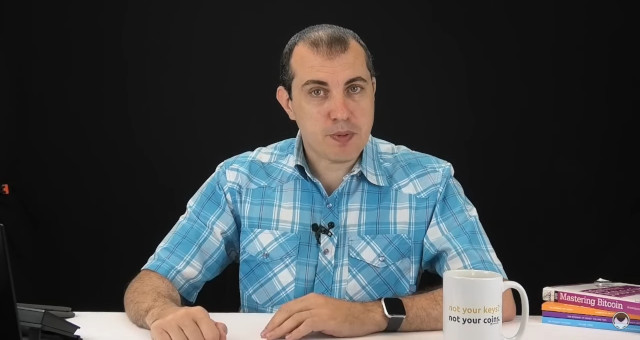

A regra de Antonopoulos

Logo após o fiasco da Mt.Gox vir à tona, o lendário investidor Fred Wilson disse: “estamos testemunhando o amadurecimento de um setor e parte dele será composto por fracassos, interrupções e outros imprevistos. Quase toda tecnologia que eu observei que teve adesão em massa passou por esse tipo de problema”.

Claramente, é comum ir à falência, ser hackeado, se render à corrupção ou falhar em obter lucros ao operar uma corretora cripto.

Hacks e regulações: por que protocolos cripto

são uma “força do bem”, segundo Antonopoulos?

Felizmente, a cada novo fracasso de uma corretora significa que as outras que permanecem são mais seguras e resiliente do que nunca.

Dito isso, não importa quão segura sejam essas corretoras; há sempre uma lição simples a ser aprendida.

“A lição aqui”, diz Andreas Antonopoulos, escritor e defensor do bitcoin, “é que, se você não controlar as chaves, você não controla os bitcoin. Posse é 9/10 da lei e, em bitcoin, a posse das chaves é 10/10 da lei. Se você não controla mais as chaves, não são seus bitcoins! A lição será aprendida quantas vezes for necessária”.

![[Conteúdos gratuitos] Assista ao Giro do Mercado e outros programas exclusivos em nosso Youtube](https://www.moneytimes.com.br/uploads/2024/01/banner-html-28.png)