Marink Martins: perspectivas para as ações da Vale

Por Marink Martins, do blog MyVol e autor da newsletter Global Pass

Não vou aqui entrar em questões de ética e moral no que diz respeito ao ocorrido. Isso eu deixo para o meu perfil no facebook.

Quero aqui especular a respeito do comportamento do preço das ações da empresa diante de um evento reincidente, como este ocorrido em Brumadinho, três anos após um outro, aparentemente semelhante, ocorrido em Mariana, MG.

Justiça mineira bloqueia R$ 5 bilhões da Vale

Observe que nestas horas é importante fazer uma análise comparativa com eventos globais para que não fiquemos sujeitos a sentimentos demasiadamente humanos como aqueles associados ao desejo de uma reversão à média.

Tem gente que não pode ver uma ação caindo mais do que 10% que já passa a considerar o ativo uma pechincha!

Por isso, busco através desta análise mostrar a reação dos mercados em dois eventos que tiveram ampla cobertura da mídia internacional. Em ambos os casos, as empresas foram acusadas de negligência. No primeiro caso, o da VW, ocorreu um caso de fraude.

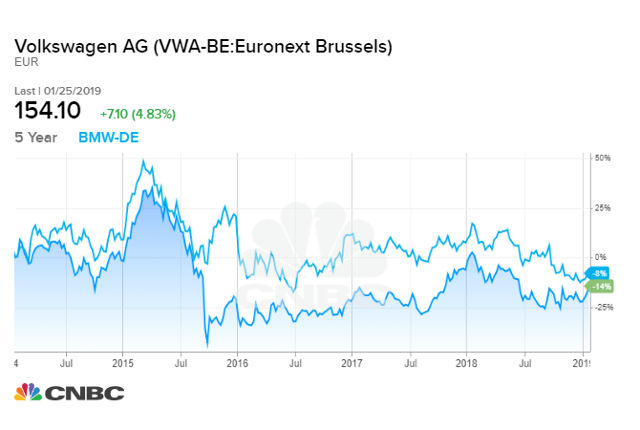

Volkswagen – manipulação da injeção eletrônica de carros a diesel nos EUA. (Setembro de 2015)

No gráfico acima temos o comportamento das ações da VW (linha azul escura) junto com o mesmo para as ações da BMW (linha azul claro). Observe que em setembro de 2015, quando o evento veio a tona, o preço das ações da VW caiu aproximadamente 30%.

O caso da VW foi um caso de manipulação; um caso de fraude. Os consumidores se sentiram lesados e a empresa vem sendo punida severamente por sua negligência. Estima-se que o custo total supere o patamar de US$35 bi, ou um pouco menos do que metade de sua capitalização de mercado.

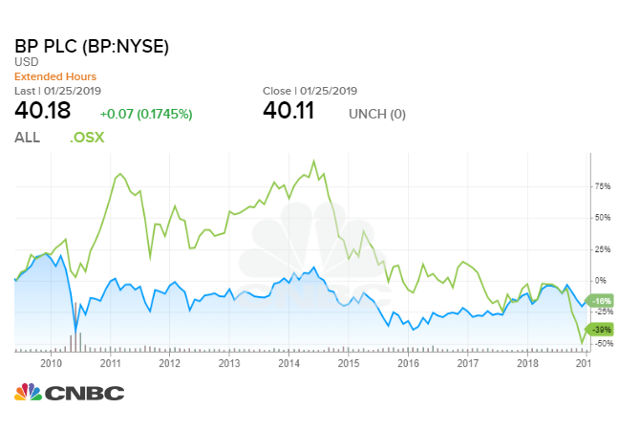

British Petroleum – Explosão da plataforma Deep-Water Horizon no campo de Macondo, próximo ao estado da Louisiana, EUA.

Aqui temos um dos escândalos de maior notoriedade da história. O mundo parou para assistir o estrago provocado pelo vazamento resultante da explosão da já mencionada plataforma.

No gráfico acima temos o preço das ações da BP (linha azul) em comparação com o índice de Oil & Services da Philadelphia (OSX). A ideia aqui é ajudar a discernir o quanto da queda no preço da ação da BP foi provocada pelo acidente. Observe que em 2010, o setor petrolífero performou bem, enquanto as ações da BP foram duramente punidas.

O custo para a BP e para a operadora da plataforma, Transocean, foi elevadíssimo. Especula-se que custo total para a BP ficou na casa de US$65 bi, ou quase a metade de seu valor de mercado.

_____________________________________________________________________

Embora seja necessário mais informações para entendermos melhor a dimensão do acidente em Brumadinho, aquele que detém ações da Vale em carteira precisa tomar uma decisão importante na segunda-feira. Ficar comprado e esperar a poeira baixar como o ocorreu no caso do acidente de Mariana? Ou correr e se desfazer rapidamente deste ativo? Eis aí uma dúvida cruel!

A decisão naturalmente envolve diversos fatores; dentre eles, o horizonte de tempo de investimento em questão. Uns dirão que o preço de abertura é o dado mais relevante. Eu, particularmente, já acho que o preço não deve ter tanto peso assim, assumindo que a queda inicial esteja entre (5 e 20%).

Julgo que quem está com o papel por razões especulativas de curto prazo deva se desfazer o mais rápido possível e arcar com o prejuízo. Não se torne um torcedor. Encerre a operação. Outras oportunidades surgirão.

Já quem carrega as ações da Vale com um viés de long prazo deve levar em consideração que a empresa está (ou estava) para entrar em um longo ciclo de distribuição de dividendos. Sabe-se que a economia chinesa está em desaceleração e que as perspectivas de crescimento da produção não são tão boas como em outrora. Mesmo assim, as ações da Vale se mantinham atraentes pelas perspectivas de um excelente “dividend yield”.

E agora? Será que a multa a ser imposta pelo governo de MG irá afetar o fluxo de caixa de forma significativa a provocar uma mudança de rumo?

Isso eu não sei. Mas a minha intuição me diz que vai ficar muito mal para seus gestores e principais acionistas (Bradesco, Mitsui) caso a empresa considere a distribuição de dividendos em um ano que será marcado pela perda de diversas vidas.

Sendo assim, ao avaliar o grau de atratividade das ações da empresa, considere que a empresa vem negociado com uma relação de Preço/Lucro de 14,5x (2018) e de 8,1x quando considerado o lucro projetado para 2019.

Tais múltiplos quando comparados com as médias históricas e com os múltiplos de concorrentes como BHP e Rio Tinto não representam uma pechincha.

Em tempos de crise é concebível ter as ações da Vale negociando a um múltiplo inferior a 6x o lucro projetado para este ano. Tal múltiplo representa um preço de 6 x US$1,65 ou US$9,9 por ADR, ou aproximadamente R$37,00 utilizando um câmbio de 3,75. Isso representaria uma queda de 35% – algo que neste momento pode até parecer uma aberração, mas que julgo que deva ser considerado.

Não estou aqui torcendo contra a Vale, mas sim desenhando cenários com o intuito de ajudar o assinante a tomar uma decisão na segunda-feira.

A grande questão é a seguinte: será que este é mais um evento em que o regulador aplica uma multa e a empresa simplesmente provisiona, parcela, e vida que segue…? Ou será que a reincidência irá provocar uma mudança estrutural na forma de atuação da empresa?

A crise de 2008 trouxe diversos efeitos danosos aos bancos envolvidos do ponto de vista regulatório. Observe que diversas instituições famosas como o Citigroup e o Goldman Sachs hoje tem suas ações sendo negociadas a um múltiplo de valor patrimonial tangível que, além de ser bem inferior a média histórica, é inferior a de bancos como Itaú e Bradesco.

Por tudo isso, CAVEAT EMPTOR (Cuidado Comprador!)

Marink Martins

![[Conteúdos gratuitos] Assista ao Giro do Mercado, ao Carreiras e Afins e outros programas exclusivos em nosso Youtube](https://media.moneytimes.com.br/uploads/2024/01/banner-html-28.png)