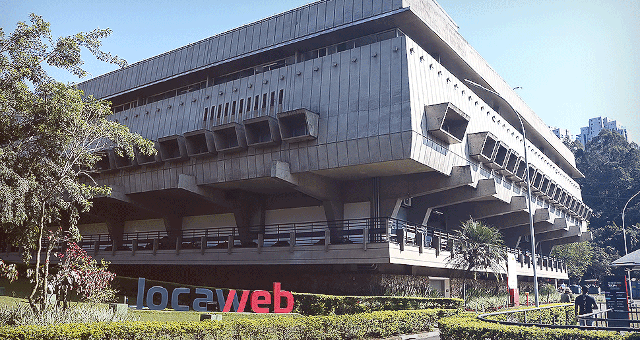

Locaweb já conversa com 36 empresas para potencial aquisição, após IPO

Com a possibilidade de receber cerca de R$ 490 milhões com o IPO (oferta pública inicial de ações), a Locaweb já assinou ou pode assinar contratos de confidencialidade com 36 empresas definidas como estratégicas para aquisição. Segundo o prospecto do IPO, as companhias no radar da Locaweb possuem faturamento anual entre R$ 10 milhões e R$ 100 milhões.

As empresas foram selecionadas, a partir de um mapeamento do mercado que identificou 1.200 potenciais aquisições estratégicas. Foram excluídas, então, subsidiárias de companhias estrangeiras e companhias com faturamento fora da faixa determinada.

“Chegamos a um total de 107 empresas como alvos potenciais em segmentos estratégicos da companhia, das quais 36 empresas já possuem um acordo de confidencialidade assinado ou sob análise com a Locaweb”, afirma a companhia, no prospecto do IPO, atualizado em 21 de janeiro.

Requisitos

Além de bons resultados financeiros, as candidatas a se tornarem parte da Locaweb devem apresentar cinco características, segundo a empresa. A primeira é que as receitas recorrentes representem a maior parte do faturamento. A segunda, e um tanto óbvia, é que possam gerar sinergias com os negócios da Locaweb.

Em seguida, está o potencial de vendas cruzadas (cross-selling) com produtos e serviços já oferecidos pela companhia. A qualidade da gestão também conta, já que serão privilegiadas as empresas com “fundadores ou colaboradores talentosos”.

Por fim, a Locaweb busca empresas maduras ou perto disso, com produtos e serviços “já desenvolvidos” ou “em estágio avançado de desenvolvimento”.

Além de empresas que possam expandir seus atuais produtos e serviços, a Locaweb também está interessada em negócios como ferramentas de Enterprise Resource Planning (ERP), integradas a e-commerce para pequenas e médias empresas; ferramentas de relacionamento com clientes (CRM); e ferramentas de captação de clientes para pequenas e médias empresas.

Grana

O dinheiro que entrará no caixa da Locaweb virá da emissão primária de 33,333 milhões de ações ordinárias. A faixa de preço sugerida pelos bancos que lideram a operação vai de R$ 14,25 a R$ 17,25 por papel. Considerando-se o preço médio de R$ 15,75, isso representaria uma entrada líquida de R$ 489,471 milhões no caixa.

De acordo com o prospecto, 75,2% desse montante, ou R$ 368,269 milhões, serão aplicados na aquisição de empresas. O restante irá para capital de giro. A empresa estima, ainda, que um aumento ou redução de R$ 1 sobre o preço médio da oferta (R$ 15,75) representa uma variação de R$ 31,650 milhões de recursos líquidos no seu caixa.

Desde 2012, a Locaweb comprou seis empresas: Tray, All iN, Fbits, Cluster2Go, King Host e Delivery Direto. No acumulado de janeiro a setembro, essas controladas geraram 36,1% da receita bruta da Locaweb.

Veja, a seguir, a íntegra do prospecto do IPO da Locaweb, atualizado em 21 de janeiro.

![[Conteúdos gratuitos] Assista ao Giro do Mercado e outros programas exclusivos em nosso Youtube](https://www.moneytimes.com.br/uploads/2024/01/banner-html-28.png)