Bruno Mérola: se a sorte lhe sorrir, sorria de volta

Por Bruno Mérola, da Empiricus Research

Sempre fui fã declarado do universo de apostas e de jogos de azar. Não apenas por ter sido o laboratório de testes perfeito para o desenvolvimento da probabilidade e da estatística, apesar de admitir que apenas isso já seria suficiente para despertar meu imediato interesse intelectual sobre o tema.

O que mais me chamou a atenção foi a busca incansável pelo ajuste fino entre sorte e competência para cada tipo de jogo. Eu imaginava que a expectativa matemática negativa de um jogo de aposta, isto é, o quanto nós deveríamos esperar perder no longo prazo para o cassino — não pense que seria diferente disso — poderia ser tão pequena, em alguns casos, que deveria existir uma fórmula mágica para reverter essa vantagem a nosso favor.

Comecei nessa vida cedo, aprendendo jogos de cartas tão simples quanto a Sueca na época do colégio. Parece que tem outro nome aqui em São Paulo, mas me refiro ao jogo formado por duas duplas, em que cada uma busca fazer mais pontos do que a dupla rival. Todos jogam em silêncio, portanto não confunda com o truco.

Com o passar do tempo, passei a frequentar o pôquer semanal com amigos, já valendo algum dinheiro da mesada. E, depois, aos 18 anos, como eu poderia recusar a feijoada de cortesia que o bingo perto de casa, — quando o jogo ainda era liberado no Brasil — oferecia aos sábados?

A coisa ficou mais séria com o surgimento dos cassinos online. Agora, era possível participar de campeonatos contra jogadores de pôquer do mundo inteiro, do conforto de casa e sem ineficiências. Sem querer, aprendi também sobre o Blackjack (Vinte e Um, no Brasil) e a roleta.

O Blackjack tem na sua história um brilhante matemático em comum com o mercado financeiro: Edward Thorp. Ele provou, em seu livro “Beat the Dealer”, que era possível bater o cassino utilizando um método de contagem de cartas desconhecido na época. Fazendo isso, ele conseguia reverter a expectativa matemática do cassino em favor do jogador, como eu imaginava ser possível. Pela primeira vez em um jogo probabilístico, era possível combinar competência e sorte para bater de verdade o mercado.

Depois de virar persona non grata em vários cassinos pelo mundo ao divulgar seu método vencedor, Thorp decidiu que era hora de fazer algo menos arriscado fisicamente. Tornou-se um igualmente brilhante gestor de hedge fund, com desempenho histórico de mais de 20% ao ano por quase 30 anos.

Mas enquanto eu considerava contar cartas uma tarefa hercúlea, acreditava mesmo ter encontrado o Santo Graal era no jogo de roleta, com um sistema antigo conhecido como Martingale.

É extremamente simples: você começa apostando R$ 1 em algo que te pague o dobro em caso de vitória. Na cor vermelha, por exemplo. Caso o resultado seja um número vermelho, você ganha mais R$ 1. Porém, caso seja preto, você dobra a aposta: mais R$ 2 no vermelho agora. Se sair vermelho, você ganha R$ 4 e consegue cobrir o total de R$ 3 apostados, reiniciando o ciclo de apostas em R$ 1 novamente.

Parecia infalível. Era tão simples quanto dobrar as apostas perdedoras até que um único ganho compensasse todas as perdas e encerrasse o ciclo de ganhos iguais à aposta inicial de R$ 1. Afinal, qual seria a chance de saírem vários números pretos na sequência?

Iludido pelo acaso. Ao dobrar as apostas perdedoras, eu precisaria ter cada vez mais dinheiro em caixa até que uma vitória fechasse um ciclo e eu ganhasse R$ 1 novamente.

Você, leitor, sabe que não devemos apostar dólares para ganhar centavos. E que a chance mínima de aparecer dez, quinze ou até vinte vezes seguidas na roleta um número preto é muito maior do que a nossa percepção linear. Vinte números pretos seguidos me demandariam mais de R$ 1 milhão apostados para conseguir aquele mesmo R$ 1 de lucro inicial.

É claro que, no longo prazo, o sistema Martingale não funciona. Por mais que você diversifique as apostas — vermelho ou preto, par ou ímpar, primeira ou segunda metade dos números — são necessárias três condições para você reduzir o risco de falência: i) que você tenha dinheiro infinito; ii) que o cassino não tenha um teto de apostas; e iii) sorte, como era de se esperar.

Enquanto, no longo prazo, é matematicamente impossível, as chances no curto prazo de ganhar dinheiro rapidamente e tirar antes de o grande drawdown chegar (ele vai chegar) também não são das melhores. Isso ocorre porque, conceitualmente, os ganhos são lineares — R$ 1 por vez —, e as perdas são exponenciais — o dobro de cada aposta anterior.

Você reparou em como a matriz de payoff do sistema Martingale se assemelha ao risco de crédito e à velha conhecida metáfora do peru de Natal, tão difundida pelo Nassim Taleb? É aquela história: um ganho pequeno recorrente todos os dias até uma perda inesperada que pode te levar à falência.

Lição do jogo que vale também para os investimentos.

Sobre o próprio mercado de crédito, nos últimos meses, o comportamento dos fundos de crédito privado mexeu com as estruturas financeiras e emocionais (é possível dissociá-las por completo?) dos investidores.

Para amenizar o risco de parecer repetitivo, quero focar aqui em te trazer o resultado prático que nossos assinantes tiveram ao seguir estritamente as sugestões dos únicos fundos de crédito privado de que gostamos.

Foram dois movimentos distintos, mas igualmente impactantes, que retomo brevemente:

i) Fundos de crédito privado conhecidos como “cash enhanced”, aqueles que têm como meta de rentabilidade um pequeno incremento sobre o CDI e baixa volatilidade, tiveram um desempenho ruim a partir de agosto deste ano, quando os spreads subiram no mês após atingirem as mínimas históricas.

Com isso, esses fundos sofreram um fluxo relevante de resgates dos investidores, preocupados com o rendimento abaixo do CDI. E, devido aos prazos curtos de resgate, os gestores precisaram vender ativos para pagar os cotistas, prejudicando ainda mais o desempenho dos fundos, caindo em um círculo vicioso.

Na figura abaixo, prestamos contas sobre as nossas sugestões. Apesar de, mais recentemente, os fundos que sugerimos também terem sido impactados pelo mercado de crédito e estarem um pouco abaixo do CDI no intervalo de quase quatro meses, o resultado para o assinante é positivo quando comparado com o índice IDA-DI (em cinza), que representa uma cesta ponderada pelas debêntures mais líquidas e relevantes do mercado de crédito.

ii) O segundo movimento foi concentrado nas debêntures de infraestrutura. Com alta concentração dessa classe de ativos nas mãos dos investidores pessoa física e com as distribuidoras marcando a valorização desses papéis “na curva”, tivemos um movimento forte de vendas por parte desses investidores ao perceberem a valorização de mercado das debêntures, decorrente principalmente das quedas das taxas de juros reais.

Com isso, fundos de debêntures incentivadas tiveram resultados bem abaixo do esperado, principalmente aqueles que fazem o hedge, isto é, trocam a exposição em IPCA para CDI, anulando os ganhos que teriam com o fechamento da curva de juros reais.

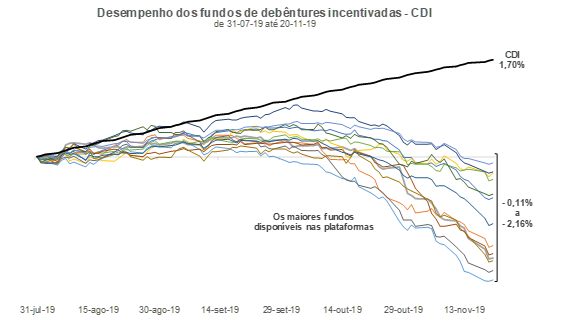

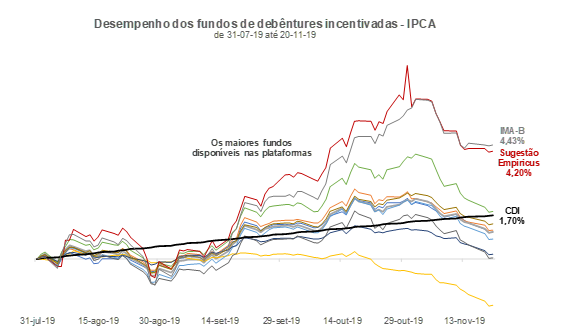

Hoje, são 23 fundos distribuídos em plataformas de varejo com um total aproximado de R$ 10 bilhões investidos neles. Separei o desempenho desses fundos em duas categorias, representadas nas figuras abaixo.

Primeiro, aqueles que fazem hedge para o CDI. Desde agosto, todos eles tiveram desempenhos bem negativos, chegando a perder até 2,16% no período. Enquanto isso, o CDI teve um rendimento de 1,70%.

Desse grupo, não sugerimos ativamente nenhum desses fundos.

O segundo grupo, representado na figura abaixo, é composto pelos fundos que não fazem o hedge, mantendo a exposição em juros reais. Apesar de também terem sido afetados, os fundos do tipo tiveram desempenhos melhores e aquele de melhor desempenho (em vermelho) é o único fundo de debêntures incentivadas que sugerimos na Empiricus.

Ambos os movimentos de correção ainda não parecem totalmente terminados, apesar de alguns indícios preliminares. Nesse meio tempo, gostaríamos de continuar contando com essa mistura indissociável e homogênea entre diligência e sorte, que vem aliviando para o seu bolso. No fim, é apenas isso que importa.

Um abraço,

Bruno Mérola.

![[Conteúdos gratuitos] Assista ao Giro do Mercado, ao Carreiras e Afins e outros programas exclusivos em nosso Youtube](https://media.moneytimes.com.br/uploads/2024/01/banner-html-28.png)