Ainda dá tempo para investir na Via Varejo como uma small cap. Vale a pena?

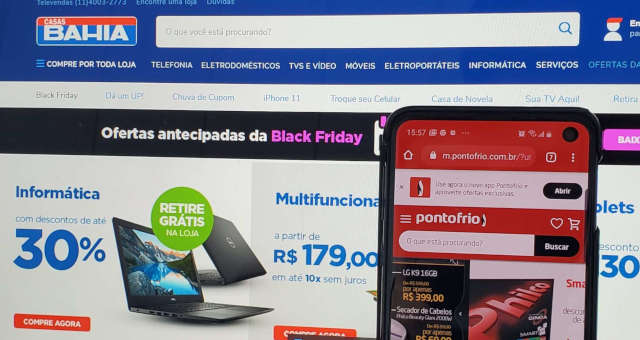

Os analistas já esperavam que a Via Varejo (VVAR3) apresentasse resultados fracos no terceiro trimestre, devido ao cenário econômico e a problemas remanescentes de gestão. Mas cresce a avaliação de que a Via Varejo, dona das redes Casas Bahia e Ponto Frio, está no rumo certo e, em breve, pode deixar para trás o segmento de small caps e conquistar espaço entre as blue chips do mercado.

Hoje a Via Varejo está com um valor de mercado de R$ 9,6 bilhões, muito próximo do limite de R$ 10 bilhões usado por analistas para incluir uma empresa no hall das “blue chips”.

Basicamente, os relatórios divulgados nas últimas horas se dividem entre os céticos e os otimistas. Os primeiros reconhecem os esforços da nova gestão para reestruturar a companhia e melhorar os resultados, mas esperam informações mais concretas do quarto trimestre para mudar sua avaliação.

É o caso, por exemplo, do BTG Pactual. Embora admita que pretende revisar suas estimativas para a empresa em breve, o banco de investimentos informa que ainda mantém uma “visão estrutural mais conservadora deste case, sustentando nosso rating neutro”.

Canal online

Para o BTG Pactual, o crescimento da companhia no e-commerce ainda é um desafio, bem como a construção de um modelo de negócios multicanais “robusto”.

A receita bruta do canal online apresentou queda de 31,1% no terceiro trimestre.

A empresa explica que a redução é resultado do processo integração de estoques e ajustes na plataforma ocorridos entre julho e agosto, além da maior penetração do marketplace que contribui para uma mudança no mix de receita, o que explica a maior variação de receita em relação ao GMV (Global Market Value).

| 3T19* | 3T18 | % | 9M19 | 9M18 | % | |

|---|---|---|---|---|---|---|

| Vendas Mesmas Lojas – Receita Bruta (%) | -2,20% | 2,60% | -1,60% | 5,00% | ||

| GMV Faturado (Crescimento % A/A) | -17,30% | 13,60% | -10,50% | 8,60% | ||

| GMV Faturado | 1.531 | 1.851 | -17,30% | 4.804 | 5.370 | -10,50% |

| GMV Faturado Marketplace | 463 | 259 | 79,00% | 1.150 | 699 | 64,50% |

| Penetração Marketplace (% GMV Faturado) | 30,20% | 14,00% | 1.626bps | 23,90% | 13,00% | 1.092bps |

| Penetração Retira Rápido (% GMV Faturado) | 27,20% | 31,10% | (390bps) | 27,20% | 30,80% | (360bps) |

*Retira Rápido no critério GMV Faturado e produtos elegíveis

Porém, já em setembro, quando os testes na plataforma foram iniciados após a realização de ajustes liderados pela equipe de TI, a Via Varejo disse ter conseguido uma performance melhor do e-commerce, o que dá mais confiança para a Black Friday.

O GMV, que é o tal negociado por todos os vendedores do marketplace apresentou crescimento de 79% no período.

O UBS também aguarda os desdobramentos dos esforços da Via Varejo para crescer no varejo eletrônico, mas acrescenta que quer mais detalhes sobre a investigação interna que apura eventuais fraudes contábeis, antes de mudar sua avaliação sobre os papéis.

Questão de tempo

Na ponta mais otimista, a XP Investimentos reconhece que a reestruturação da Via Varejo, sob a nova direção, será árdua e gradual, mas reforça que as medidas apontam “o caminho certo”.

“Acreditamos que o foco dos investidores deva provavelmente ser o progresso mostrado pela empresa em diversas frentes, conforme apontado pela gestão da empresa nos comentários da divulgação de resultado”, afirma.

Já para a Inversa Publicações, serão os detalhes que desempatarão o jogo entre os céticos e os otimistas com a Via Varejo. E, neste caso, eles parecem apontar para um final feliz.

O processo de turnaround, ou seja, de mudança estratégica, parece estar acontecendo a todo vapor, e os frutos dessas mudanças podem começar a ser colhidos em meados de 2020”, afirma Luiz Cesta, head e especialista em investimentos da Inversa.

Cesta reconhece que os resultados do terceiro trimestre foram fracos, mas “nem por isso, tiraria os olhos desse papel”. Seu colega Felipe Paletta, especialista da Inversa, completa: “quem esperar para ver pode não surfar uma recuperação das ações da companhia. É um risco que estamos comprando.”

![[Conteúdos gratuitos] Assista ao Giro do Mercado e outros programas exclusivos em nosso Youtube](https://www.moneytimes.com.br/uploads/2024/01/banner-html-28.png)