Variação de preço da stablecoin DAI resulta em enorme liquidação no protocolo Compound

Nesta quinta-feira (26), um pequeno aumento de preço do DAI, criptomoeda pareada ao dólar (“stablecoin”), resultou em enormes liquidações no protocolo de finanças descentralizadas (DeFi) Compound.

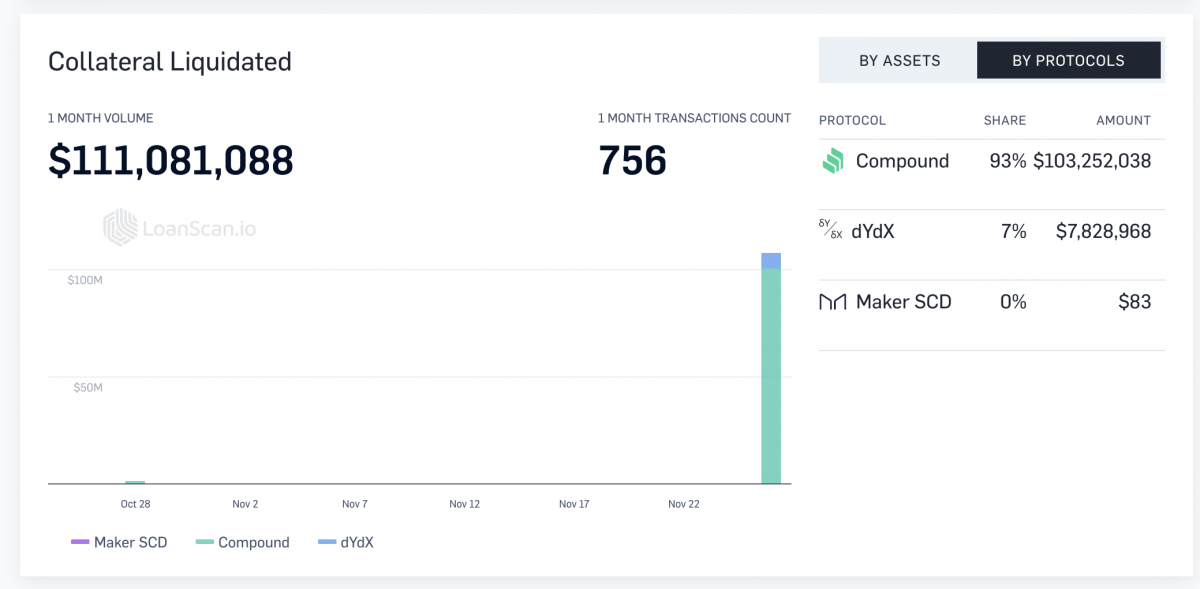

O protocolo passou por liquidações de mais de US$ 103 milhões, segundo o rastreador de mercado LoanScan.

As condições de mercado também resultaram em liquidações no protocolo dYdX, equivalentes a cerca de US$ 8 milhões. Juntos, ambos os protocolos liquidaram mais de US$ 110 milhões em garantia.

Mas como a alta no preço do DAI resultou em liquidações? Compound permite que usuários tomem fundos emprestados, incluindo DAI.

Em todos os casos, uma quantia tomada emprestado sempre deve ser menor do que a garantia fornecida. Em outras palavras, todos os empréstimos devem ser sobregarantidos.

No caso desta quinta-feira, as liquidações aconteceram porque o aumento no preço do DAI resultou em empréstimos subgarantidos. Em outras palavras, um preço maior de DAI também aumentou o valor de DAIs emprestadas.

Como funcionam os empréstimos com cripto

no setor de finanças descentralizadas (DeFi)?

Digamos, por exemplo, que um usuário da Compound tenha pegado mil DAIs emprestado a um custo de US$ 1, ou seja, um empréstimo de US$ 1 mil.

Porém, o preço do DAI aumentou para US$ 1,30 durante o período de empréstimo, então a quantia tomada emprestado pelo usuário aumentou para US$ 1,3 mil.

No entanto, se o usuário tem mais de US$ 1,3 mil em garantia, a Compound irá considerar esse empréstimo como subgarantido e permitir que qualquer outro usuário o liquide.

As liquidações da Compound acabaram afetando os chamados “yield farmers” — usuários que ganham tokens nativos em troca do fornecimento de liquidez à plataforma — de seu token COMP. Um yield farmer, por exemplo, perdeu US$ 46 milhões.

É importante destacar que essa foi a primeira vez que aconteceram grandes liquidações na Compound. Em outros casos, as mais altas liquidações em um único dia no protocolo foram bem menores.

Em julho de 2020, por exemplo, Compound teve US$ 6,3 milhões liquidados, segundo LoanScan. Já dYdX, teve liquidações de aproximadamente US$ 8,6 milhões em novembro de 2019, de acordo com o rastreador.

Anteriormente, outros protocolos DeFi, como MakerDAO e Aave, também passaram por liquidações resultantes das condições de mercado.

MakerDAO, por exemplo, teve US$ 15 milhões em DAI liquidados em março, durante a “quinta-feira sombria”, enquanto Aave liquidou US$ 20 milhões em tokens Chainlink (LINK) em agosto deste ano.

![[Conteúdos gratuitos] Assista ao Giro do Mercado e outros programas exclusivos em nosso Youtube](https://www.moneytimes.com.br/uploads/2024/01/banner-html-28.png)