Título em dólar do Brasil é porto seguro em fuga de risco

Os ativos brasileiros estão entre os piores do mundo este ano, com uma exceção: cerca de US$ 31 bilhões em títulos soberanos em dólar.

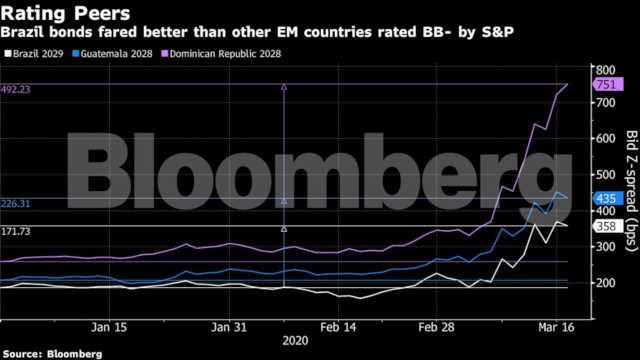

Os títulos não escaparam totalmente da onda vendedora, mas seus spreads subiram 161 pontos-base, metade do aumento em outros mercados emergentes com rating BB, de acordo com os índices do JPMorgan Chase. Até países em desenvolvimento classificados com nota BBB registraram alta maior, de 177 pontos-base.

O real, que tem um dos piores desempenhos no mundo neste ano, pode ter alimentado a demanda por títulos em dólar em detrimento da dívida doméstica, disseram alguns investidores.

Os títulos também são sustentados pelas sólidas contas externas do Brasil, com US$ 350 bilhões em reservas internacionais, e pela menor exposição do país aos setores de petróleo e turismo em comparação com pares regionais como Colômbia, México ou República Dominicana.

“Eles negociam como títulos de grau de investimento de mercados emergentes”, disse Bruno Rovai, analista de dívida soberana da América Latina no Macquarie Investment Management, em Nova York. “A curva de juros local diminuiu com as expectativas de afrouxamento monetário e devido à arbitragem; isso ajudou a curva dos títulos em dólar.”

Investidores de renda variável olham com inveja. O Ibovespa perdeu quase metade do valor neste ano em uma queda livre que acionou seis circuit breakers em pouco mais de uma semana. O dólar bateu recorde em relação ao real, chegando a R$ 5,2.

Nota de crédito

As contas externas do Brasil são um dos pontos fortes da nota de crédito, segundo a S&P Global Ratings e Fitch Ratings, que classificam o país em BB-. São três níveis abaixo do grau de investimento e o mesmo nível de países como República Dominicana e Guatemala, que mostram desempenho inferior ao do Brasil desde o início do ano.

Mas, no fim de fevereiro, o melhor desempenho do Brasil começou a perder força com a piora do mercado global e questionamento de investidores sobre as perspectivas de consolidação fiscal, disse William Snead, analista do BBVA, em Nova York.

A relação do governo com o Congresso se deteriorou, colocando em dúvida a agenda de reformas, enquanto o estado de emergência recentemente anunciado pode liberar mais gastos públicos.

“Esse bom desempenho se baseou no que o mercado considera uma agenda econômica ambiciosa.”, disse Snead.

Agora, essa agenda está suspensa.

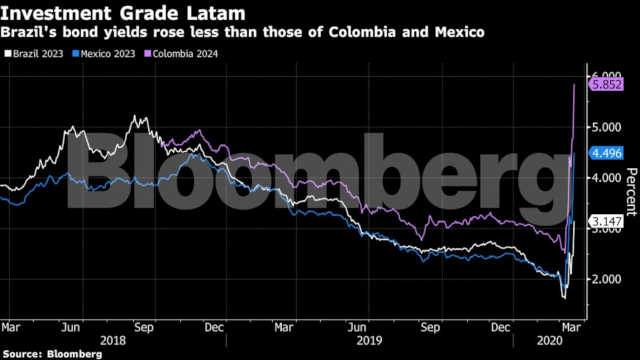

Ainda assim, o Brasil ainda se destaca, especialmente na ponta curta da curva. O yield dos títulos com vencimento entre 2023 e 2024 aumentou menos do que o do México e da Colômbia, dois países com grau de investimento.

A Colômbia foi particularmente afetada pela queda dos preços do petróleo.

Os títulos em dólar do Brasil ainda podem “potencialmente servir como um porto seguro em mercados desordenados”, disse Anders Faergemann, gestor da Pinebridge Investments, em Londres.

![[Conteúdos gratuitos] Assista ao Giro do Mercado e outros programas exclusivos em nosso Youtube](https://www.moneytimes.com.br/uploads/2024/01/banner-html-28.png)