Should I Stay or Should I Go? As incertezas, os mercados globais e o que fazer agora?

It’s always tease, tease, tease

You’re happy when I’m on my knees

One day is fine, the next is black

So if you want me off your back

Well, come on and let me know

Should I stay or should I go?

The Clash

Enquanto me preparava para escrever a coluna dessa semana, por muitas vezes me questionei: o que deve estar incomodando os investidores nesses últimos dias? Tanto aqui no Brasil, como nos mercados internacionais, a palavra “incerteza” certamente está entre as mais ditas nas últimas semanas.

Aqui no Brasil, por questões óbvias. Em três dias, teremos a decisão de quem será o comandante do país nos próximos quatro anos, em uma eleição que ainda suscita muitas questões, principalmente no que diz respeito à economia — que entendo ser o assunto principal para os leitores do Money Times.

Tanto, que o Ibovespa segue sem definir o seu rumo, se mantendo em um intervalo entre os 110 mil e 120 mil pontos desde meados de agosto.

Mas isso tem sido observado também nos mercados internacionais — que, no final do dia, servem como um grande parâmetro para nós, brasileiros.

Países se debatem entre inflação e recessão

Isso porque os investidores do mundo todo têm de estar atentos aos movimentos nos Estados Unidos, principalmente quando falamos de dados ligados à macroeconomia, como crescimento, inflação e juros.

Afinal de contas, estamos falando da maior economia do mundo. Caso uma recessão atinja a Terra do Tio Sam, muitas empresas brasileiras que exportam para esse mercado acabarão sofrendo com uma possível queda na demanda.

E isso é o que temos visto nos últimos meses, mais particularmente ligado à dinâmica da inflação e à resposta do Federal Reserve (o Banco Central dos EUA) para combatê-la.

A pandemia da Covid-19 causou uma grande bagunça na cadeia global de suprimentos: insumos que eram necessários para a produção de diversos produtos, como os semicondutores (popularmente conhecidos como chips), tiveram sua produção impactada de maneira significativa.

E hoje, com uma economia cada dia mais digitalizada, isso impactou os mais diversos setores, desde os fabricantes de eletroeletrônicos até as montadoras multinacionais.

Sem falar na parte de alimentos, ainda mais crítica para diversos países em desenvolvimento e que dependem muitas vezes das exportações para abastecer a economia local.

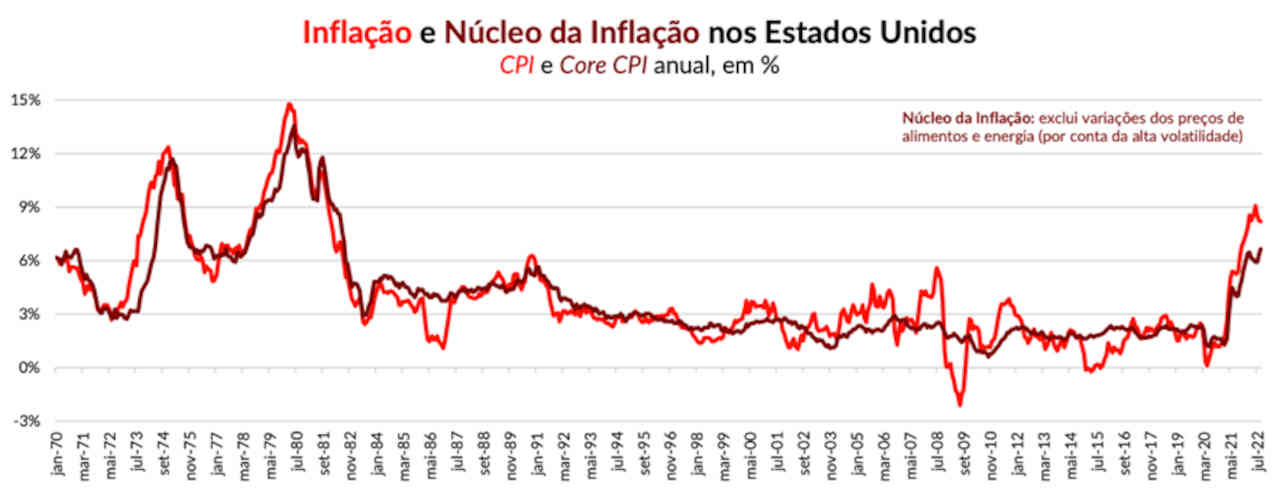

Não à toa, vemos a inflação atingir os maiores níveis em décadas em países que, até pouco tempo atrás, discutiam formas de estimular um leve aumento nos preços para não correrem o risco de enfrentarem um cenário deflacionário — que, apesar de soar positivo, pode gerar muitos problemas para a economia, mas isso é discussão para uma outra coluna.

Dessa maneira, a forma mais direta para manter o poder de compra da moeda (principal função de um Banco Central) é adotar uma política monetária restritiva. Em português claro, aumentar os juros para tentar reduzir a demanda.

E o Fed, sob comando de Jerome Powell, tem tentado correr atrás do tempo perdido e vem aumentando a taxa básica de juros americana em níveis que definitivamente entraram para os livros de história. E a perspectiva é de que continue aumentando ainda mais até pelo menos o final de 2022, encerrado o ano acima dos 4%.

Consequentemente, toda a curva de juros tem que ser reprecificada para refletir esse maior nível de juros na ponta curta. Afinal de contas, se os títulos de curto prazo — mais conhecidos como Treasury Bills (com vencimento de, no máximo, 1 ano) já estão oferecendo retornos acima dos 4% para os investidores —, os títulos com prazos maiores deveriam oferecer, ao menos, uma taxa similar.

E, no final do dia, o mercado é um grande exercício de comparação de alternativas. Se o pagador mais seguro do mercado está oferecendo retornos pífios, abaixo dos 2% ao ano, o investidor estava disposto a apostar em empresas com alto potencial de crescimento mas cujos lucros eram esperados em 5 ou 10 anos.

Agora, com o melhor pagador oferecendo rentabilidade de 4% (que podem ser ainda maiores caso o investidor esteja disposto a ser um pouco mais ousado), os ganhos “prometidos” pelos executivos das empresas tem que se ajustar para que compense o prêmio de risco frente a renda fixa.

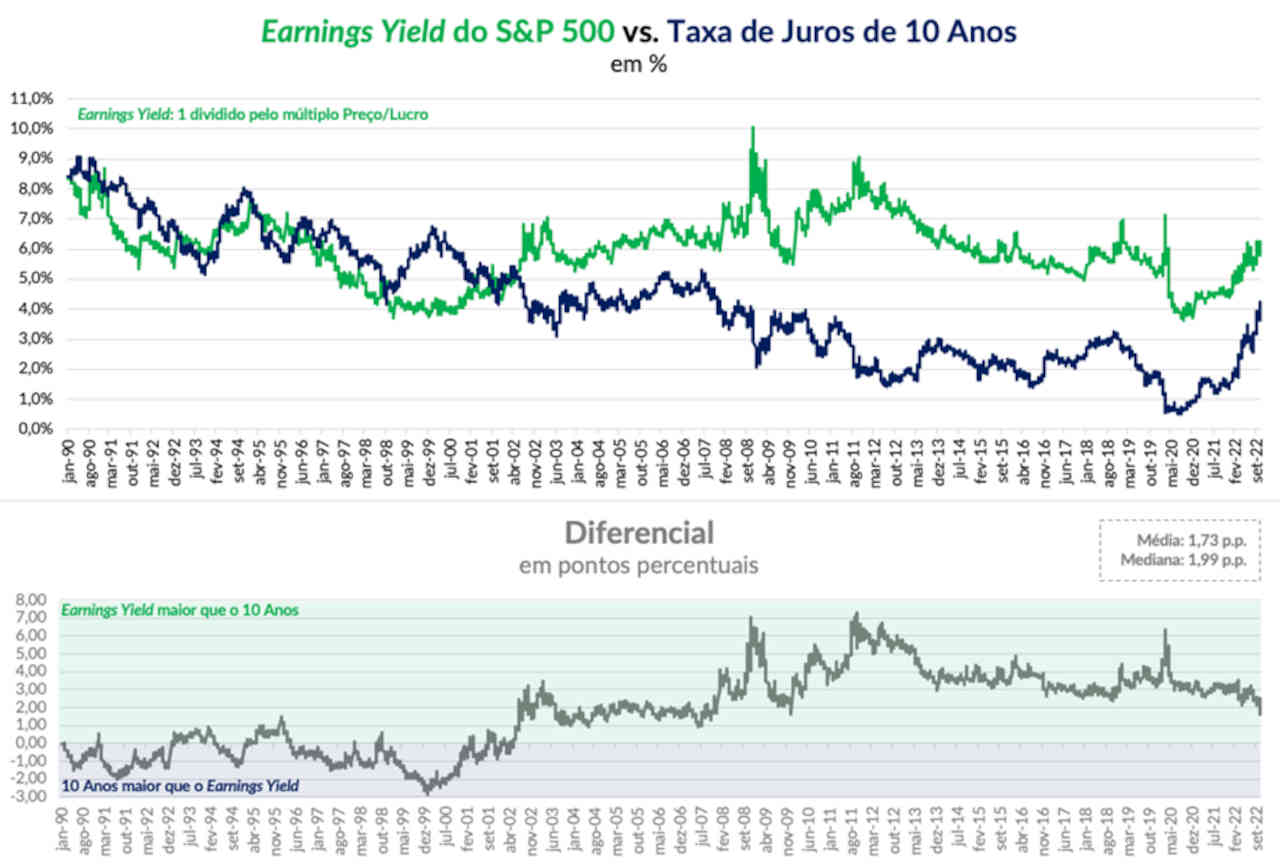

Comparando o retorno dos títulos de 10 anos com o earnings yield — que representa o inverso do múltiplo Preço/Lucro, para facilitar a comparação com uma taxa de retorno — é possível ver que o prêmio de risco esperado para se investir em ações hoje está bem próximo da média observada desde 1990.

Ou seja, o retorno a mais que o investidor deveria obter investindo em ações não parece ser tão atrativo assim quando comparado com oportunidades na renda fixa.

Algumas opções para os investidores

Pensando naquele recurso que o investidor quer deixar parado lá fora, sem correr maiores riscos, uma alternativa é investir em ETFs que investem seus recursos em títulos de curto prazo, como o SPDR Bloomberg 1-3 Month T-Bill ETF (NYSE: BIL), que hoje tem uma rentabilidade na casa dos 3,1%.

Caso o investidor queira correr aumentar um pouco a rentabilidade obtida, seria o caso de aumentar o vencimento dos títulos ou procurar oportunidades mais arriscadas de crédito.

Como entendemos que o processo de aumento de juros por parte do Federal Reserve deve continuar pelo menos até o final do ano — sem descartar possíveis aumentos ainda no primeiro semestre do ano que vem — a alternativa é focar em títulos com uma duration (sensibilidade ao movimento dos juros) menor.

Para aqueles mais avessos ao risco, uma boa oportunidade nesse sentido é o iShares 1-3 Year Treasury Bond ETF (NYSE: SHY), que investe em títulos do Tesouro americano com prazo de 1 a 3 anos (com rendimento rondando os 4,5%).

Já aqueles com o estômago mais forte podem procurar oportunidades em títulos corporativos. Apesar do risco de crédito, diferentemente dos títulos do Tesouro (uma vez que as empresas podem sofrer com o cenário econômico e algumas podem inclusive vir a falência), a natureza diversificada dos ETFs ajudam a reduzir a chance de que o problema enfrentado por uma companhia comprometa todo o seu investimento.

Neste caso, algumas alternativas que parecem atraentes no momento são o Invesco BulletShares 2024 Corporate Bond ETF (NYSE: BSCO) e o Invesco BulletShares 2024 High Yield Corporate Bond ETF (NYSE: BSJO), com rendimentos esperados de 5,4% e 8,5%, respectivamente. Como esses ETFs investem em títulos com vencimento em 2024, me parece que o pior do aumento de juros já passou — o que não impactaria tão negativamente esses ativos.

Isso não quer dizer que é para o investidor se inspirar no The Clash e abandonar totalmente a renda variável em direção a renda fixa. A diversificação ainda é muito importante para a construção patrimonial de longo prazo.

Mas, nas condições atuais, fica praticamente impossível descartar as oportunidades focadas em renda para que o investidor consiga atravessar os próximos meses, quem sabe anos.

*Enzo Pacheco é formado em Administração pela Universidade Federal do Espírito Santo e pós-graduado em Operador de Mercado Financeiro pela FIA. Um entusiasta do assunto “investimentos” — tendo se interessado desde os tempos de universitário —, desde 2017 foca exclusivamente na análise dos mercados internacionais nas séries da Empiricus voltadas a esse propósito (Investidor Internacional e MoneyBets).

Siga o Money Times no Instagram!

Conecte-se com o mercado e tenha acesso a conteúdos exclusivos sobre as notícias que enriquecem seu dia! Todo dia um resumo com o que foi importante no Minuto Money Times, entrevistas, lives e muito mais… Clique aqui e siga agora nosso perfil!

![[Conteúdos gratuitos] Assista ao Giro do Mercado e outros programas exclusivos em nosso Youtube](https://www.moneytimes.com.br/uploads/2024/01/banner-html-28.png)