Rali dos mercados globais em 2021 começa a perder força

Por Ksenia Galouchko

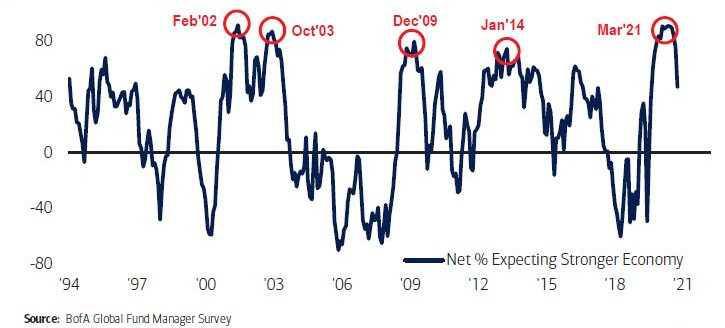

Investidores globais, antes otimistas com a recuperação econômica na maior parte deste ano, agora reduzem as expectativas, sinalizando que o boom cíclico por trás do rali em 2021 começa a perder força.

Esse é o resultado da pesquisa mensal com gestores de fundos realizada pelo Bank of America na semana até 8 de julho. Participantes com US$ 742 bilhões sob gestão reduziram as estimativas para o crescimento global e lucros corporativos, enquanto as previsões de uma curva de juros mais inclinada caíram para o menor nível em dois anos.

A mudança nas preferências reflete dúvidas sobre o ritmo da recuperação econômica, já que, segundo o BofA, participantes do mercado reduziram a exposição a ações cíclicas, de valor e de pequena capitalização – algumas entre os segmentos de melhor desempenho este ano – e migraram para tecnologia, crescimento e empresas de grande capitalização.

Investidores no mundo todo avaliam os próximos passos com ações negociadas em níveis recordes, enquanto a preocupação com a rápida propagação da variante delta e possíveis cortes das medidas de estímulo pesam sobre o apetite por ativos de risco. Ações cíclicas e mais baratas têm mostrado pior desempenho em relação ao de empresas com maior crescimento dos lucros no último mês em meio à maior cautela do mercado.

Percentual dos respondentes que acreditam que a economia irá melhorar

Gestores também reduziram as expectativas sobre o pacote de estímulo à infraestrutura dos EUA para US$ 1,4 trilhão em julho em relação aos US$ 1,7 trilhão no mês passado, disse o BofA. Entre os investidores pesquisados, 70% esperam que o Federal Reserve sinalize uma redução gradual dos estímulos em agosto-setembro, enquanto a maioria prevê o primeiro aumento dos juros pelo Fed apenas em janeiro de 2023.

No entanto, o posicionamento dos gestores em relação ao histórico permanece inclinado para ativos cíclicos, como ações da zona do euro, industriais e matérias-primas, de acordo com o BofA. E, embora a alocação em ações tenha caído na pesquisa de julho, permanece alta, com 58% overweight (recomendação acima da média). A alocação em títulos está 68% underweight (abaixo da média). A exposição ao dinheiro aumentou para overweight líquido de 12%, o maior nível desde outubro de 2020.

Esse sentimento aparentemente conflitante do investidor, de acordo com estrategistas do BofA liderados por Michael Hartnett, é melhor explicado pela visão de que a elevada incerteza sobre o crescimento econômico e nos mercados significará uma redução lenta dos estímulos, enquanto a inflação é vista como um risco de cauda “transitório” e, a variante delta, como uma ameaça distante.

![[Conteúdos gratuitos] Assista ao Giro do Mercado e outros programas exclusivos em nosso Youtube](https://www.moneytimes.com.br/uploads/2024/01/banner-html-28.png)