Pré-mercado: Quando a quebra da sequência de vitórias não é necessariamente ruim

Bom dia, pessoal!

O mercado brasileiro aguarda ansiosamente pelo Índice de Preços ao Consumidor Amplo (IPCA), que deverá ajustar as expectativas dos agentes para o Comitê de Política Monetária (Copom) neste mês.

Talvez um processo de cautela para o indicador, inclusive, explique em partes a quebra de ontem (8) da sequência de altas — depois de oito dias subindo, o índice de ações brasileiro realizou lucros.

Veja, isso não é necessariamente ruim. Árvores não crescem até o céu e ajustes, até mesmo prolongados e profundos, fazem parte do jogo, principalmente depois de uma arrancada dos 120 mil para os 130 mil pontos.

Mais algumas realizações marginais como a de ontem não seriam um problema.

Lá fora, um movimento de cautela no aguardo da inflação americana e da decisão de política monetária do Banco Central Europeu (BCE), na agenda de amanhã (10), provoca uma realização nas Bolsas europeias.

Os futuros americanos abrem o dia mais uma vez em tom misto, próximo da estabilidade.

A ver…

No aguardo da inflação, boas sinalizações sobre a reforma

O presidente da Câmara dos Deputados, Arthur Lira (PP-AL), prometeu instalar hoje a comissão especial da reforma administrativa, com a indicação dos membros, eleição do presidente e designação do relator, em meio aos ruídos de que o presidente Jair Bolsonaro não estaria assim tão comprometido com a matéria, com medo de que algo muito drástico possa afetar parte de seu eleitorado para 2022.

A notícia de encaminhamento dessa reforma, que, se bem efetuada, pode poupar estruturalmente mais de R$ 30 bilhões aos cofres públicos, é positiva.

Enquanto isso, no Senado, a MP da Eletrobras deverá ser votada amanhã ou, no máximo, na semana que vem, de modo a evitar se aproximar muito do prazo de validade, no dia 22 de junho.

Os avanços na agenda reformista, que ainda conta com a tributária no bolso, têm dado gás ao apetite de risco local.

As especulações sobre o prazo de extensão do auxílio emergencial, porém, depõem contra tal trajetória, tendo sido uma das justificativas do mercado para a realização de ontem, principalmente depois da fala de Guedes de que “vamos estender auxílio emergencial por mais dois, três meses. Logo depois do auxílio-emergencial, entra o novo Bolsa Família, reforçado”.

Às vésperas do Copom, na semana que vem, e em dia de IPCA de maio, programado para sair às 9 horas, preocupações fiscais ensejam maior falta de visibilidade, o que preocupa o mercado.

Crise dos semicondutores ganha proporção entre EUA e China

O aumento da competitividade econômica dos Estados Unidos e o enfrentamento da ascensão da China voltam ao radar, conforme o Senado americano avança para a aprovação da Lei de Inovação e Concorrência dos Estados Unidos (USICA, na sigla em inglês) de 2021.

Para isso, inclusive, paralisaram-se as negociações em torno de um acordo bipartidário para o pacote de infraestrutura, que não estava chegando a lugar algum.

O Senado democrata, com algum apoio republicano, está trabalhando para aprovar a legislação este mês, que visa apoiar a indústria americana de semicondutores na batalha contra a China, em um novo sinal de acordo bipartidário sobre como abordar Pequim.

A conta afetaria mais de US$ 100 bilhões em pesquisa e desenvolvimento dos EUA e forneceria US$ 52 bilhões para o avanço da fabricação nacional de semicondutores.

Também inclui uma ampla gama de medidas que visam diretamente a China, como seu histórico de direitos humanos, um dia depois que uma resolução redigida por Pequim encerrou efetivamente as eleições abertas em Hong Kong.

A ideia central? Inverter o ciclo das últimas décadas: os EUA representavam 37% da capacidade global de fabricação de semicondutores no início de 1990, hoje apenas 12% dos semicondutores são fabricados lá.

Enquanto isso, a China tem investido agressivamente mais de US$ 150 bilhões na fabricação de semicondutores, de modo a controlar essa tecnologia no mundo.

A Guerra Comercial não acabou, apenas ganhou dimensões diferentes.

E esses preços, hein? São coisas da China…

Ontem (8) à noite, os preços ao consumidor e ao produtor chineses em maio foram divulgados, ficando dentro dos intervalos previstos.

Contudo, em relação à mediana, os preços ao consumidor foram mais baixos (-0,2% na comparação mensal versus expectativa de -0,1%), muito por conta da inflação de alimentos (carne suína), e os preços ao produtor ficaram acima do consenso (+9% na comparação anual, contra uma projeção de 8,5%).

Em grande parte, os preços aos produtores foram impulsionados pelas commodities, em alta no mundo, com os preços globais estimulando a inflação chinesa.

Isso é importante, pois, se a inflação ao produtor elevar a inflação ao consumidor, o temor de um aperto monetário no gigante asiático poderá se confirmar.

Em sendo o caso, ativos de risco devem sofrer, não só na China, como em toda a sua esfera de influência — países asiáticos e mercados emergentes, como o Brasil.

Anote aí!

No Brasil, o grande indicador do dia é a inflação ao consumidor para o mês de maio, com mediana apontando para uma alta de 7,39% contra o mesmo período do ano passado (+0,71% na comparação mensal, uma aceleração frente a +0,31% de abril).

Lá fora, nos EUA, os estoques atacadistas dão um cheiro mais apurado da atividade americana, enquanto os estoques de petróleo têm potencial de impactar globalmente o preço da commodity, que encontrou neste segundo trimestre de 2021 um bom momento para furar a marca de US$ 70/barril.

A produção de derivados, como gasolina, inclusive, também marca presença na agenda.

Muda o que na minha vida?

Embora a inflação na zona do euro seja menor que a da dos EUA, o debate do Banco Central Europeu (BCE) é o mesmo: quando o ritmo de compra de títulos deve diminuir?

A decisão do BCE sobre o Programa de Compras de Emergência Pandêmica (PEPP, na sigla em inglês), que em maio foi usado para comprar € 80,7 bilhões em títulos, é o detalhe em que os investidores se concentrarão quando a decisão sobre a taxa de juros for anunciada na quinta-feira (10).

Tal como acontece com o Federal Reserve, a maioria espera que qualquer decisão do Banco Central Europeu de redução gradual da taxa de juros demore alguns meses e seja gradual.

No final do dia, o programa da União Europeia de vacinação contra a Covid-19 ainda está a menos da metade do caminho para a meta, e o dinheiro do fundo de recuperação da UE ainda não foi distribuído.

Ao ritmo atual, o total de € 1,85 trilhão da capacidade do PEPP se esgotaria apenas em fevereiro do ano que vem.

Muito provavelmente, o BCE manterá o ritmo atual de compras.

Afinal, as condições de financiamento se estreitaram. Há uma segunda visão, porém, de que o Banco Central já cortará a compra mensal do PEPP para € 60 bilhões, embora o banco ainda espere que o programa completo seja usado.

Isso acontece porque o PEPP não foi projetado para elevar o núcleo da inflação, mas, sim, para evitar que caia ainda mais, o que já aconteceu.

O debate do tapering (redução de compra de ativos) deverá permear o noticiário do mundo dos investimentos nos próximos 12 meses.

Fique de olho!

Temos uma nova promoção junto da Empiricus. Agora envolvendo as assinaturas premium da casa:

De hoje até o dia 16 de junho, caso você invista R$ 10 mil no Carteira Universa, o fundo inspirado no relatório “Carteira Empiricus”, você vai receber o acesso à uma assinatura PREMIUM da Empiricus, a maior casa de research do Brasil.

E se você investir mais de R$ 100 mil no fundo, você vai ganhar, de graça, uma assinatura Premium vitalícia. A promoção vale para quem é e para quem não é cotista do fundo.

Atualmente, um ano de assinatura para as séries dessa categoria custa, em média, R$3.240,00. Com os investimentos mínimos indicados acima, a assinatura fica de graça.

Me refiro a assinaturas como Carteira Empiricus, Microcap Alert, Ações Exponenciais, MoneyRider, PRP e Exponential Coins entre outras… É só investir e escolher uma delas.

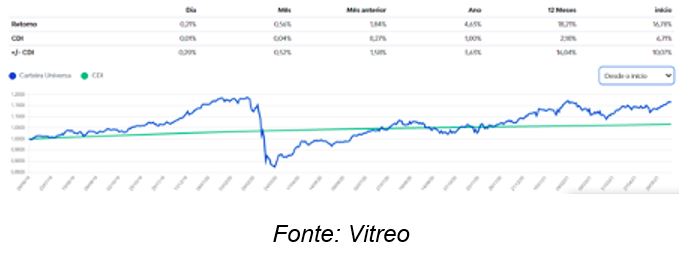

Falando mais sobre o fundo, o Carteira Universa é a solução da Vitreo que conta com um portfólio completo e muito balanceado, que aloca o seu patrimônio em ativos como ações, renda fixa, fundos imobiliários, opções, dólar e ouro.

Uma solução muito inteligente, pensada integralmente pelo Felipe Miranda, CIO e Estrategista-chefe da Empiricus, cuja compra é validada também por nossa equipe de gestão, antes de chegar até você.

Mas não basta que você saiba sobre a alocação mais do que completa do produto. É válido que você saiba sobre os lucros já entregues por ele, lembrando, é claro, do nosso mantra: rentabilidade passada não é garantia de rentabilidade futura.

É por isso que a gente precisa te falar que…

Foram entregues mais de 16% de retorno brutos de impostos desde o seu lançamento, em 28 de junho de 2019, até a cota do dia 04 de junho de 2021.

Ou seja, em menos de 2 anos.

Enquanto isso o CDI, seu benchmark, rendeu pouco mais de 6% bruto de impostos, apenas.

Resultado de toda estratégia e sofisticação da carteira indicada por um dos mais renomados profissionais do mercado financeiro do Brasil.

Se interessou por essa oportunidade e quer saber como investir no seu futuro de maneira muito estratégica, recebendo como bônus uma assinatura da Empiricus?

Atualmente, um ano de assinatura para as séries dessa categoria custa R$3.240,00.

Agora, caso você tenha mais capital disponível para alocar na oportunidade e queira garantir o seu acesso à uma série essencial de maneira vitalícia, tudo o que você vai precisar fazer é realizar um aporte único de R$100 mil no fundo Carteira Universa.

Nessa situação, o que custaria R$3.240,00 por ano é multiplicado de maneira indeterminada, para que você possa contar com todo conhecimento e direcionamento da equipe de research da sua série Premium preferida durante toda a sua jornada como investidor.

Uma grande oportunidade, que no dia 16 de junho vai terminar.

Para saber mais informações sobre o produto e acessar o seu regulamento completo e condições de contratação, clique no botão abaixo.

Atenção:

- Não deixe de ler o regulamento do fundo e seus fatores de risco antes de investir.

- Antes de investir, verifique se o apetite a risco do fundo está em linha com o seu perfil de investimento.

- Retornos passados não garantem retornos futuros.

- Não há nenhuma garantia de retorno.

- As rentabilidades apresentadas nas comunicações da Vitreo não são líquidas de impostos.

- A aplicação em fundos de investimento não conta com a garantia do FGC, de qualquer mecanismo de seguros ou dos prestadores de serviço do fundo.

Um abraço,

Jojo Wachsmann

![[Conteúdos gratuitos] Assista ao Giro do Mercado e outros programas exclusivos em nosso Youtube](https://www.moneytimes.com.br/uploads/2024/01/banner-html-28.png)