Pré-mercado: HH de hoje está na conta do Biden – total: 6 trilhões de dólares

Bom dia, pessoal!

Hoje, sexta-feira (28), o Departamento de Comércio dos EUA divulgará um de seus medidores de inflação, o Índice de preços dos gastos com consumo e despesas pessoais, ou “Core PCE”.

O indicador é tido como o favorito do Federal Reserve (Fed) para medir a inflação, em vez do índice de preços ao consumidor divulgado no início do mês.

O mundo será refém desta notícia macroeconômica global.

Pelo menos, as ações europeias atingiram um novo recorde de alta ontem (27), acompanhando uma sessão majoritariamente positiva na Ásia e predominantes ganhos em Wall Street.

O mercado europeu abriu hoje em alta, assim como os futuros americanos.

O Brasil deverá acompanhar estes desdobramentos, ainda que tenha seu próprio noticiário de inflação para acompanhar. A ver…

A esperança é a última que morre

Mesmo com o desgaste político, as últimas semanas têm servido para revigorar o ânimo dos investidores em relação à aprovação das reformas.

Ontem, nem os dados assustadores de emprego (14,8 milhões de desempregados), por estarem em linha, foram o suficiente para atrapalhar esse humor positivo.

A manutenção do rating da Fitch em BB- para nossa nota de crédito (com as devidas ressalvas) e o bom resultado do governo central impulsionaram ainda mais a chama da esperança de que 2021 pode ser um bom ano em termos estruturais para o Brasil.

Claro, haverá volatilidade – não seria o Brasil se não houvesse –, mas há um engajamento maior no ar.

Hoje, o Banco Central divulga o resultado das contas do setor público consolidado em abril (nota de crédito), depois do superávit do governo central de ontem bem acima do esperado em R$ 16,4 bilhões (o dobro da expectativa e o melhor resultado para o mês desde 2014).

A divulgação do IGP-M de maio, que pode bater nos 37% em 12 meses, poderá gerar ruído negativo (em meio à crise hídrica que se anuncia, a Aneel também define a bandeira tarifária para junho, o que pode vir a ser problemático), mas, se o cenário internacional for positivo, há grandes motivos para uma alta nesta reta final de mês – a continuidade das reformas administrativa e tributária é tida como muito positiva.

Todo mundo sabe: vem inflação aí

Os investidores estão esperando por uma atualização sobre o índice de preços de despesas de consumo pessoal, o indicador de inflação preferido do Fed, uma vez que captura melhor as mudanças mais rápidas do padrão de consumo frente ao tradicional índice de preços ao consumidor.

Os investidores seguem preocupados que as pressões sobre os preços possam levar o Fed a recuar em sua política acomodatícia, apesar das garantias do banco central de que não tem pressa em fazer isso.

À medida que as pressões inflacionárias borbulham, o mercado tem tentado se preparar para todas as eventualidades, realizando intensa rotação setorial desde o início do ano.

No final, os economistas sabem há meses que a inflação principal e o núcleo da inflação estariam subindo (provavelmente com pico em maio).

Espera-se que o núcleo PCE cresça algo como 3% em relação ao ano anterior, frente ao 1,8% registrado em março, bem acima da meta do Fed. Surpresas no indicador podem amassar ações, em especial as de crescimento.

Biden consegue pagar essa conta?

Ações cíclicas, teses de reabertura e empresas consideradas descontadas (investimento em valor) estão na moda agora.

Setores que se enquadram na categoria de recuperação, como bancos, serviços e commodities, devem seguir no radar dos investidores nos próximos 12 meses, uma vez que o tema da inflação deverá perdurar até a situação se normalizar – os mercados estão monotemáticos.

Esta sexta-feira guardará ainda um tempero especial de cautela, uma vez que os mercados dos EUA estarão fechados na segunda-feira (31) para o feriado do Memorial Day, que também marca o início das férias de verão tradicionais – daí a recuperação vai bombar, uma vez que mais de 50% da população adulta americana já foi vacinada.

Adicionalmente, o Reino Unido também terá um feriado bancário nesse mesmo dia, com mercados fechados; ou seja, um ajuste de fim de mês já esperado para as grandes Bolsas globais, o que pode gerar bastante volatilidade – a escassez de liquidez na segunda-feira também mudará o jogo por aqui.

Nesse contexto, forma-se um ruído fiscal nos EUA.

Hoje o presidente Biden deverá propor um orçamento de US$ 6 trilhões para o próximo ano fiscal (2022) que aumentaria os gastos em infraestrutura, educação, saúde e serviços sociais.

O resultado pode ser o maior gasto já registrado (proporcionalmente) desde a Primeira Guerra Mundial, uma vez que a sugestão é de um déficit superior a US$ 1,3 trilhão.

Se há déficit, o governo precisará se financiar, elevando as projeções de dívida americana. Inflação e fiscal deteriorado significam alta dos Treasuries de 10 anos, o que muda o jogo de juros e câmbio nos países emergentes, como nós.

Anote aí!

Em meio à deflação no Japão e ao aumento dos preços de importação alemã, ficaremos hoje com a pesquisa de opinião da Universidade de Michigan, nos EUA, sobre as expectativas de inflação do consumidor.

A expectativa do consumidor sobre a inflação, principalmente em dia de PCE, tende a ter pouca importância – só ganha relevância quando se verifica algum traço de efeito dialético da expectativa para o preço sobre o comportamento dos agentes.

A publicação orçamentária nos EUA, como comentamos antes, tem bastante importância, assim como o índice de sentimento (econômico e do consumidor) da Zona do Euro.

O PMI americano tem presença marcada nesta sexta-feira, mas é secundário.

No Brasil, o grande destaque é para o IGP-M de maio. Fora isso, ainda teremos indicador de incerteza da economia nacional para o mês de maio e nota de crédito medida pelo BC – depois do dado da Fitch de ontem, esse indicador tem menor relevância.

Eventuais movimentações em Brasília sobre a agenda de reformas ganham relevância em meio ao bom humor do final de maio dos agentes.

Muda o que na minha vida?

Nesta semana, no dia 26, o Dow Jones Industrial Average completou seu 125º aniversário, constituindo o indicador de ações mais tradicional dos EUA. Desde então, o Dow cresceu de 12 para 30 empresas e avançou de seus cerca de 40 pontos iniciais para mais de 34 mil hoje.

A idade do índice, tido como um bom reflexo de “ações de valor” preferidas por investidores como Warren Buffett, diz algumas coisas sobre as estruturas da economia americana: elas estão velhas, correndo o risco de ficarem ultrapassadas.

Nessa dinâmica, o país segue perdendo terreno para seus concorrentes econômicos, como a China.

Não apenas a China tem alavancagem de dívida sobre os Estados Unidos, como também detém domínio manufatureiro na cadeia de suprimentos global.

Os EUA restam então como um país endividado, dividido e com estruturas bem antigas.

O projeto megalomaníaco dos democratas de enfiar US$ 2,3 trilhões nos próximos oito anos em infraestrutura tinha entre seus objetivos inverter essa dinâmica – a própria guerra comercial de Trump também visava mudar o fluxo de investimentos de volta para os EUA.

Uma lição econômica da pandemia global é que, mesmo com as pessoas sempre se adaptando melhor do que o esperado a um desafio, a cadeia de suprimentos global tem vários problemas.

Ainda que cada onda de restrições relacionadas ao vírus tenha tido um impacto cada vez menor na atividade econômica, o jogo muda um pouco quando se trata de comércio – durante a pandemia, o fornecimento global foi fortemente interrompido.

As fábricas em todo o mundo estão paradas porque os componentes não foram entregues ou os clientes estão esperando meses pela chegada dos produtos, o que gera pressão de preços hoje.

Agora, na retomada, ainda enfrentamos alguns problemas, mesmo que as exportações e importações globais tenham se recuperado bem.

Os valores das exportações chinesas estão bem acima dos níveis pré-pandêmicos, enquanto as coreanas e taiwanesas continuam crescendo em ritmo acelerado. Até mesmo os EUA, que vinham perdendo participação de mercado há anos, viram as exportações dispararem acima dos níveis de 2019.

Até os países da Zona do Euro estão exportando mais do que antes da pandemia.

Uma renovação na infraestrutura americana e uma averiguação da cadeia global para os próximos anos poderiam nos ajudar a evitar choques muito intensos como no ano passado.

Porém, o pacote de infraestrutura, que pode ser um grande destravador de valor nos EUA e em países emergentes (infraestrutura precisa de matéria-prima), encontra resistência – de sua cifra inicial de US$ 2,3 trilhões, contrapropostas já chegam a tímidos US$ 928 bilhões.

Uma mudança muito brusca aqui pode mudar com força as perspectivas para a próxima década.

Fique de olho!

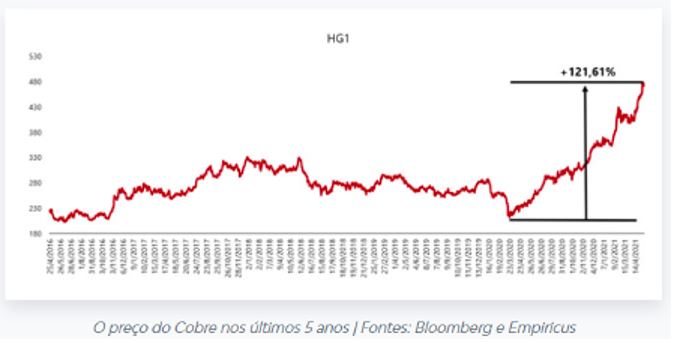

Você ficaria contente se soubesse que parte do seu patrimônio está sendo investido na commodity que, de acordo com a Bloomberg, teve mais de 121% de valorização durante a pandemia?

E que, ao que tudo indica, será a commodity do futuro?

A gente imagina que sim.

Foi por essa razão que, pela primeira vez, a Vitreo decidiu investir parte do patrimônio do fundo Cripto Metals Blend em cobre.

A commodity insubstituível da década.

Que poderá trazer ainda mais lucros para os seus investidores nos próximos anos, com o desenvolvimento sustentável proporcionado pela economia verde (embora não haja qualquer garantia de retorno – é sempre importante lembrar).

A finalidade dessa alocação inédita, que vai ser formalizada com a compra do fundo Vitreo Cobre, lançado este mês, é levar ainda mais robustez e diversificação para a carteira dos cotistas do fundo Cripto Metals Blend.

Que já conta com todo potencial das criptomoedas, do ouro, da prata e do urânio em seu portfólio.

Uma tese pensada para investidores que buscam uma estratégia de alocação completa e muito sofisticada, unida ao longo prazo e às melhores tendências para o futuro.

Caso você seja um desses investidores e caso a tese faça sentido para o seu perfil de investimento, por apenas R$1 mil iniciais você já pode incluir o Cripto Metals Blend em sua carteira.

Para saber mais sobre o investimento, ler o regulamento completo do produto e acessar todas as condições para a sua contratação, clique no botão abaixo.

[Quero conhecer o CriptoMetals Blend]

Atenção:

Não deixe de ler o regulamento do fundo e seus fatores de risco antes de investir.

Retornos passados não garantem retornos futuros.

As rentabilidades apresentadas nas comunicações da Vitreo não são líquidas de impostos.

A aplicação em fundos de investimento não conta com a garantia do FGC, de qualquer mecanismo de seguros ou dos prestadores de serviço do fundo.

Um abraço,

Jojo Wachsmann

![[Conteúdos gratuitos] Assista ao Giro do Mercado e outros programas exclusivos em nosso Youtube](https://www.moneytimes.com.br/uploads/2024/01/banner-html-28.png)