Por que Weg (WEGE3), Oncoclínicas (ONCO3) e Gerdau (GOAU4) formam meu pódio na temporada do 3T22

Como muitos de vocês devem saber, essa semana marcou o término da temporada de resultados referente ao 3T22. Dentro do meu escopo de cobertura, que engloba os setores de Varejo, Saúde e Infraestrutura, percebi uma variância grande no resultado das companhias.

Se por um lado pude ver companhias ganhando participação de mercado, melhorando suas margens e apresentando bons níveis de rentabilidade, o contrário também é verdadeiro. Em muitos casos, houve aumento das despesas financeiras provocado pelo avanço do CDI, perda de rentabilidade e até aumento de estoque em função da deterioração do consumo.

Dentro desse contexto, o trabalho do analista deve ser conseguir separar o joio do trigo e pinçar as companhias presentes no primeiro grupo. Caso os bons números sejam apresentados de forma consistente, serão essas as companhias que se diferenciarão de suas concorrentes no longo prazo. Se, além disso, elas estiverem negociando a um valuation atrativo, temos então uma excelente oportunidade de investimento.

Naturalmente, não costuma ser fácil encontrar essas oportunidades. Como todo o mercado está sempre em busca da melhor combinação de risco e retorno, encontrar uma boa empresa negociando a múltiplos atrativos e em um bom ponto de entrada, costuma demandar conhecimento e bastante estudo.

Ainda em um clima de alegria depois das recentes conquistas do meu clube do coração, listei abaixo o meu pódio para essa temporada de resultados.

Weg (WEGE3): campeã de curto e de longo prazo

Dentre os principais destaques, a companhia apresentou receita líquida de R$ 7,9 bilhões (crescimento de 28% ante o 3T21) fruto do bom desempenho de suas operações no mercado interno (+34%) e externo (+22%). Com isso, o mercado interno passou a representar 50% do seu faturamento, enquanto o externo passou a representar a outra metade.

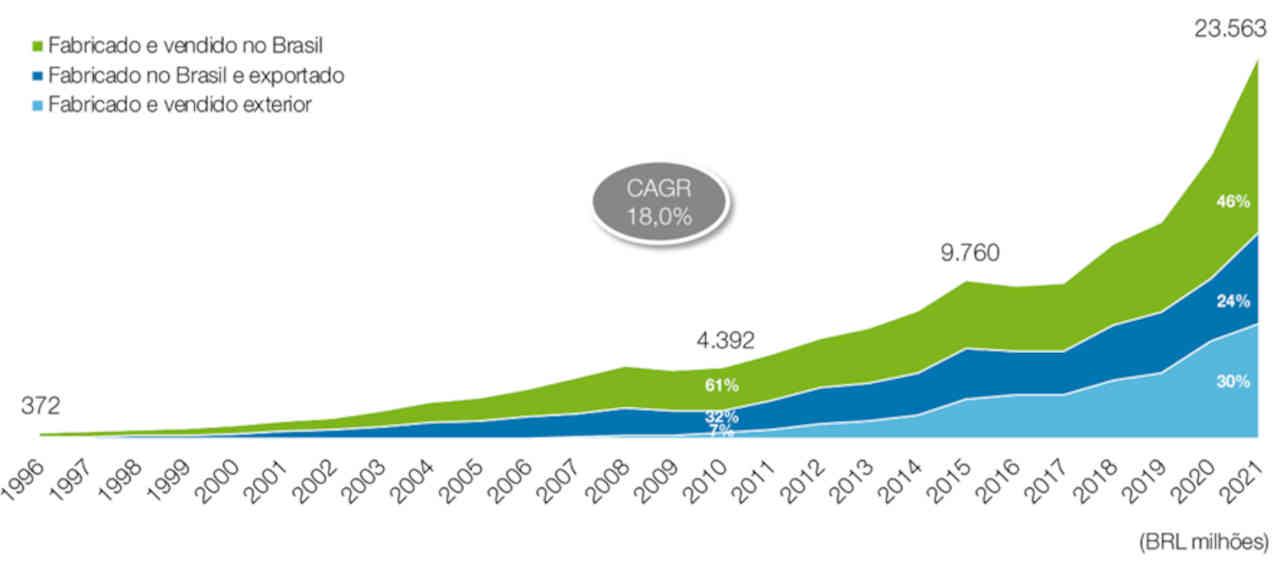

Quando olhamos para um prazo maior, a trajetória de crescimento consistente da companhia fica ainda mais clara. Através de um modelo de negócios bastante único, a Weg apresentou um crescimento médio anualizado de 18% desde 1996. Isso mesmo, a companhia cresce 18% ao ano há 26 anos.

De volta para o resultado do trimestre, no Brasil, os segmentos de maior destaque foram o de Geração, Transmissão e Distribuição de Energia (GTD) e de Equipamentos Eletroeletrônicos Industriais (EEI) que cresceram 47% e 33%, respectivamente.

O bom desempenho foi fruto do aumento na demanda pela geração distribuída solar, pelas entregas ligadas ao segmento de transmissão de energia e pela boa demanda do agronegócio, papel & celulose e mineração, tal qual ocorrido no último trimestre.

Adicionalmente, a companhia tem surfado um bom momento também no mercado externo, com a atividade industrial aquecida, apesar das incertezas presentes no cenário macroeconômico. Como destaques, os segmentos de Equipamentos Eletroeletrônicos Industriais (EEI) e Tintas & Vernizes (T&V) cresceram 32% e 64%, respectivamente.

Importante destacar que a estabilização dos custos das principais matérias-primas que compõem a estrutura de custos da companhia, principalmente o aço e o cobre, em conjunto com a continuidade dos programas de redução de custos e melhorias de processos, proporcionou ganho de produtividade. Com isso, a margem bruta cresceu 3,2 pontos percentuais quando comparada com o 2T22 e 1,8 pontos percentuais contra o mesmo trimestre do ano anterior.

O ebitda da Weg foi da ordem de R$ 1,6 bilhão (37% ano contra ano) e a margem ebitda foi de 19,8% – crescimento de 1,3 pontos percentuais na comparação anual. Na última linha, a Weg reportou lucro líquido de R$ 1,2 bilhão no trimestre, com margem líquida de 14,6%. O retorno sobre o capital investido (ROIC) foi de atrativos 27,9% e bem acima dos 18% reportados no período pré-pandemia.

Não há dúvidas que a Weg é uma baita empresa e é capaz de entregar resultado consistentes ao longo do tempo. O maior questionamento dos analistas paira sobre o valuation da companhia. Mas, mesmo negociando a múltiplos altos, a companhia não para de surpreender e é uma boa pedida para portfólios de investidores com foco em longo prazo. Na minha visão, a Weg (WEGE3) merece a medalha de ouro para essa temporada.

Oncoclínicas (ONCO3): uma grande reviravolta

A Oncoclínicas (ONCO3) foi uma das últimas empresas a abrir o seu capital, em agosto de 2021. De lá para cá, os papéis amargaram uma forte queda de quase -78% e diversas dúvidas foram levantadas pelos investidores: será que a alta do dólar impacta sua operação? Será que o crescimento apresentado é consistente? Por que a companhia não realiza a sua reestruturação afim de endereçar as ineficiências operacionais e tributárias? Como está o ambiente competitivo?

Enquanto trabalhava para endereçar essas respostas, a companhia continuou desenvolvendo o seu planejamento estratégico, que envolve a abertura de câncer centers, aquisições de players relevantes e que possuem complementariedade com suas operações e a tão esperada reestruturação societária.

A recuperação do papel já começou. Das mínimas atingidas em junho deste ano até o momento, o papel sobe mais de 80%. É verdade que os papéis ainda estão negociando a preços bem abaixo do IPO, mas acredito que o ponto de inflexão já começou. Vamos ao resultado do trimestre:

Nesse período, pudemos ter um cheiro dos avanços que estão sendo realizados ali. A companhia reportou uma receita líquida de R$ 1,2 bilhão no período, crescimento de 71% na comparação anual, sendo 29% organicamente.

A expansão apresentada no trimestre é decorrente principalmente das aquisições anunciadas – inclusive a Unity, cujo fechamento da transação ocorreu em julho deste ano e do aumento do volume de procedimentos combinado com um incremento de 13% no ticket médio.

Apesar dos desafios macroeconômicos, a Oncoclínicas surpreendeu o mercado ao reportar um ganho de 2,8 pontos percentuais em sua margem bruta na base anual, ficando em 35% no trimestre e próxima do patamar recorde atingido no 2T22.

A performance se deve aos ganhos de eficiência da companhia e do aumento na participação dos câncer centers (que possuem margem bruta mais elevada que as clínicas) dentro do mix de faturamento, indicando uma tendência sustentável de expansão de margem. O lucro bruto foi de R$ 407 milhões, crescimento de 86% em relação ao 3T21.

Diferentemente do ocorrido no último trimestre, as despesas operacionais cresceram 62,5% na comparação anual, abaixo do crescimento do faturamento, atingindo 18,4% da receita líquida.

O bom desempenho na contenção de despesa indica que as iniciativas de racionalização nas empresas adquiridas têm sido feitas de forma bem-sucedida. Mesmo com esse bom resultado, é esperado que haja uma maior eficiência nesse sentido, promovendo uma maior alavancagem operacional no negócio nos próximos trimestres.

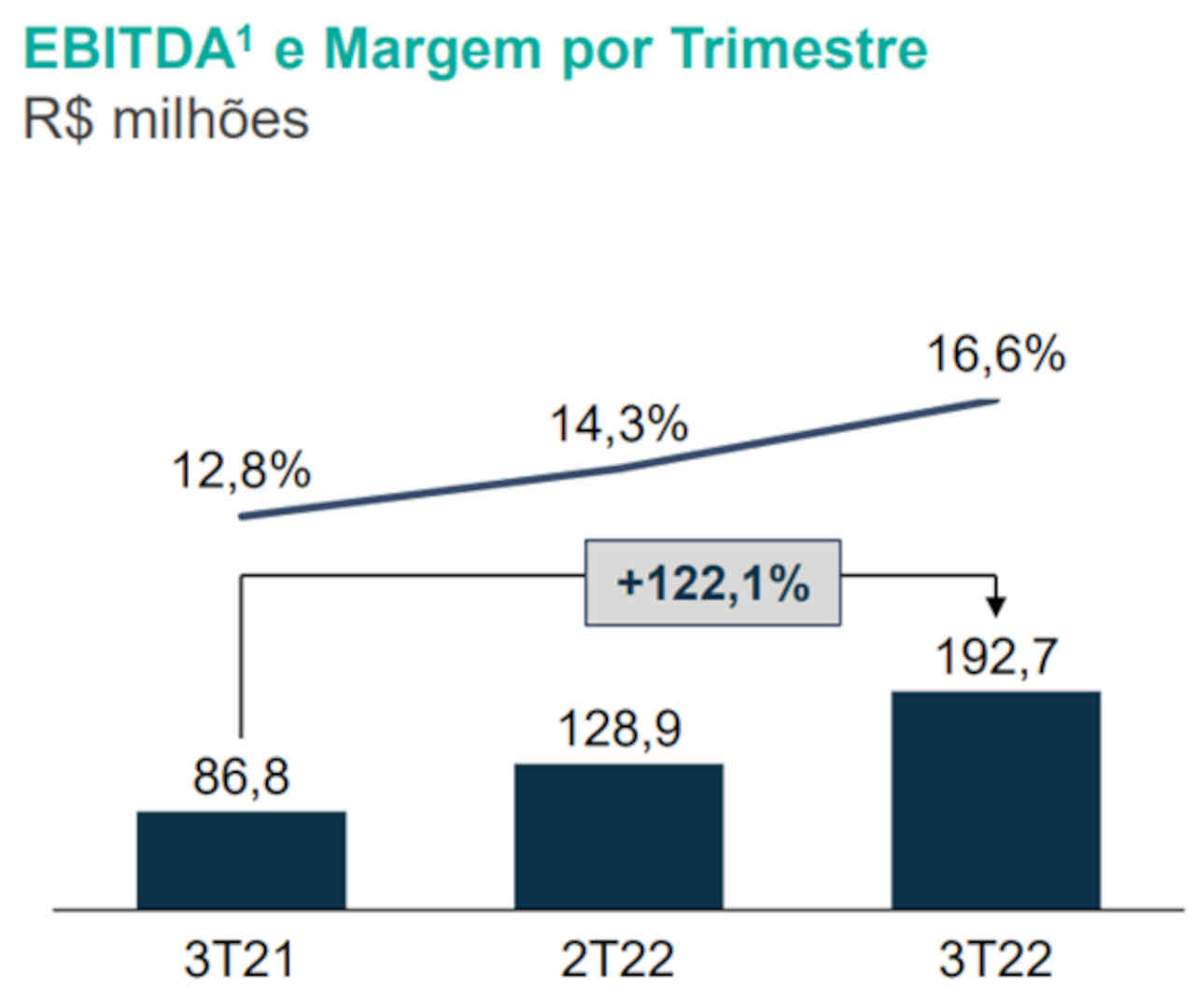

Dessa forma, o ebitda do trimestre cresceu 122% e atingiu o recorde de R$ 193 milhões. Já a margem ebitda avançou 3,8 pontos percentuais para 16,6%. Mesmo pressionado pelas despesas financeiras, o lucro líquido totalizou R$ 70 milhões, beneficiado pelo bom desempenho operacional da companhia e pela normalização da alíquota efetiva de imposto de renda, endereçando ineficiências operacionais e tributárias.

Fonte: Oncoclínicas (Elaboração: Fernando Ferrer)

Ainda existe um trabalho enorme a ser feito, mas esse trimestre foi muito importante para mostrar que a Oncoclínicas (ONCO3) está no caminho certo e que merece fazer parte do portfólio dos investidores de longo prazo.

Metalúrgica Gerdau (GOAU4): consistência é o nome do jogo

Depois de um 2021 recorde, a companhia vive o seu segundo melhor ano em termos operacionais e de rentabilidade, favorecida pelos esforços de eficiência realizados pela gestão e pelo bom momento do seu mercado de atuação.

Aliás, sobre o primeiro ponto, não adianta ser favorecida pelo mercado se a cozinha não está arrumada. Nos últimos anos, a Gerdau realizou diversos desinvestimentos, focou sua operação nas Américas, realizou uma série de investimentos para aumentar sua produtividade e reduziu de forma impressionante o seu endividamento, que hoje se encontra em seu menor patamar histórico, em 0,16 vezes sua dívida líquida sobre o Ebitda.

Sobre o resultado em si, a Metalúrgica Gerdau (GOAU4) reportou números fortes e acima das expectativas do mercado. A produção de aço bruto no 3T22 foi de 3 milhões de toneladas, 13% inferior em relação ao mesmo período em 2021.

A desaceleração já vem sendo sinalizada pela companhia ao longo dos últimos trimestres devido à forte base de comparação do ano passado, que foi o melhor ano da sua história. Em linha com a produção, o volume de vendas também apresentou redução e atingiu 3 milhões de toneladas (-10% vs 3T21).

Compensada pelo maior preço médio de venda, a receita líquida foi de R$ 21 bilhões no período, queda de apenas 1% na comparação anual — inferior à desaceleração das vendas. A resiliência do resultado também é um reflexo da forte demanda nos segmentos de longos e planos no Brasil.

O fluxo de caixa livre no 3T22 foi destaque mais uma vez, alcançando R$ 3 bilhões e consolidando o décimo trimestre positivo consecutivo da Gerdau. Diante da forte geração de caixa, a alavancagem da companhia caminhou para o seu menor patamar histórico, possibilitando que ela mantivesse o seu robusto programa de distribuição de proventos ativo, além do programa de recompra de ações.

Com isso, fecho o meu pódio dessa temporada de resultados com a Metalúrgica Gerdau (GOAU4) com a medalha de bronze. Além de negociar a múltiplos atrativos, a excelente alocação de capital dos executivos e o balanço sólido deverão fazer com que ela continue se destacando para frente.

*Graduado em Engenharia Mecânica pela UFRJ e com MBA de Finanças pela mesma instituição, Fernando Ferrer atua na Empiricus como analista de investimentos há 5 anos. Atualmente, é responsável pela série best-seller As Melhores Ações da Bolsa e faz parte da equipe que comanda o Carteira Empiricus, o portfólio multimercado que é o carro-chefe da casa. Colunista da newsletter Day One, Fernando passou a integrar o time de colunistas do Money Times com sua série quinzenal Entre Altas e Baixas.

Siga o Money Times no Instagram!

Conecte-se com o mercado e tenha acesso a conteúdos exclusivos sobre as notícias que enriquecem seu dia! Todo dia um resumo com o que foi importante no Minuto Money Times, entrevistas, lives e muito mais… Clique aqui e siga agora nosso perfil!

Disclaimer

O Money Times publica matérias informativas, de caráter jornalístico. Essa publicação não constitui uma recomendação de investimento.

![[Conteúdos gratuitos] Assista ao Giro do Mercado e outros programas exclusivos em nosso Youtube](https://www.moneytimes.com.br/uploads/2024/01/banner-html-28.png)