Plataforma MakerDAO passa por provação conforme o preço do ether despenca

Em meio ao extremo tumulto no mercado mundial, a MakerDAO está enfrentando um de seus maiores desafios até agora.

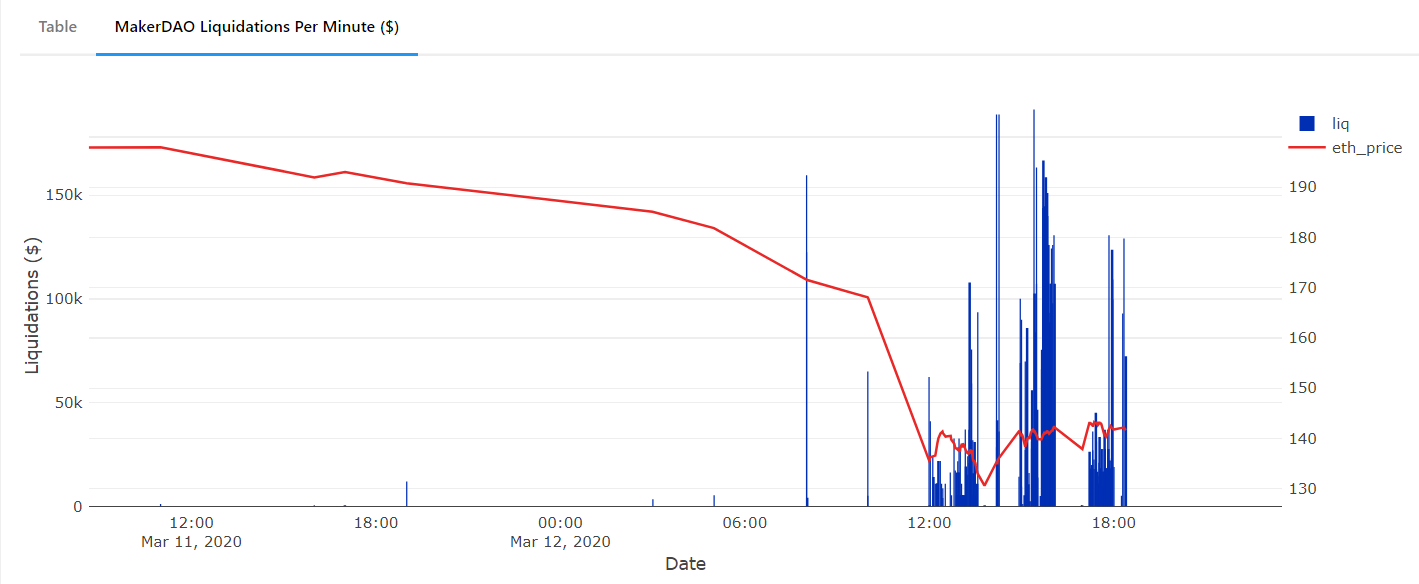

O principal ativo de garantia do sistema, ether (ETH) caiu mais de 30% ontem, tornando-se um dos piores dias de sua curta existência. Isso foi resultado de uma onda inédita de liquidações conforme empréstimo rapidamente se tornaram subgarantidas.

Geralmente, quando o preço cai, fazendo com que uma ação caia abaixo da relação de garantia, bots externos de liquidação conhecidos como “Keepers” podem comprar a stablecoin DAI para a garantia subjacente em troca de uma pequena taxa. Isso certifica que o sistema continua completo e que a dívida está completamente paga.

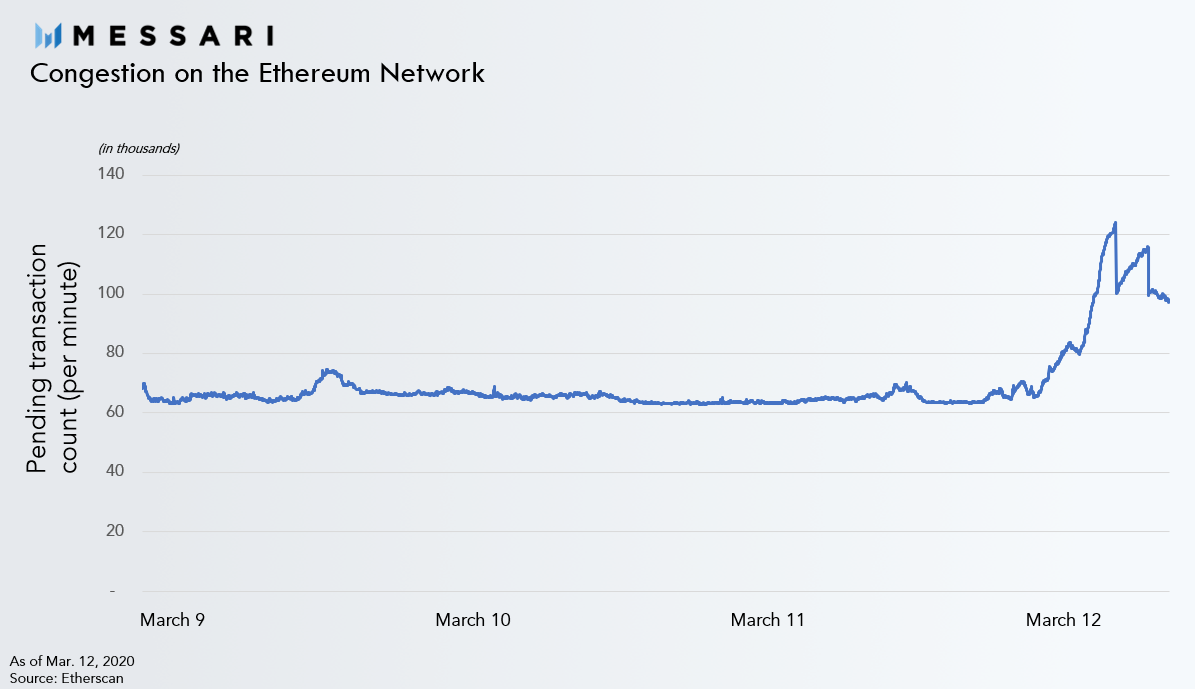

No entanto, as coisas complicaram conforme a rede Ethereum ficou congestionada, fazendo com que atualizações de preço de oráculos não passassem pelo preço de gás escolhido.

Isso significa que Maker não estava recebendo o preço correto do ether necessário para certificar que as liquidações eram adequadas. Em certo momento, os feeds de preço estavam em US$ 166 enquanto o preço real estava 15% menor.

MakerDAO price feed has USD at $166.47 right now. The real price of ETH on GDax is $140.63 at writing. Here’s why this matters ?

— Philip Daian (@phildaian) March 12, 2020

Isso não afetou apenas os oráculos, mas é provável que Keepers não tinham configurado seus bots para realizar lances crescentes (big up) aos preços de gás, ou seja, lances garantidos também não estavam sendo transmitidos, permitindo que liquidadores sortudos escapassem com garantia de graça.

Auctions with zero bids successfully winning on @MakerDAO.https://t.co/e4ji2gVWe8 pic.twitter.com/m0CjoZVAAn

— Vishesh ? (@visavishesh) March 12, 2020

Isso fez com que o sistema tivesse um déficit de US$ 4 milhões já que as garantias estavam saindo do sistema sem que qualquer dívida fosse paga.

O valor em stablecoins como DAI se dá pelo fato de que podem ser reivindicadas por sua garantia subjacente. Nesse caso, quando não há garantia adequada para lastrear o ativo, pode quebrar o sistema, a menos que a situação seja remediada.

Para evitar esse cenário, MakerDAO tem um mecanismo de leilão de dívidas (Debt Auction), em que o protocolo pode inflacionar o fornecimento de tokens MKR a fim de compensar as perdas.

Isso resulta na recuperação financeira do sistema inteiro, em que detentores de MKR devem carregar o fardo da diluição para manter o funcionamento da rede.

Uma outra situação desfavorável sendo considerada é um desligamento de emergência.

Isso faria com que todo o sistema devolvesse garantias primeiro para detentores de Maker Vaults (componentes principais do protocolo que facilitam a geração de DAI contra garantias trancadas) e depois para detentores de DAI — estes correriam o risco de receber muito pouco.

Se isso acontecesse, é provável que diminua a confiança na ideia de stablecoins garantidas por cripto, danificando um dos componentes mais essenciais das Finanças Abertas.

![[Conteúdos gratuitos] Assista ao Giro do Mercado e outros programas exclusivos em nosso Youtube](https://www.moneytimes.com.br/uploads/2024/01/banner-html-28.png)