Pandemia ameaça reestruturação de US$ 160 bilhões em dívidas

A pandemia de coronavírus ameaça complicar a situação de vários dos países mais endividados do mundo, o que pode potencialmente interromper a re estruturação de cerca de US$ 160 bilhões em títulos internacionais.

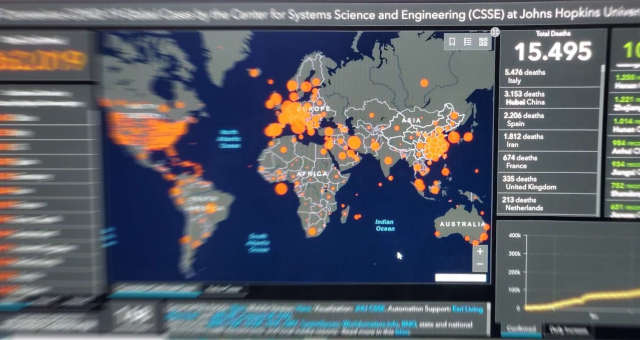

Investidores com dívidas do Líbano, Argentina e Venezuela buscam refúgio em casa enquanto avaliam o caos no mercado. Enquanto isso, autoridades de Beirute a Buenos Aires trabalham dia e noite para administrar uma crise de saúde pública quando o número global de mortos ultrapassa 10 mil.

Isso colocou exercícios de sustentabilidade da dívida e viagens intercontinentais em segundo plano.

Vários credores de títulos argentinos, que falaram sob condição de anonimato, disseram que estão resignados com a realidade de que a reestruturação provavelmente será suspensa por pelo menos dois meses.

É bem além do prazo do próprio presidente da Argentina, Alberto Fernández, que pretendia apresentar uma oferta em abril. No Líbano, alguns credores e consultores dizem que o atraso pode durar mais.

A pandemia afetou operações dos governos, o crescimento econômico e as viagens de negócios. Os desafios são particularmente difíceis na Venezuela, Argentina e Líbano, os três grandes mercados emergentes que precisam de reestruturações.

A Venezuela, que começou a deixar de pagar cerca de US$ 60 bilhões em títulos estrangeiros em novembro de 2017, foi prejudicada mesmo antes do surto pelas sanções dos EUA, que restringiram as negociações entre investidores americanos e o governo de Nicolás Maduro.

“Menos contato humano só dificulta resolver discussões estressantes, hostis e complicadas”, disse David Syed, advogado da Dentons, com sede em Paris, que ajuda a assessorar o governo Maduro na reestruturação. “Não é bom. Você precisa sentir o outro lado e isso só pode acontecer pessoalmente.”

Na sexta-feira, o ministro da Economia da Argentina, Martin Guzmán, disse que o país usará videoconferência para negociações de dívidas. Embora credores de títulos afirmem que essas conversas possam acontecer, a tradição é que banqueiros de Wall Street, advogados de reestruturação e autoridades do governo selem acordos em mesas de reuniões.

Foi assim que a Argentina concluiu a reestruturação no início de 1992 em apenas dois meses. O momento crucial ocorreu na reunião anual do Banco Interamericano de Desenvolvimento, realizada em abril, em Santo Domingo.

O comitê da dívida de 13 membros se reuniu em uma sala de conferências sem janelas de um hotel próximo às 20h de sábado e só saiu de lá às 5h da segunda-feira.

![[Conteúdos gratuitos] Assista ao Giro do Mercado e outros programas exclusivos em nosso Youtube](https://www.moneytimes.com.br/uploads/2024/01/banner-html-28.png)