Orlando Cintra: 4 princípios para acelerar a rota para inovação integrando gigantes e startups

Já notou quantas histórias de negócios de sucesso nasceram em meio a grandes crises?

General Electric (1892), General Motors (1908), IBM (1911), Disney (1929), HP (1939), FedEx (1971), Microsoft (1975), Google (1998) e Facebook (2004), apenas para citar algumas, são companhias germinadas em períodos de turbulência. Várias estrelas da tecnologia também surgiram há cerca de 10 anos quando estávamos no auge ou ainda vivíamos os reflexos da crise de 2008, entre elas Groupon (2008), WhatsApp (2009), Uber (2009), Instagram e Pinterest (2010).

O que elas têm em comum e que ensinamentos podem nos trazer para enfrentarmos o grande impacto do Covid-19?

Em primeiro lugar, todas souberam aproveitar as oportunidades que desabrocharam enquanto o mundo enfrentava tempos de forte recessão.

Todas enxergaram lacunas que estavam invisíveis aos que só se preocupavam em lamentar os dias difíceis. E mais: todas conseguiram ultrapassar o vale da morte, mostraram potencial de gerar lucratividade e receberam vultosas rodadas de investimentos ou foram adquiridas por corporações sólidas e capitalizadas que precisavam incorporar inovação ou abocanhar concorrentes para não perder mercado.

É bem provável que 2020 será lembrado como o pior ano para economia mundial na Idade Contemporânea. Nenhum gestor foi preparado pelas universidades para atravessar uma pandemia, mas os que souberem superar o choque inicial e se comportaram como verdadeiros líderes certamente irão ser recompensados com dias melhores.

A retomada virá de empresas que reúnam enorme capacidade de reinvenção e que tragam no DNA a cultura ágil. Em outras palavras, o caminho para nova Idade Pós-Covid está nas startups, como já pontuei em meu último artigo.

E é aí que se abre uma enorme janela para a aceleração do Corporate Venture, especialmente aqui no Brasil, onde a modalidade de investimento pode ainda ser considerada tímida para os padrões globais.

De acordo com a Global Corporate Venturing, há aproximadamente 2 mil CV (corporate venture) no mundo que, no ano passado, levantaram US$ 41 bilhões em fundos de investimento, sendo boa parte do capital proveniente das próprias empresas. Já a CB Insights indica que o total investido pelos fundos de empresas em 2019 teve elevação de 8%, batendo mais de US$ 57 bilhões em mais de 3,2 mil aportes e com ao menos uma corporação participando em 1 de cada 4 transações.

Outro estudo recente intitulado Corporate Venturing Latam, conduzido pela Wayra, hub de inovação do Grupo Telefónica, em parceria com o IESE, mapeou 460 programas colaborativos com startups na América Latina envolvendo 107 grandes corporações. O levantamento apontou que apenas 16% das companhias analisadas têm algum tipo de programa de corporate venture contra 75% das listadas na Fortune 100 que conduzem alguma iniciativa com startups.

Por aqui no Brasil, apesar da retração econômica, o venture capital permaneceu ativo nos cinco primeiros meses deste ano, registrando, segundo a Distrito, alta de 2,6% em rodadas de investimento, 116 contra 113 no mesmo período do ano passado, e um crescimento de 20% no volume investido, US$ 516 milhões versus US$ 431 milhões.

O investimento anjo também demonstra que não irá recuar. Um levantamento feito com 19 redes de anjos que incluem 251 startups investidas e 1670 investidores indicou um maior interesse em empresas de setores como agtech, edtech, fintech, foodtech, adtech e construtech, sendo que os tickets médios por rodada variam de R$ 400 mil a R$ 800 mil. Entre algumas das redes consultadas estão a BR Angels, GV Angels, Anjos do Brasil, Gávea Angels e MIT Alumni Angels.

A explicação do interesse dos investidores de risco e dos anjos ter permanecido elevado mesmo com a crise está no ganho de relevância da tecnologia com a chegada da pandemia e na necessidade de acelerar a transformação digital para sobreviver no mundo pós-Covid. O mesmo movimento pode ser observado em empresas que lançaram ou tracionaram recentemente programas de corporate venture.

Somente para mencionar algumas, a Solví Participações, do setor ambiental, irá apoiar 10 startups com investimentos entre R$ 500 mil e R$ 3 milhões para projetos de geração ou otimização de energia através da SMARTIe, seu Corporate Venture; e a Qualcomm Ventures, junto com o BNDES e tendo a Indicator Capital como gestor, pretende captar um fundo entre R$ 120 milhões e R$ 160 milhões para injetar em startups atuantes no mercado de IoT. A lista de empresas com programas no Brasil é extensa – Santander, Telefónica, Google, Intel, Johnson & Johnson, Novartis, Samsung, Cisco, entre outras, têm iniciativas de CV.

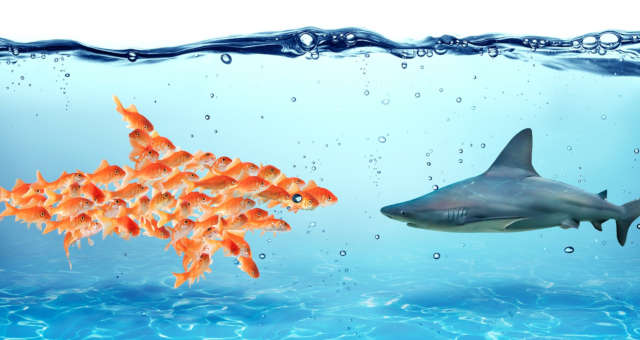

O Corporate Venture será o oxigênio que as startups precisam para florescer e a injeção de inovação que as grandes empresas necessitam para garantir competitividade em um mundo agora cada vez mais aberto e sedento por produtos e soluções focados em desatar os nós e sequelas que serão deixados pela pandemia. Esta é a hora de impulsionar a integração entre os gigantes e as startups, unir “David com Golias”.

Encerro com 4 princípios básicos que um programa de CV deve contemplar para ter sucesso:

1 – Conexão com o C-level – A estrutura de CV deve estar ligada diretamente ao primeiro escalão e não a estruturas responsáveis pelo dia a dia operacional. Se não estiver conectada com o C-level, a iniciativa de integração com startups será provavelmente sufocada.

2 – Cultura de Inovação – O Conselho e o alto escalão precisam ter um mindset direcionado para inovação e praticar uma cultura inovadora. Querer seguir adiante no novo mundo com velhos mapas será fracasso na certa. É importante não ter medo de testar e fracassar ou a inovação não terá espaço para transformar a organização.

3 – Tese de Investimento – É essencial também definir uma tese clara de investimentos em corporate venture e onde a empresa quer chegar, ou seja, que papel irá desempenhar; se será parceiro, cliente ou investidor; se irá oferecer infraestrutura, networking ou capital intelectual e, principalmente, em qual segmento de negócio fará sentido mapear startups visando conectá-las na sua estratégia de longo prazo.

4 – Autonomia e Liderança – Por fim, é da mesma forma fundamental definir uma liderança forte que comande o corporate venture e as frentes de inovação e comunicar claramente para todos os níveis de organização qual o plano a ser seguido para garantir autonomia na implementação.

![[Conteúdos gratuitos] Assista ao Giro do Mercado e outros programas exclusivos em nosso Youtube](https://www.moneytimes.com.br/uploads/2024/01/banner-html-28.png)