Opinião: Bluechips até que ponto?

Por Juliana Lopes, gestora ambiental e jornalista com e mestrado em administração e desenvolveu sua dissertação sobre o caso Samarco

Há pelo menos 10 anos se fala de investimento responsável, finanças sustentáveis e co-responsabilidade nos investimentos no Brasil. A agenda foi impulsionada por diretrizes internacionais como Princípios do Equador, Princípios para o Investimento Responsável, Princípios para o Seguro Sustentável, para citar alguns exemplos mais emblemáticos.

Assim foi se sedimentando o entendimento de que a consideração de aspectos ambientais, sociais e de governança nas decisões de investimento é uma questão de dever fiduciário. O termo bastante difundido no meio financeiro e jurídico diz respeito à responsabilidade dos dirigentes e administradores de instituições financeiras – a quem são delegados poderes pela gestão de ativos – de não colocar os seus interesses pessoais ou de terceiros à frente dos interesses de quem lhe confiou tais poderes. Portanto, não considerar riscos de natureza ambiental, social e de governança nas análises de investimento fere tal princípio uma vez que pode comprometer a rentabilidade dos proprietários dos ativos, desrespeitando a confiança depositada por eles nos administradores de seus fundos.

O princípio de dever fiduciários está respaldado por várias instruções normativas que regulam as atividades das instituições financeiras no Brasil (Resolução nº 4.661, 2018; ICVM555/2014; Resolução 4.327, Bacen). Os episódios da tragédia da Samarco em 2015 e agora de Brumadinho colocam a prova esse arcabouço. Quando as questões ambientais, sociais e de governança (ASG) vão deixar os manuais de conduta para integrar efetivamente as práticas das organizações?

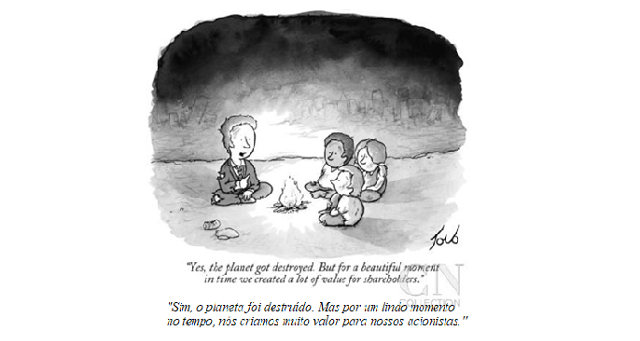

A prova de fogo da responsabilidade das instituições financeiras com essas questões virá agora com o episódio de Brumadinho. As ações da Vale são consideradas bluechips – termo utilizado para designar ações ligadas a grandes corporações, com nome forte e negócio já consolidado. A origem do termo está relacionada às fichas azuis do pôquer e de outros jogos de azar, já que as fichas desta cor valem mais do que as outras.

Que atire a primeira pedra o investidor que não tem ações da Vale em seu portfólio. No Brasil, eu arrisco dizer, bem poucos, que contam com políticas de investimento restritivas a alguns setores. Desde a tragédia de Mariana ficou clara a relação de questões ambientais e de governança. Naquela altura, as investigações da Polícia Federal mostraram que os riscos de ruptura da barragem de Fundão eram conhecidos pelos gestores da companhia e foram omitidos, assim como auditorias foram fraudadas, revelando problemas seríssimos de governança.

Diante do anúncio da ruptura da barragem de Brumadinho, as ações da Vale caíram mais de 20%, seguindo um movimento parecido ao que se viu na época da tragédia da Samarco. No entanto, pelo menos no episódio anterior em Mariana, não demorou muito para que a empresa recuperasse valor de mercado. Já em 2016, a Vale fechou o ano reportando lucro de US$ 5,2 bilhões.

O episódio Samarco não foi suficiente para mudar o comportamento imediatista dos investidores brasileiros que no máximo incluíram Mariana em seu repertório, mas não mudaram suas práticas significativamente. No caso Samarco, alguns investidores ainda puderam se apoiar no fato de que seus ativos não estavam diretamente expostos, uma vez que a companhia em si não era uma empresa de capital aberto, e a Vale uma de suas acionistas não era diretamente responsável pela gestão pela natureza jurídica da joint-venture firmada. Os investidores internacionais não tiveram o mesmo entendimento. Me lembro bem das palavras de um investidor internacional em um seminário promovido pelo CDP e a Abrasca em 2016. Quando questionado sobre a responsabilidade da Vale no episódio Samarco, ele respondeu de forma pragmática: 50% do fluxo de caixa da Samarco tinha como destino pagar dividendos a sua acionista Vale, portanto não há dúvidas sobre sua responsabilidade.

As duas acionistas tiveram posturas diferentes. Ao ser informado da tragédia, o então presidente da australiana BHP, também acionista da Samarco, viajou imediatamente ao local da tragédia. A Vale, por sua vez, insistiu que não tinha responsabilidade administrativa pelo ocorrido.

Agora investidores brasileiros de peso como Bradespar e grandes fundos de pensão como a Previ estão diretamente expostos, uma vez que têm participações acionárias importantes na Vale, muitos deles com assentos no Conselho-Administrativo da companhia. Cabe-lhes agora não a postura do jogador de pôquer. Espera-se sim a postura do gestor responsável, assim como as instruções normativas e os princípios subscritos pelas suas respectivas organizações preveem, a fim de proteger suas carteiras e gerar valor no médio e longo prazo. Seus manuais de boas práticas não mais os blindarão do escrutínio da opinião pública.

![[Conteúdos gratuitos] Assista ao Giro do Mercado, ao Carreiras e Afins e outros programas exclusivos em nosso Youtube](https://media.moneytimes.com.br/uploads/2024/01/banner-html-28.png)