O que você não sabe sobre o Market Makers

2023 foi um ano bom para o mercado brasileiro de ações (Ibovespa subiu 22%), mas foi espetacular para o fundo de ações do Market Makers (MARKET MAKERS FIA), que rendeu 35,5%.

A gente sabe que o jogo do investimento em ações é uma corrida sem fim, então não adianta se vislumbrar com uma janela positiva de 12 meses (da mesma que não devemos desistir ao ter 12 meses ruins – que todo mundo que tem cota diária enfrentará um dia).

Mas é impossível não ficar orgulhoso do que alcançamos no nosso primeiro ano completo, porque o projeto Market Makers é a realização de um sonho bem antigo que tenho, que é de não só dar acesso a informação útil e de qualidade para qualquer tipo de investidor mas também poder expressar nossas ideias de investimentos e permitir que as pessoas possam investir com a gente.

Ver os resultados de audiência do nosso canal e da nossa carteira de ações em 2023 mostram que valeu muito a pena o tempo de espera e o esforço para tirar esse sonho do papel.

Nesta newsletter, explicarei mais sobre a filosofia e os princípios do Market Makers FIA e comentarei os grandes acertos e também os grandes erros que cometemos em 2023.

Mas antes, vamos recapitular o que foi 2023. Afinal, quem em sã consciência imaginava no fim de 2022 que o ano seguinte seria de forte alta das bolsas

2023: O ANO DA VIRADA

Cenário em jan/2023: PIB esperado de +0,78% com IPCA em 5,36% (projeção Focus), tensão política elevadíssima e pouca perspectiva para uma agenda de reformas. Pra completar, lá fora, a dúvida não era “se” teríamos recessão, mas “quando”.

Cenário em dez/2023: PIB esperado de +2,92% com IPCA em 4,46%, tensão política esfriou (para os níveis de jan/23) e ainda tivemos um arcabouço fiscal “ok” e uma surpresa com a reforma tributária. Já os EUA têm conseguido derrubar a inflação sem recessão e o antes improvável “soft landing” é cada vez mais provável.

Olhando só esses dois recortes, parece até fácil entender por que o Ibovespa subiu 22,3%, o S&P500 subiu 24,2% e o Nasdaq 43,4%. Mas quem viveu o ano sabe o quão difícil foi. Aliás, essa forte valorização reflete justamente o quão surpreendente foi esse desfecho em relação às expectativas iniciais dos investidores.

É a tal equação da felicidade: FELICIDADE = REALIDADE – EXPECTATIVA. Se as expectativas eram baixíssimas, bastava que a realidade fosse um pouco melhor para deixar o mercado feliz.

Em 2023 driblamos os vários ruídos políticos que tanto assustaram, a “bomba” da Americanas, a quebra de bancos nos EUA e a falta de perspectiva de ajuste fiscal por aqui.

Depois, embarcamos no ritmo atual de possível “pouso suave” nos EUA, que contribuiu para uma inflação mais controlada lá fora e a possibilidade dos juros caírem logo no começo de 2024, beneficiando e muito os ativos de risco.

Se lá fora a brusca mudança de cenário impulsionou os mercados no último bimestre do ano, por aqui podemos dizer que tivemos uma mistura de melhora estrutural com sorte. Como bem disse Samuel Pessôa no seu último texto na Folha: “houve uma safra perfeita, e seus impactos sobre outros setores, principalmente transporte, explicam boa parcela da surpresa [do PIB brasileiro]. No entanto, me parece que o potencial de crescimento brasileiro se elevou de algo próximo de 1,5% para 2%. Desde 2015, um conjunto grande de reformas foi aprovado”.

A CARTEIRA MARKET MAKERS

Por que criamos o Market Makers FIA: O motivo foi muito simples: somos obcecados pelo mercado financeiro e por analisar empresas (vide nossos podcasts) e queríamos expor nossas ideias de investimentos e também permitir que nosso público participasse investindo com a gente.

O Market Makers FIA refletirá nossas maiores convicções da bolsa. Além disso, nosso patrimônio pessoal está no fundo, o que nos deixa totalmente alinhado com nosso público (só ganharemos dinheiro se vocês ganharem). É o “skin in the game” na forma mais pura. Princípios e Diferenciais do MARKET MAKERS FIA: > No que investimos: Empresas que estão (ou podem entrar) em um momento de inflexão de receita, margens e lucro. Também nos interessamos por empresas fora do radar, que muitas vezes são vistas com preconceito pelo restante do mercado.

> Margem de segurança: Escolhemos ações com elevado potencial de retorno e robusta margem de segurança. Ou seja, queremos ser acionistas de bons negócios com vantagens competitivas pagando um preço baixo. Nosso viés é fundamentalista e de longo prazo.

> Somos agnósticos: Não importa qual setor, tipo ou tamanho da empresa, queremos encontrar bons negócios por um preço abaixo do seu valor intrínseco. Tão simples quanto isso. Já ganhamos dinheiro com Valid e com Itaú, e já perdemos dinheiro com 3R e Renner.

> Rede de contatos para validar ideias: Usamos nossa ampla rede de contatos com gestores para “confrontar” as nossas teses, ou seja, conversamos com quem tem opinião diferente da nossa sobre um investimento – ouvir quem discorda de nós é a melhor forma de validar nossas ideias.

> Melhor dos dois mundos: Por sermos um fundo ainda pequeno, temos facilidade para entrar e sair de empresas com menor liquidez Ou seja: temos o conhecimento e o networking que só um grande investidor tem, mas com a agilidade de um pequeno investidor.

> Filtro de ações: Temos três métodos principais

1) Qualitativo: gastamos muito tempo conversando com analistas, gestores e empresas, para conhecer negócios e identificar onde há consensos (para evitá-los);

2) Quantitativo: usamos a Fórmula Mágica de Joel Greenblatt, que combina o ROIC e Earnings Yield para elencar as melhores e mais baratas empresas da bolsa (o Matheus já escreveu uma newsletter sobre isso – leia aqui);

3) 72 perguntas: temos também um manual com 72 perguntas qualitativas que nos ajudam a entender uma empresa com a maior profundidade possível, identificando bons negócios e com vantagens competitivas.

RESULTADO EM 2023

Em 2023, nosso fundo rendeu 35,5%, contra 22,3% do Ibovespa.

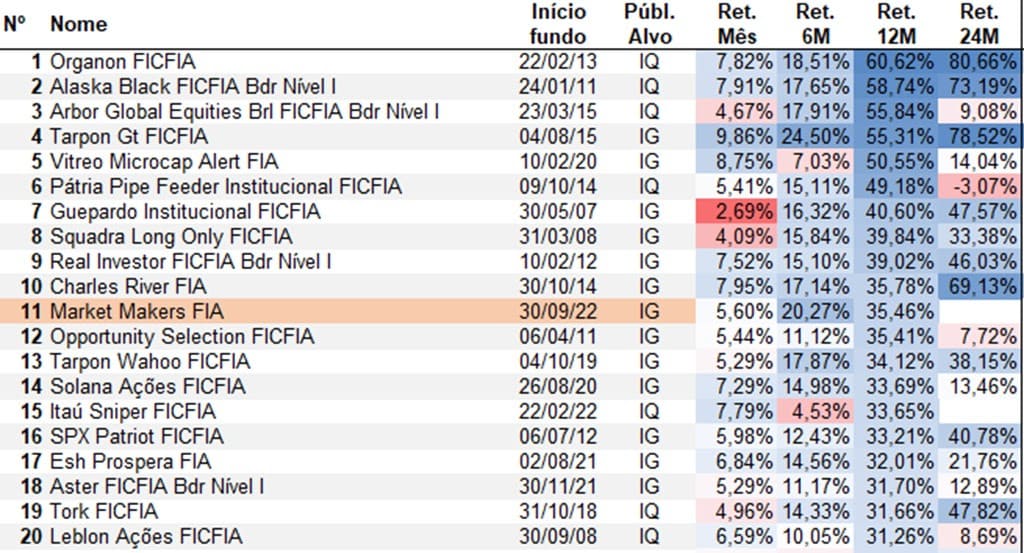

O resultado nos deixou numa posição de destaque na indústria. Olha esse estudo por exemplo: a Empiricus Gestão tem uma seleta lista de 100 fundos de ações que monitoram diariamente. Se o Market Makers FIA fizesse parte da lista, teria tido a 11ª melhor rentabilidade do ano.

Análise feito pelo Caio Dantas, analista de fundos da Empiricus Gestão

Claro que nosso pouco histórico nos torna incomparáveis a qualquer um dos outros fundos da lista – para comparar fundos, é sempre bom usar janelas de 3 a 5 anos para observar o resultado em diferentes momentos da bolsa. Mas começar com um pouco de sorte faz muito bem: “com sorte atravessamos o mundo, sem sorte não atravessamos nem a rua”, já disse Nelson Rodrigues.

O QUE ACERTAMOS E O QUE ERRAMOS EM 2023

Ganhamos muito dinheiro com Vulcabras (que hoje é uma posição intermediária da carteira), ABC Brasil, Vivara e Valid. Essas três teses ajudam a explicar muito bem o que buscamos: empresas com crescimento de receita e margem, abaixo do radar do mercado, negociadas a preços “seguros” (estão tão baratas que o valuation aceita desaforos) e, em alguns casos, com gatilhos de valorização de curto e médio prazo.

Ganhamos também com algumas posições que já não estão na carteira, como Suzano, Porto e GetNinjas. Suzano foi uma compra “contra o consenso” que deu muito certo, Porto foi um caso claro de uma excelente empresa que ficou completamente esquecida pelos analistas – e quando eles correram atrás para corrigir o erro, nós já estávamos saindo do papel – e GetNinjas foi um caso claro de “comprar pelo ‘por que’ e não pelo ‘o que’”, como aprendemos muito bem no episódio do Daniel Goldberg.

Perdemos dinheiro com Renner (nossa maior detratora, que não está mais na carteira) e 3R (que segue em carteira). Destaco também a Mills, que embora a gente não tenha perdido dinheiro nós deixamos de ganhar por uma mudança de alocação na hora errada.

Segue um resumo de cada uma das teses:

Vulcabras (VULC3): 2023 não foi um ano fácil para o varejo e a Vulcabras foi uma das poucas teses expostas ao varejo (ela não é uma varejista de fato, ela vende calçados para as varejistas) que tiveram boa performance no ano: as ações tiveram um retorno de 70%, incluindo dividendos. O bom retorno é resultado de resultados recordes que a empresa vem entregando, trimestre após trimestre. Mesmo num cenário desafiador, a Vulcabras conseguiu crescer suas receitas a duplo dígito e atingir margens impressionantes, dado o aumento do valor agregado do seu mix de produtos – das marcas Olympikus, Under Armour e Mizuno -, captura de sinergias entre as três marcas e um crescimento da vendas diretas ao consumidor, com o e-commerce dobrando suas vendas no ano. Mesmo em um cenário de juros altos, a empresa gerou muito caixa, pagou dividendos e reduziu sua dívida líquida a ponto de se tornar caixa líquida no 3T23.

Valid (VLID3): A Valid é uma empresa pouco acompanhada pelo mercado por ter uma baixa liquidez e não se identificar com setores de outras empresas listadas (ela faz a emissão de documentos de identidade, cartões e chips de telefonia). Nós estudamos o turnaround bem-sucedido pela companhia, que deveria entregar no primeiro trimestre de 2023 os resultados limpos de ajustes não recorrentes de ativos vendidos no passado, o que deveria deixar claro para o mercado como a empresa estava barata. Nós nos antecipamos a isso e colocamos as ações em carteira, e de fato a empresa entregou um lucro surpreendente no 1T23 que, quando anualizado, deixava a empresa negociando a um múltiplo P/L de 3x, além de gerar um “caminhão” de caixa. Desde que adicionamos na nossa carteira, as ações de VLID3 acumulam uma alta de 124%.

Getninjas (NINJ3): Não foi nosso investimento mais lucrativo, mas foi de longe o mais “emocionante” do ano, por se tratar de uma tese de special situations. Quando compramos NINJ3, a empresa tinha um valor de mercado de R$ 200 milhões, enquanto ela possuía R$ 270 mi de caixa (sem nenhuma dívida). A empresa estava se aproximando do ponto onde ela deixaria de queimar caixa, o que viabilizaria a distribuição do caixa excedente para os acionistas. Eis que um investidor ativista – a REAG Investimentos – começou a comprar ações em bolsa, visando alcançar uma participação suficiente para barrar a distribuição do caixa da Getninjas e direcioná-lo para outros usos. Essa compra agressiva de ações no mercado fez o preço delas subirem e assim vendemos as ações de NINJ3. Ganhamos 25% em 43 dias, o que representou quase 2 pontos da nossa cota em 2023. O Matheus escreveu uma newsletter com detalhes dessa história.

Banco ABC (ABCB4): Compramos Banco ABC por entender que ele é um banco com histórico comprovado na concessão de crédito para empresas maiores (corporate) – sendo um banco imune à disrupção do setor bancário pelos bancos digitais -, grande potencial de crescimento na carteira de crédito para empresas Middle – empresas com faturamento anual entre R$ 30 e R$ 300 milhões, cuja rentabilidade é maior – e potencial de crescimento da receita com serviços, os quais devem ser beneficiados com a retomada do mercado de capitais neste ciclo de queda de juros. Mas mais do que isso, a ação estava muito barata: víamos um banco sendo negociado abaixo de 80% seu valor patrimonial, o que não faz sentido dado seu ROE superior ao seu custo de equity e crescente. Mesmo com ventos contrários como um cenário macro desafiador e eventos como o de Lojas Americanas (que tinha empréstimos com o Banco ABC), o banco entregou bons resultados as ações ABCB4 sobem 32% no ano, sendo negociadas na sua máxima histórica.

Vivara (VIVA3): A Vivara até recentemente era a nossa empresa de maior crescimento, contrastando com a as outras da empresas carteira que são consolidadas em seus setores e tem grande geração de valor no presente. Na nossa visão, a Vivara é uma das melhores empresas da bolsa, com amplas vantagens competitivas em seu setor – ela é 6x maior que o principal concorrente, tendo um modelo de negócios verticalizado e difícil de replicar. Isso explica sua margem bruta de 70% e um ROIC (retorno sobre o capital investido) de 40%, o que mostra a grande geração de valor que a empresa cria com seu crescimento e expansão de lojas, principalmente de Lojas Life que tem produtos de prata que são mais acessíveis e tem um mercado endereçável maior. A empresa também é uma das raras empresas de varejo que trouxeram bons retornos no ano, com as ações de VIVA3 subindo 54% no ano.

Suzano (SUZB3): Apesar de preferirmos small caps por ser mais fácil de encontrar nelas as maiores assimetrias da bolsa, a Suzano foi uma tese que nos trouxe bons retornos no ano (SUZB3 subiram 40% desde que compramos – mesmo sendo uma empresa acompanhada por todo o mercado, com tipicamente menor assimetria. Nós colocamos a empresa em carteira vendo uma grande assimetria para a celulose, que em meados de abril negociava a US$ 450/ton no mercado chinês, bastante abaixo do custo marginal de produção da indústria em US$ 570/ton. Sabíamos que os mecanismos de mercado não deixariam este patamar da celulose se perpetuar (pois os produtores integrados na China passariam a trocar sua produção própria pela compra de fibra virgem no mercado, além de uma provável reestocagem da cadeia) e aproveitamos o momento para comprar a empresa mais competitiva do setor, com menor custo de produção do mundo e histórico centenário de boa alocação de capital.

Porto (PSSA3): Em 2022, recomendamos as ações da Porto esperando resultados bem melhores em 2023. A nossa tese era de que a sinistralidade dos automóveis teria atingido seu pico e, com um repasse de preços e uma dinâmica mais saudável do setor, a Porto – empresa líder em seu setor – iria subir o prêmio das apólices emitidas. De fato, a empresa entregou fortes números no ano, mais que dobrando seu lucro líquido nos primeiros nove meses do ano se comparado com o mesmo período do ano anterior. Soubemos também navegar a volatilidade das ações durante o ano, pois apesar delas acumularem alta de 29%, conseguimos comprar na baixa e vender na alta algumas vezes em 2023, o que nos trouxe uma rentabilidade ainda maior.

Os erros:

Lojas Renner (LREN3): Compramos Lojas Renner por ver um grande valor na capacidade de crescimento e consolidação que a empresa tinha no varejo fast fashion, com muito mercado para ganhar de pequenos varejistas, principalmente em cidades no interior do Brasil, além de ganhos de eficiência com os investimentos feitos nos anos anteriores. O que nos pegou de surpresa foi uma forte deterioração dos resultados, explicada principalmente pelo aumento da inadimplência da sua financeira Realize, que precisou frear a concessão de crédito. A competição com produtos importados da China também pesou sobre as margens da empresa. Enxergando uma piora dos fundamentos, vendemos a ação em março com um prejuízo de 30%. De lá pra cá, a ação já teve uma alta muito forte, mas felizmente as outras ações que compramos subiram um pouco mais.

3R Petroleum (RRRP3): Apostando numa recuperação do preço do petróleo neste ano, sendo um gatilho importante a reabertura da economia chinesa, escolhemos a 3R pois não queríamos estar expostos ao risco político da Petrobras (big mistake) e porque ela parecia a empresa mais barata entre as privadas, prometendo um crescimento significativo de produção nos ativos adquiridos pela companhia. A empresa decepcionou o mercado e não entregou a produção prometida, além de ter feito uma oferta de ações a um preço baixo em abril – anunciada pouco depois de um conselheiro da 3R ter comprado puts (apostando na queda) da ação, o que tirou muita credibilidade da empresa. Os riscos de execução também se mostraram maiores do que pareciam, e as ações caíram 26% no ano.

Mills (MILS3): A Mills está com uma contribuição próxima de zero para a performance na carteira, apesar das ações terem acumulado uma alta de 20% no ano. Isso porque fomos contaminados pelo pessimismo no primeiro trimestre de 2023, dando uma relevância que não deveríamos aos riscos da tese e decidimos vender uma participação relevante de MILS3 mesmo sabendo que era um preço baixo – depois recompramos as ações a um preço mais alto. Fomos vítimas da “depressão do Sr. Mercado” quando na verdade deveríamos estar comprando ações, dada a nossa forte convicção na tese de longo prazo da Mills. Inclusive, recentemente publicamos um episódio explicando por que a Mills é uma das nossas maiores apostas para 2024 – assista aqui.

Você pode seguir a carteira do Market Makers de duas formas: a primeira é tornando-se cotista do MARKET MAKERS FIA, que está disponível na plataforma do BTG Pactual e da EQI. A aplicação mínima inicial é de R$ 1.000, basta ter conta em uma das duas corretoras e fazer seu investimento direto pelo aplicativo.

A outra forma é fazendo parte da COMUNIDADE MARKET MAKERS, área exclusiva para assinantes onde entregamos a carteira recomendada, a explicação de cada uma das teses, realizações reuniões semanais para discutir teses, conversamos através de um grupo exclusivo no telegram, além de vários outros benefícios. A Comunidade neste momento está fechada para novos assinantes, mas pretendemos reabri-la neste ano e faremos o aviso antecipadamente para quem estiver na nossa lista de espera (como não queremos ter muita gente dentro da Comunidade, para manter a qualidade das recomendações, as vagas são limitadas). Clique aqui se você quer entrar na lista de espera.

![[Conteúdos gratuitos] Assista ao Giro do Mercado e outros programas exclusivos em nosso Youtube](https://www.moneytimes.com.br/uploads/2024/01/banner-html-28.png)