O que mudou de 2018 para 2019? JPMorgan pondera diferenças e semelhanças

Passados praticamente cinco meses de 2019, aumentam as preocupações dos investidores em torno de como os próximos meses se desenrolarão: cenário mais próximo do último ano ou de maneira distinta?

Em meio ao panorama incerto, o JPMorgan publicou relatório listando três similaridades e três diferenças entre 2019 e 2018, bem como apresentando seu prognóstico para o restante deste ano.

Para Nikolaos Panagirtzoglou, estrategista do banco, existem três similaridades visíveis: um maior risco proveniente da guerra comercial entre China e EUA, valorização do dólar frente às principais moedas e; inversão na parte longa da curva de juros de Treasuries, sinalizando possível erro do Federal Reserve na condução da política monetária.

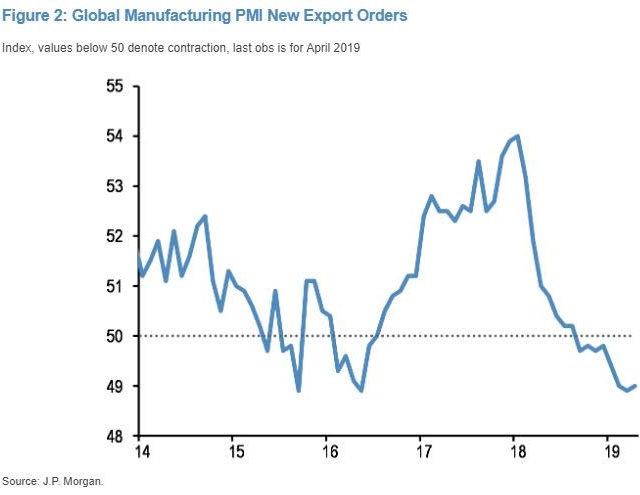

Em relação ao primeiro ponto, os analistas avaliam que o indicador PMI global da indústria permanece fraco, com medição abaixo dos 50 pontos desde setembro último, com poucos sinais de retomada. “A próxima medição mensal de maio, a ser divulgada no próximo dia 3 de junho, revelará os impactos da recente escalada da guerra comercial”, aponta o banco.

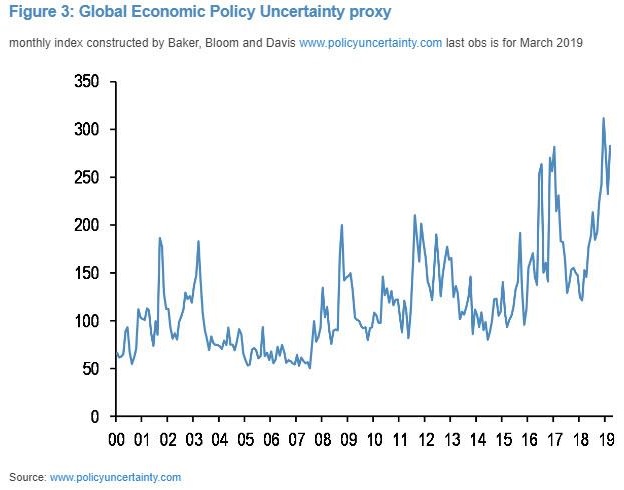

Além da retração no indicador manufatureiro, o JPMorgan destaca as maiores incertezas do mercado e as decorrências negativos em torno de decisões de investimento pelas companhias.

Por sua vez, no tocante à tendência de valorização do dólar frente às principais moedas do mundo – movimento observado desde abril – Panagirtzoglou avalia que a apreciação da divisa norte-americana é guiada pelo QT (Quantitative Tightening) do Fed.

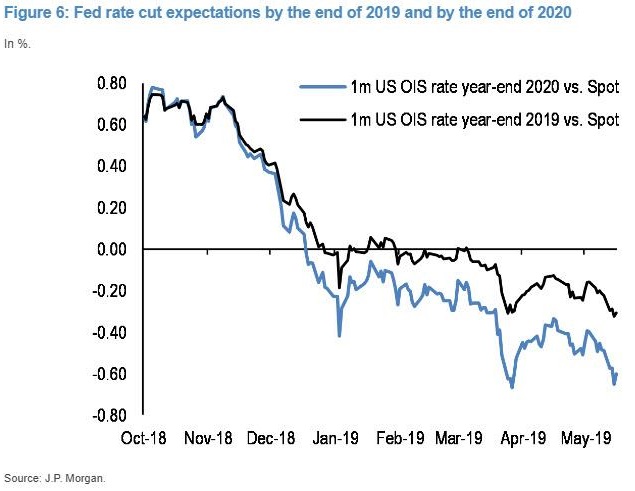

Por fim, em relação à inversão na parte longa da curva de Treasuries, o JPMorgan destaca a menor expectativa de corte de juro nos EUA.

Discrepâncias

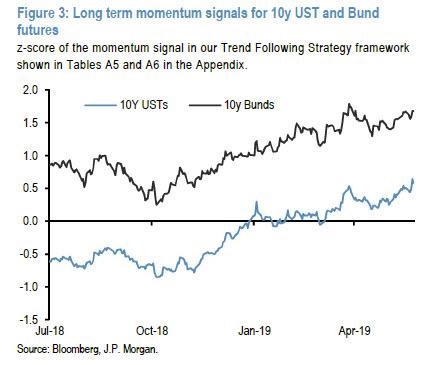

Diante das discrepâncias entre 2018 e 2019, o JPMorgan pondera que a diferenciação mais importante é a queda dos yields de Treasuries, ao invés de tendência de alta. Panagirtzoglou lista as três principais diferenças entre 2018 e 2019: yields de títulos recuam ao invés de subirem; fluxo de repatriação das empresas nos EUA está reduzido e; existe menor diferença de crescimento entre os EUA e as outras economias do mundo.

Para explicar a primeira diferença, o estrategista avalia que investidores de varejo pararam de comprar títulos após a correção dos mercados acionários vista em fevereiro do último ano, ajudando na elevação dos yields nos segundo e terceiro trimestres de 2018. Em 2019, investidores de varejo retomaram as compras de Treasuries.

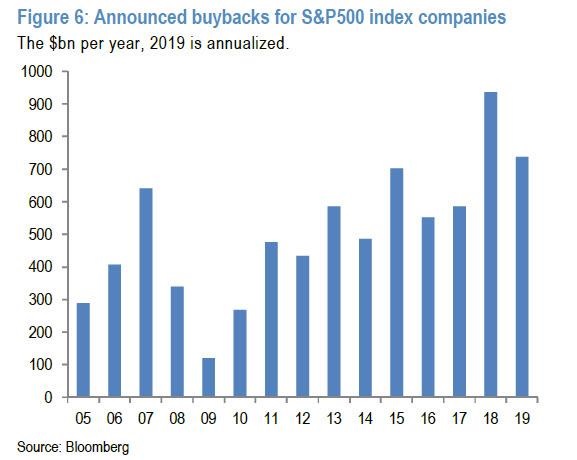

Já em relação à segunda discrepância, o JPMorgan pondera que, em 2018, a recompra de ações pelas empresas e a emissão de títulos corporativos corroboraram para as altas vistas no mercado acionário no ano passado. Nos cinco primeiros meses de 2019, o volume de recompra de ações está 20% inferior ao visto no mesmo período do ano passado.

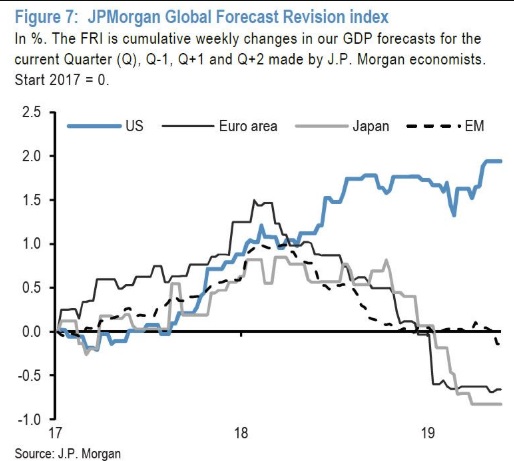

Por fim, o banco destaca que a economia norte-americana apresenta crescimento superior ao da Zona do Euro, do Japão e de mercados emergentes, com base em estímulos fiscais.

Em conclusão, Panagirtzoglou pondera que as similaridades preponderam as diferenciações, o que leva a riscos de desvalorização nos mercados com maior propensão a risco.

![[Conteúdos gratuitos] Assista ao Giro do Mercado e outros programas exclusivos em nosso Youtube](https://www.moneytimes.com.br/uploads/2024/01/banner-html-28.png)