O que é bom para o real e ruim para o dólar é menos dívida

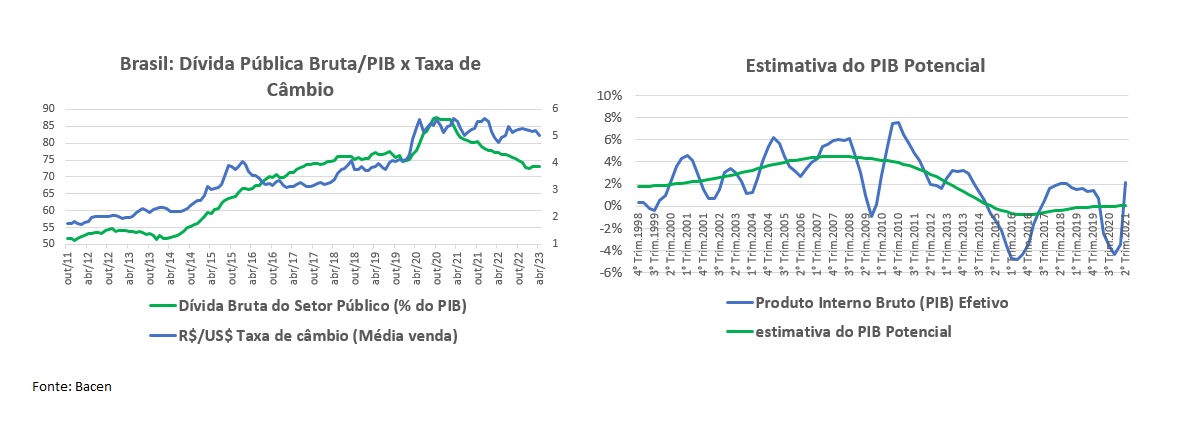

Existe uma correlação positiva e significativa entre a taxa de câmbio e a dívida pública bruta do governo. Ou seja, quando maior a dívida, há uma tendência de alta do dólar e vice-versa.

Entretanto, esse movimento não é automático no curtíssimo prazo. Porém, ao longo do tempo, a relação entre essas variáveis não pode ser ignorada, conforme abaixo:

De acordo com dados do Banco Central, a Dívida Bruta do governo federal, Previdência Social e governos estaduais e municipais (DBGG) atingiu 73,2% do PIB em abril deste ano, totalizando R$ 7,5 trilhões. Só nos últimos quatro meses, essa dívida aumentou 0,3 ponto percentual (pp).

A alta deve-se à contribuição dos juros nominais de 2,7 pp. Esse fator mais que compensou os efeitos de redução da dívida pelo crescimento do PIB nominal. Da mesma forma, também ofuscou a valorização do real ante o dólar, bem como os resgates líquidos da dívida pública. Há também o efeito da inflação, pois parte da dívida é indexada aos índices de preços.

Inflação para baixo

No entanto, após várias semanas consecutivas de alta, a mediana das expectativas da inflação medida pelo IPCA em 2023 apurada pelo BC junto às instituições do mercado financeiro não somente estabilizou, mas recuou de 6,05% no fim de abril para 5,71% na penúltima semana de maio. Já para 2024, seguiu em 4,13%. Os dados fazem parte do Relatório Focus.

De fato, a perspectiva da nova política de preços dos combustíveis definida pela Petrobras combinada com a recente revalorização do real, bem como a acomodação dos preços das commodities, têm refletido na deflação dos preços do atacado e dos Índices Gerais dos Preços (IGPs). Além disso, também há reflexo no recuo das projeções de inflação de curto prazo.

Dívida para cima

Já para os próximos meses, diante da esperada desaceleração da atividade econômica, é bem provável que a contribuição do PIB para reduzir a dívida seja limitada. Isso elevaria a necessidade da melhoria do resultado fiscal primário e/ou da redução da despesa de juros nominais. Porém, esse último fator depende do recuo da taxa básica de juros, esperado para o segundo semestre deste ano.

Isso porque para estabilizar a dívida pública/PIB na faixa de 73%, o superávit primário requer um crescimento econômico entre 2,3% e 2,9%. Essa estimativa considera diferentes cenários e outros parâmetros que influenciam um modelo capaz de captar a trajetória futura da dívida.

Nesse exercício hipotético, tem-se uma taxa real de juros esperada (ex-ante) não superior a 5%. Da mesma forma, há uma trajetória do crescimento econômico real do PIB de até 1,5%. Essa média considera o biênio 2024-2025.

Feito isso, os resultados apontam que é pouco provável que o déficit fiscal primário – ou seja, que não inclui a despesa com juros – atinja uma meta de apenas 0,25% do PIB até o fim deste ano. Vale lembrar que na, média anual, passou-se de 82,06% do PIB em 2020 para 76,11% em 2022 e, então, para 73,1% em abril deste ano.

Daí que, apesar de um movimento descendente, a dívida pública bruta tende aumentar para uma faixa superior a 80% do PIB nos próximos meses ao invés de estabilizar em 73% do PIB (!).

Dólar menos pressionado

Ainda assim, a revalorização do real é sempre comemorada e bem-vinda. Ainda mais considerando-se o impacto na desaceleração da inflação interna.

Ao mesmo tempo, o fortalecimento da moeda local também abre espaço para redução futura da taxa de juros. Isso em um momento em que se discutem ajustes potenciais no regime de metas de inflação.

Por isso, o governo tem de se esforçar é no cumprimento das metas fiscais, reduzindo o déficit e estabilizando a dívida pública. Ao fazer isso, torna possível a redução da Selic de forma mais rápida e com mais intensidade entre 2023 e 2024.

Mais que isso, tal movimento também teria força para se refletir ao longo do tempo, inclusive no fortalecimento do real frente ao dólar. Isso seria positivo para a recuperação da demanda interna de forma mais sustentável entre 2024 e 2025.

![[Conteúdos gratuitos] Assista ao Giro do Mercado e outros programas exclusivos em nosso Youtube](https://www.moneytimes.com.br/uploads/2024/01/banner-html-28.png)