O que 2021 aguarda para as finanças descentralizadas (DeFi)?

6) Crédito sem garantia e empréstimos-relâmpago

Um dos novos conceitos mais interessantes das finanças descentralizadas (DeFi) é o “empréstimo-relâmpago” em que um usuário pode tomar um ativo emprestado, usar o ativo em uma transação e pagar pelo empréstimo como parte de uma transação única multietapas.

Empréstimos-relâmpago podem ser usados para arbitragem (programaticamente explorando as ineficácias de preço entre diversas DEXs em blocos únicos), swaps com garantia (que substituem a garantia nos empréstimos implícitos sem pagar o empréstimo de volta) e autoliquidações (que podem ser consideradas como refinanciamentos DeFi sem resultar em eventos tributáveis), além de uma gama de possíveis aplicações futuras.

Tornam possível a exploração de ineficiências com pouco ou nenhum capital circulante (além de taxas de gás), tornando as DeFi mais líquidas. Seu papel em diversas invasões DeFi “é uma ótima notícia” que ajuda a criar um amplo sistema antifragilidade.

Basicamente, empréstimos-relâmpago são uma série de entradas de bases de dados sequenciais que só é executada se todas as entradas puderem ser processadas em uma única transação agrupada (bloco).

Aave é um dos principais criadores de empréstimos-relâmpago (assim como dYdX) e cobra uma taxa de origem de nove pontos-base por ter o trabalho de fornecer liquidez efêmera a mutuários. (clique aqui para entender mais).

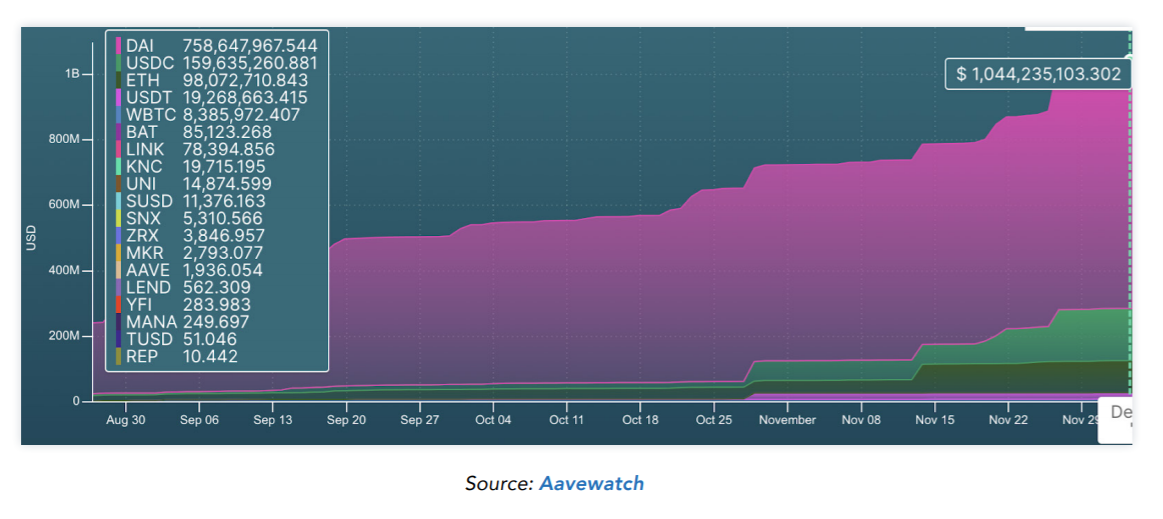

Aave emitiu US$ 25 milhões de empréstimos ao longo do primeiro semestre de 2020 e, em seguida, US$ 500 milhões no terceiro trimestre. Emitiam mais US$ 500 milhões em outubro e novembro. Foi um ótimo primeiro ano.

Mesmo se ativos DeFi oscilarem bastante em 2021, empréstimos-relâmpago irá aumentar cinco vezes, para US$ 5 bilhões, em origens conforme mais árbitros bonzinhos e maus manipuladores de mercado usam essas ferramentas para explorar fraquezas do mercado DeFi.

Temos 51% de certeza que empréstimos-relâmpago serão responsáveis por abalar completamente pelo menos um dos dez principais projetos DeFi em 2021. Provavelmente, terão um parceiro de crime: oráculos de dados ruins.

7) Intermediários de dados cripto: oráculos

Com o bitcoin, não existe dependência em um dado externo. Transações de bitcoin são nativas ao blockchain Bitcoin e o protocolo não tem consciência nem está preocupado com o mundo externo, fora de seu registro e sua rede de nós.

Porém, como Augur processa apostas de esportes no blockchain ou a Maker liquida uma CDP sem garantias com base em uma queda de preço de ETH?

Usam oráculos, intermediários que conectam blockchains a fontes de dados fora do blockchain.

REP da Augur usa um sistema de “relator designado”, que recompensa oráculos para fornecer informações precisas sobre acontecimentos do mundo real e permite que haja um processo de disputas arbitrárias quando os resultados incluem um tipo de interpretação subjetiva.

Isso é bom para apostas em que os intervalos de liquidação são aceitáveis, mas aplicações DeFi exigem dados mais pontuais e contínuos para alimentar mercados 24 horas por dia.

Se você está desenvolvendo tokens sintéticos que visam fornecer exposição a algo como o preço de uma ação específica, você precisará de um oráculo de dados que forneça preços de referências confiáveis para essa ação.

Mesmo se você estiver extraindo esses dados de outras fontes de blockchain (como taxas de conversão da Uniswap), você ainda precisará gerenciar os riscos relacionados à manipulação de mercado (usando, por exemplo, um empréstimo-relâmpago para acabar com a taxa de conversão de um par ilíquido do mercado).

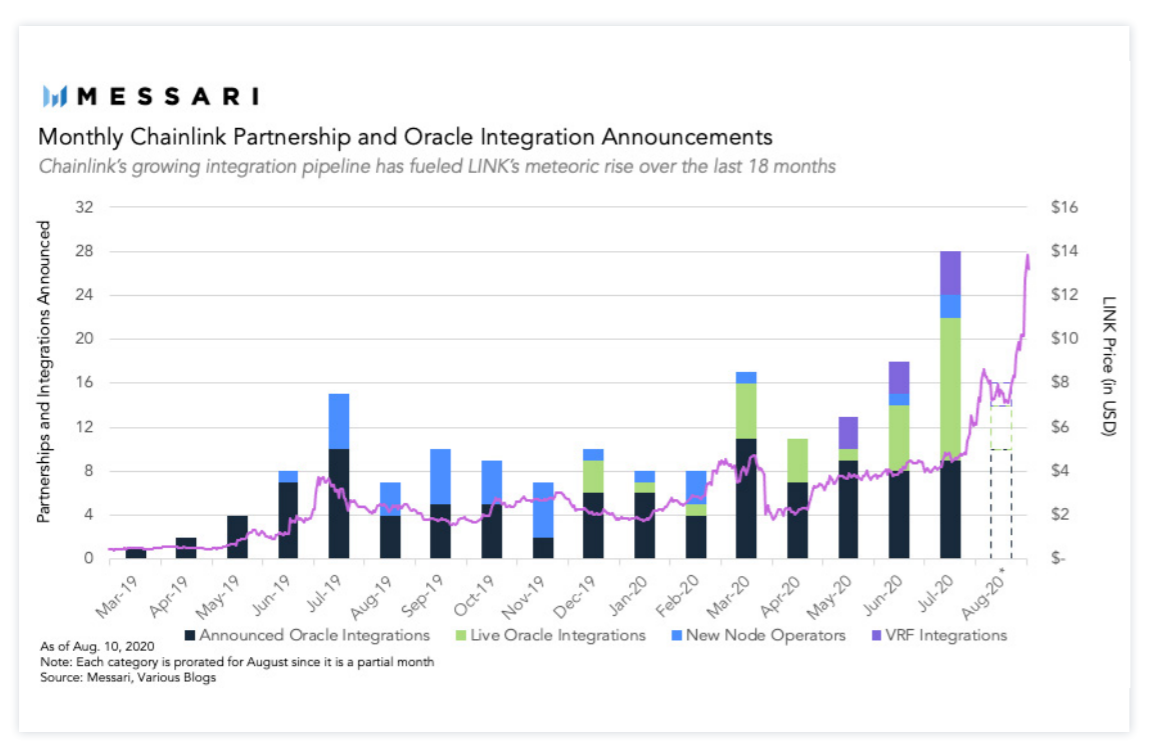

Chainlink faz a curadoria de feeds de inúmeras fontes de dados e atua como um tradutor essencial de dados sem apresentar terceiros confiáveis em transações cripto. Dificultam e encarecem a manipulação de dados de referência.

Não consideramos Chainlink como “DeFi”, mas é um projeto importante, pois grande parte das invasões DeFi tem a ver com uma péssima infraestrutura de dados e controle de risco, e a maioria dos desenvolvedores de protocolos aprenderam da forma mais difícil que fazer a manutenção de oráculos confiáveis é mais difícil do que parece.

Chainlink se tornou o projeto essencial em que as pessoas pensam quando ouvem falar de oráculos devido às suas centenas de integrações com outros projetos cripto e sua capacidade de comercializar intensamente os parceiros que integra, incluindo plataformas de primeira camada, como Harmony e NEAR, e muitas outras queridinhas do setor DeFi.

Existem outros projetos de “redes descentralizadas e oráculos”, mas Chainlink se tornou a principal escolha para equipes que buscam terceirizar oráculos e é difícil ignorar o nono maior ativo por capitalização de mercado.

Isso não quer dizer que é possível entender a forma como LINK é negociado como um ativo: atualmente, possui US$ 5 bilhões em compensação líquida, em que 60% restante do fornecimento restante é retido em reservas para incentivar parceiros e capitalizar as contribuições principais do protocolo.

É como se LINK fosse uma versão menor (porém gigantesca) do XRP em relação a como é negociado e promovido.

Zeus Capital, uma empresa de pesquisa anônima de vendas a descoberto, escreveu uma ampla “denúncia” sobre a Chainlink.

Foram 59 páginas de ataque ao protocolo e à sua stakeholder principal, SmartContract Inc. Apesar de algumas conclusões falaciosas, o artigo apresentava alguns pontos importantes sobre, por exemplo, a economia falha do token LINK.

Hoje, LINK é apenas um “token de pagamento”. Em outras palavras, está competindo para ser avaliado como um dinheiro de commodity que você precisa ter para hospedar oráculos e/ou pagar por compras de contratos de dados de referência.

Porém, assim como grande parte dos projetos de “utility tokens” em 2017, não há motivos para reter LINK por um período de tempo: se você realmente precisa usar LINK em pagamentos, obtenha outras “moedas” mais líquidas e ignore os tokens menos líquidos e úteis conforme for necessário.

Quando se fala no staking de LINK por questões de segurança da rede, a questão é que o modelo de taxas da Chainlink não parece estável nem escalável.

Taxas foram propostas, mas ainda não foram implementadas em transações únicas, pois qualquer apresentação de taxas por solicitação de dados tornaria caríssima a utilização da rede.

8) Ataques de vampiro: roubos legais

A melhor a pior parte de desenvolver serviços em DeFi é que tudo é de código aberto. É um jogo justo para que um competidor bifurque seu código, aproveite do seu sucesso e ainda ria de você enquanto isso.

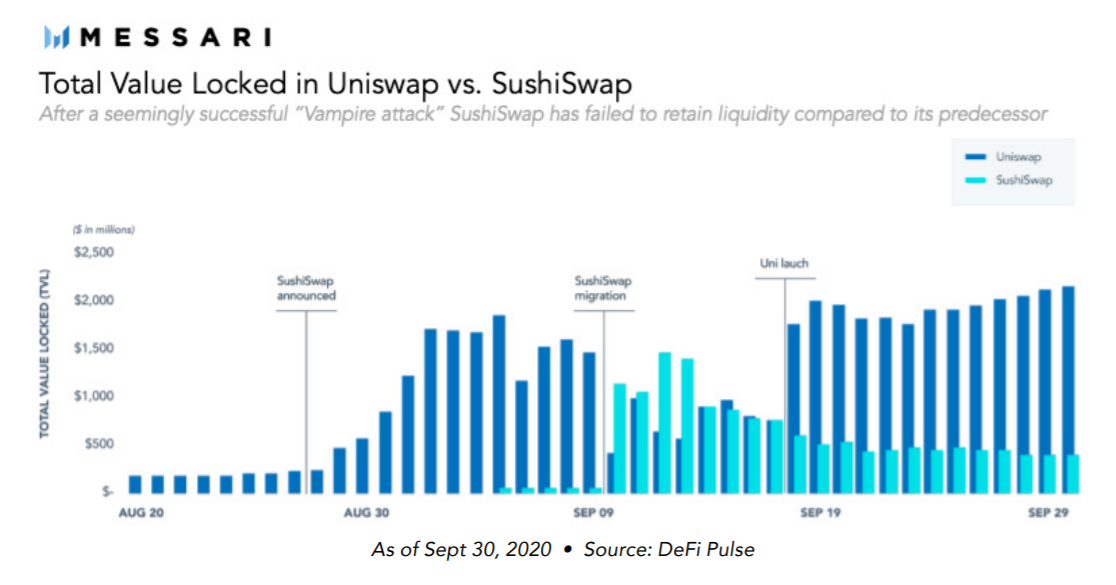

DeFi não são para os medrosos e, em 2020, vimos o melhor e o pior que a indústria tem a oferecer. SushiSwap lançou uma bifurcação sem-vergonha da Uniswap com um programa de recompensas por liquidity mining, visando atrair fornecedores de liquidez da Uniswap.

Um desenvolvedor anônimo deu uma rasteira no Curve, descobrindo o contrato de token — até então não lançado pelo protocolo — em seu repositório no GitHub e lançando-o sem autorização. Em seguida, alguém bifurcou Curve e criou Swerve.

Compond firmou uma parceria com os “vampiros” da Cream porque consideravam o novo projeto como um ato complementar de boa-fé: Cream forneceu suporte a uma variedade de ativos DeFi, cruzou para novos blockchains, como o Binance Smart Chain, e compartilhou 2,5% de seu fornecimento com as “vítimas” na Compound.

Muitos vampiros voltam aos seus caixões bem rápido quando seu estoque de sangue acaba (puxadas de tapete!), mas outros permaneceram (como a SushiSwap), que parece estar ressurgindo, conforme implementa novos recursos e parcerias interessantes (se tornou a quinta parceria da YFI).

Existem benefícios em ataques de vampiros. Se o capitalismo se resume à destruição criativa, então o capitalismo DeFi se resume à destruição “copiativa”.

Uma vantagem do pioneiro de uma rede pode não resultar em um monopólio, e sim em uma vantagem temporária que pode ser mantida apenas com contribuições legítimas à governança da comunidade e um alinhamento justo (e antecipado) com stakeholders.

Os principais ataques de vampiros que veremos em 2021 virão de projetos “sem tokens” que tentarão destronar seus competidores ao expulsá-los do mercado com novas ofertas de tokens.

Carteiras como MetaMask parecem grandes candidatas a apresentar um token caso precisarem — e por nenhum outro motivo — ou observar suas adversários darem as boas-vindas a usuários com incentivos de seus próprios tokens. Isso aconteceu com a Binance e sua BNB.

Aconteceu também com Compound e companhia com a febre do “yield farming”. Em 2021, poderá acontecer com carteiras (Zapper) e serviços de autocustódia.

Existem outras formas de desenvolver serviços de forma defensável no setor DeFi. Divulgação, integração, usabilidade, boa vontade, parcerias e boa segurança são bem importantes, mas uma estratégia robusta de reserva é essencial.

9) Governadores de tesouro

Uniswap provou que você pode desenvolver um produto fenomenal, ter muita boa vontade de sua comunidade e fazer tudo certinho, mas ainda ser ameaçado por uma parte motivada que deseja dividir melhor os incentivos econômicos da plataforma com seus usuários.

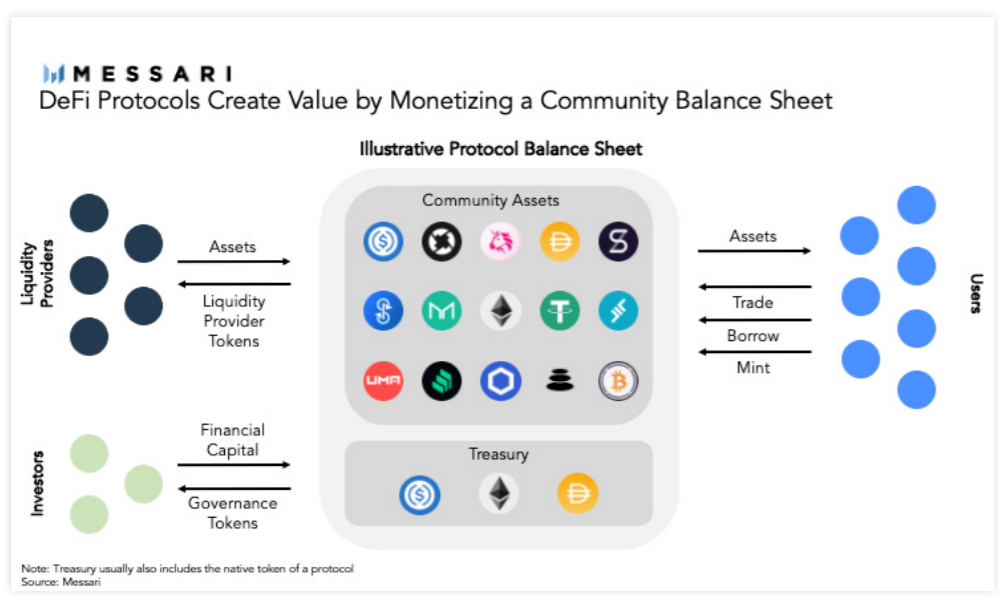

A governança de tesouro e políticas de protocolo são operações indispensável nas DeFi, com US$ 6 bilhões em tokens governados pela comunidade e, agora, centenas de milhões de dólares equivalentes a ativos no tesouro.

Como esses ativos são gerenciados?

Grande parte das redes estão devolvem recompensas em dinheiro a seus investidores de forma justa e automática por meio de “dividendos” ou queimas de tokens (parecido com recompras por empresas), mas parece mais inteligente usar os fundos para primeiro incentivar os desenvolvedores principais (parte executiva), fornecedores de capital a longo prazo (comitê) e contribuidores da comunidade (equipe) bem antes dos mercenários (fundos de hedge).

Isso deveria estar óbvio, mas a tendência dos incentivos em 2020 ainda era de incentivar demais o capital mercenário ao custos de outros stakeholders (mais importantes).

Isso vai mudar.

Veremos a interessante evolução do token “poder concentrado de votação” (CVP) do PowerPool (um token que é basicamente um serviço de referência para o acúmulo de poder de votação em DeFi) e Aragon (a gestora original de empresas autônomas descentralizadas, ou DAOs) porque existe MUITO dinheiro em jogo.

Não será mais sobre alterações de políticas monetárias de governança e parâmetros de protocolos. Veremos muito mais no setor de fusões e aquisições (M&A) de protocolos em 2021 — onde Aragon, Voyager, Harvest e, é claro, YFI, já foram bem ativas em 2020).

10) Caça a bugs em DeFi

A lista de invasões no setor DeFi é grande e continua crescendo, pois muitos empreendedores parecem gostar de cometer os mesmos erros para apresentarem logo seus novos lançamentos.

A boa notícia é que isso serve como um programa de caça a bugs que reduz o risco de que DeFi serão “grandes demais para fracassar”.

Na verdade, uma plataforma de empréstimos, bZx, até fornece serviços de caça a bugs. A equipe realizou duas competições de hack em fevereiro de 2020 (o prêmio total foi de US$ 1 milhão), um hack inicial a DEXs em julho (US$ 550 mil) e uma grande competição de hack que premiou US$ 8 milhões em setembro. Vejamos como serão os próximos.

Existe trabalho sendo feito para conter os possíveis danos apresentados por aplicações DeFi arriscadas e não auditadas. Ataques a oráculos e empréstimos-relâmpago foram os principais vetores em 2020, mas existem algumas ferramentas que avaliam o risco de cada projeto.

ConsenSys CodeFi lançou uma pontuação DeFi Risk e a empresa de pesquisa de segurança Gauntlet lançou uma classificação de segurança econômica com o DeFi Pulse.

Isso irá ajudar a precificar melhor os US$ 100 milhões em apólices de seguros de contratos autônomos que hoje existem via Nexus Mutual, Opyn e (em breve) Cozy Finance. Isso pode ajudar a remover o risco do processo de “desbancarização”.

![[Conteúdos gratuitos] Assista ao Giro do Mercado e outros programas exclusivos em nosso Youtube](https://www.moneytimes.com.br/uploads/2024/01/banner-html-28.png)