O juro neutro e a condução da política monetária

O Comitê de Política Monetária (COPOM) volta a se reunir na última terça-feira (30) para decidir os rumos da taxa básica de juros, a Selic. A expectativa de consenso no mercado é que haverá uma redução entre 25 e 50 pontos-base na taxa, dado, principalmente, a aprovação em 1º turno na Câmara dos Deputados do relatório da reforma da previdência.

Para o final do ano, os agentes esperam Selic em 5,5%, mas já há apostas abaixo de 5%. O motivo, que tenho salientado nesse espaço já há algum tempo, é o comportamento do hiato do produto que se mantém em terreno negativo em meio à incerteza que predomina no país.

Sou da opinião de que, visto o comportamento da incerteza, reduzir a taxa básica agora pouco fará pelo fechamento do hiato do produto. Mas, dadas as projeções do próprio modelo do Banco Central, reduzir os juros nesse momento é condizente com a meta de inflação para 2019 e, principalmente, para 2020. Em outras palavras, as projeções condicionais da autoridade monetária para a inflação são condizentes com um nível de juros menor do que os atuais 6,5% a.a.

E além disso, cabe aqui uma discussão um pouco mais técnica sobre operacionalização da política monetária ao longo do tempo – para saber mais sobre política monetária, conheça nosso Curso de Teoria da Política Monetária. Em termos contemporâneos, inspirados no trabalho pioneiro de Knut Wicksell, dizemos que a política monetária é expansionista ou contracionista se, respectivamente, o juro real estiver abaixo ou acima da taxa de juros neutra.

Taxa de juros neutra, por sua vez, é aquela consistente com a estabilidade da taxa de inflação ao longo do tempo.

O problema é que, (1) o chamado juro neutro é uma variável não observada, que precisa ser estimada. (2) ela não é fixa ao longo do tempo.

Dessa forma, como tem sinalizado ao longo das últimas reuniões, o COPOM vê como razoável que a política monetária deva estar em posição expansionista nesse momento, dado a abertura do hiato do produto. Estar em posição expansionista, pela definição acima, significa dizer colocar o juro real abaixo do juro neutro.

Mas e se o juro neutro tiver caído?

Pois é. Temos um problema se for esse o caso. Antes de entrar na evidência, vamos fazer contas. Pela equação de Fisher, sabemos que

(1)

Onde, é a taxa de juros nominal,

é a taxa de juros real e

é a taxa de inflação. Rearranjando os termos, definimos o juro real ex-post como:

(2)

Para tornar a análise ex-ante, devemos substituir pela expectativa de inflação, isto é,

, de modo que o juro real ex-ante será dado por:

(3)

Em outras palavras, o juro real ex-ante será dado, de forma aproximada, pela diferença entre o juro nominal e a expectativa de inflação. Essa é, em geral, a forma como o mercado calcula a taxa de juros real no país. Em termos exatos, o cálculo se dá pela fórmula:

(4)

Temos, então, a definição de juro real ex-ante, mas e o juro neutro? Como dito acima, trata-se de uma variável não observada que precisa ser estimada. Existem várias formas de fazê-lo, como:

– Filtros Estatísticos;

– Percepção do mercado através de instrumentos financeiros;

– Regras de política monetária;

– Modelos estruturais.

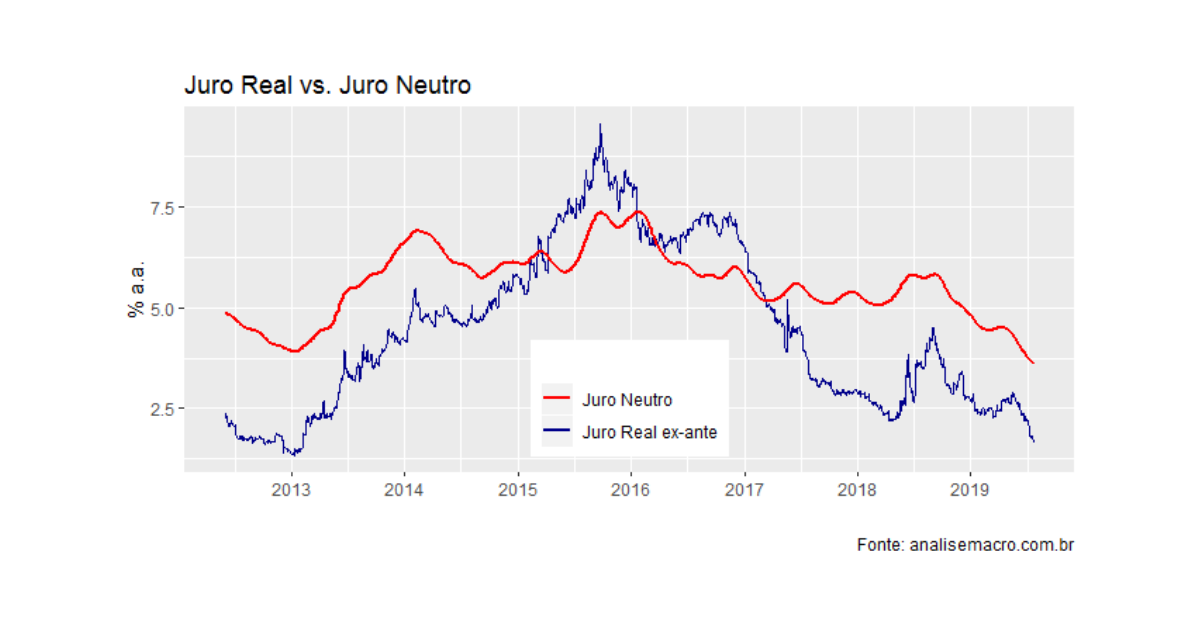

De forma a tomar uma estimativa para a mesma, podemos nos basear na taxa de juros da NTN-B 2050, passando o Filtro HP sobre a mesma. Isso feito, podemos comparar essa taxa com o juro real ex-ante obtido pelo Swap DI 360 deflacionado pela expectativa de inflação medida pelo IPCA 12 meses à frente. Isso feito, podemos plotar um gráfico como o abaixo.

Na ponta, o juro neutro calculado a partir da NTN-B 2050 estaria mais próximo a 3,5%, enquanto o juro real ex-ante está abaixo de 2% no momento. Já a Selic deflacionada pela expectativa de inflação está pouco acima de 2,6%. Em outras palavras, a redução da taxa básica de juros nesse momento parece fazer sentido se as estimativas de queda do juro neutro estiverem corretas. Seria uma forma de simplesmente ajustar o impacto expansionista da política monetária sobre o hiato do produto na Curva IS.

![[Conteúdos gratuitos] Assista ao Giro do Mercado e outros programas exclusivos em nosso Youtube](https://www.moneytimes.com.br/uploads/2024/01/banner-html-28.png)