O Brasil em 2023: boas opções de investimento ou ciladas? Veja o que fazer

O mundo está cada vez mais dinâmico. A quantidade de informação e de canal de transmissão faz com que estas sejam disseminadas em poucos segundos e consumidas quase que instantaneamente pelos leitores ou ouvintes.

Devido à profusão de informações que recebemos, às vezes percebo uma dificuldade do leitor de conseguir separar o que é ruído do que é sinal, ou seja, o que é informação duvidosa ou sem utilidade do que é informação relevante para tomada de decisão.

Esse tema me veio à mente recentemente, depois de ser impactado com algumas notícias bastante antagônicas a respeito da saúde da nossa economia em um intervalo tão curto de tempo.

Brasil 2023: oportunidade ou cilada?

Para aqueles que preferem olhar pela perspectiva positiva, foram divulgados alguns dados animadores recentemente. De acordo com os números divulgados pelo IBGE na última quinta-feira (27), a taxa de desemprego no Brasil alcançou a marca de 8,7% no trimestre encerrado em setembro de 2022 – a menor taxa de desemprego já registrada desde junho de 2015.

No mesmo dia, o Tesouro Nacional divulgou que o Governo registrou superávit primários de R$ 10,95 bilhões em setembro, o segundo maior resultado positivo da série histórica para o mês.

Ao ler essas notícias, imagino um sorriso no canto do rosto do leitor. Desemprego em níveis baixos e superávit primário são de fato boas notícias, tendo em visto que são indicadores de uma economia saudável.

Por outro lado, para os mais céticos, também é possível coletar uma porção de dados que ratificam um posicionamento de maior cautela perante a nossa economia, como os dados de inadimplência e de comprometimento de renda da população.

Sobre o primeiro, já foi possível identificar uma piora significativa ao estudar com mais profundidade o resultado do Santander (SANB11), que foi o primeiro bancão a divulgar seus números nesta temporada de resultados. Houve aumento da inadimplência entre o segundo e o terceiro trimestres deste ano tanto na carteira de pessoas físicas, que subiu de 4,1% para 4,3%, quanto na carteira de empresas, que aumentou de 1,1% para 1,3%.

Outra métrica de inadimplência, que mede as dívidas vencidas entre 15 e 90 dias, também piorou e chegou a 4,3% no índice total, alta de 0,1 p.p. entre os trimestres.

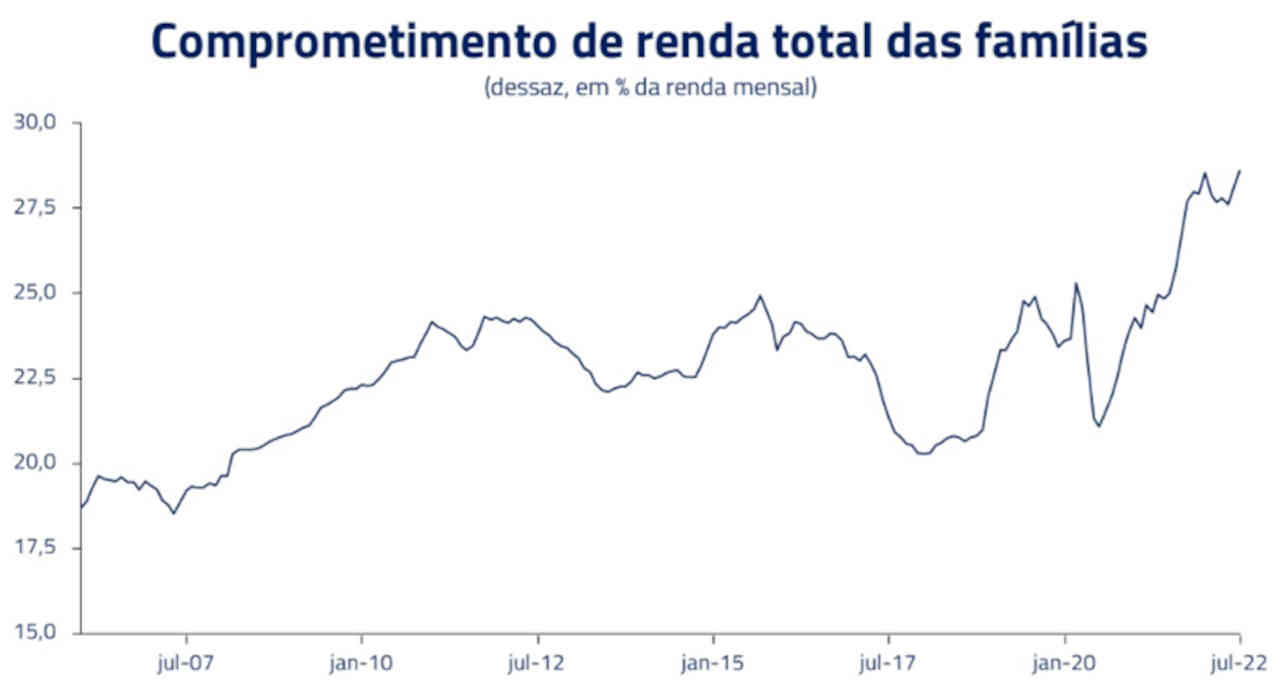

Já sobre o segundo, de acordo com o relatório de crédito do Banco Central, o comprometimento da renda total das famílias atingiu o maior patamar da sua história. O serviço da dívida em termos da renda mensal se aproxima dos 30% e pode aumentar, caso a taxa de juros se mantenha em nível elevado ao longo do ano que vem.

Nesse cenário, veríamos uma redução no poder de compra do consumidor e um desaquecimento da nossa economia. Veja abaixo o gráfico preparado pela Kinea que mostra o comprometimento de renda total das famílias como percentual da renda mensal:

Difícil interpretar o cenário dado essa quantidade de informação antagônica, né?

Na última segunda-feira (1), comemoramos os trezes anos da Empiricus em um evento presencial realizado em São Paulo, que contou com a presença de diversas personalidades do mercado financeiro. Destaco duas apresentações que enriqueceram o debate sobre as perspectivas para os mercados, em especial o brasileiro:

Na primeira, o Daniel Goldberg, fundador da Lumina Capital, comentou sobre a tempestade que se aproxima para a dívida soberana em diversos países emergentes. De acordo com Goldberg, quinze países, dentre os quais Argentina e Equador, estão negociando a preços que implicam probabilidade alta de default em 2023 ou 2024. Portanto, embora existam oportunidades no mercado, é importante ter bastante cautela no momento. Especificamente sobre o Brasil, o gestor enxerga um cenário difícil para o ano que vem.

Já o segundo painel contou com a presença do Rogério Xavier, gestor da SPX. Na opinião do gestor, o cenário para frente está bem mais desafiador do que nos últimos dois anos tanto pelas questões na Europa e na China, bem como com a dificuldade de calibrar qual será o ajuste de política monetária promovido pelos EUA.

Apesar disso e de uma situação fiscal mais delicada, o Brasil poderá se destacar em função de estar negociando a múltiplos atrativos e porque os investidores estrangeiros têm uma visão mais construtiva em relação ao Lula.

Dado a dificuldade de separar o que é ruído de sinal, aguardar o desenrolar dessa história sem estar posicionado pode ser um grande tiro no pé, visto que o mercado é dinâmico e a correção de preços pode ocorrer mais rápido do que o esperado – o desempenho da Bolsa após o segundo turno é um exemplo.

Por conta disso, delegar ao menos uma parcela dos seus investimentos para a gestão de profissionais pode ser uma boa estratégia. Além de uma equipe robusta, os profissionais conseguem atuar com mais agilidade e têm acesso a mais ferramentas de investimento.

O Carteira Empiricus, portfólio multimercado que é o carro-chefe da Casa e que atuo desde 2017, possui essas características. Além da diversificação geográfica e de classes de ativos, possuímos flexibilidade para montar estruturas que refletem a nossa percepção de mercado para frente. Se quiser conhecer mais o produto, fica aqui o convite.

*Graduado em Engenharia Mecânica pela UFRJ e com MBA de Finanças pela mesma instituição, Fernando Ferrer atua na Empiricus como analista de investimentos há 5 anos. Atualmente, é responsável pela série best-seller As Melhores Ações da Bolsa e faz parte da equipe que comanda o Carteira Empiricus, o portfólio multimercado que é o carro-chefe da casa. Colunista da newsletter Day One, Fernando passou a integrar o time de colunistas do Money Times com sua série quinzenal Entre Altas e Baixas.

Siga o Money Times no Instagram!

Conecte-se com o mercado e tenha acesso a conteúdos exclusivos sobre as notícias que enriquecem seu dia! Todo dia um resumo com o que foi importante no Minuto Money Times, entrevistas, lives e muito mais… Clique aqui e siga agora nosso perfil!

Disclaimer

O Money Times publica matérias informativas, de caráter jornalístico. Essa publicação não constitui uma recomendação de investimento.

![[Conteúdos gratuitos] Assista ao Giro do Mercado e outros programas exclusivos em nosso Youtube](https://www.moneytimes.com.br/uploads/2024/01/banner-html-28.png)