Meu ativo preferido: Veja por que apostar nas ações preferenciais de empresas gringas

Nem parece que há poucas semanas atrás tivemos o início de uma possível crise bancária nos mercados internacionais. A derrocada do Silicon Valley Bank e do Signature Bank nos Estados Unidos e do Credit Suisse na Europa trouxe à tona perigos que estavam “escondidos” com a política monetária frouxa decorrente da Grande Recessão de 2008 e o subsequente aperto monetário dos últimos anos para combater a inflação.

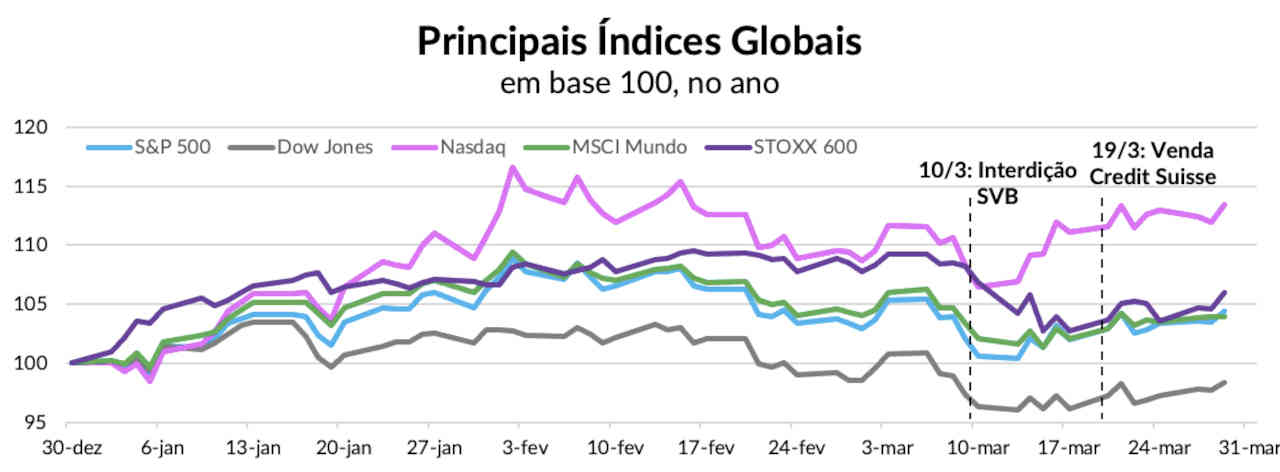

Mas, mesmo assim, alguns dos principais índices globais estão próximos ou acima dos patamares observados antes desses eventos.

Gráfico 1. Performance (em base 100) de alguns dos principais índices globais no ano | Fontes: Bloomberg e Empiricus

Boa parte dessa performance positiva dos ativos de risco está ligado a ideia de que os Bancos Centrais ao redor do mundo não conseguirão continuar aumentando os juros para combater a inflação — algo que vimos os formuladores de política monetária refutarem nas últimas semanas, como pontuei no texto da semana passada.

Ainda que não tenha surgido nenhum problema com uma outra instituição financeira, acho cedo para declarar que o pior tenha ficado para trás.

Isso porque os fatores que colapsaram o Silicon Valley Bank são mais estruturais do que as de crises passadas. Ou seja, outros bancos menores podem apresentar dificuldades no futuro próximo, tendo que reduzir suas operações ou serem adquiridos — o que pode ocasionar uma redução na oferta de crédito.

Levantamento feito pelo colunista Greg Ip, do The Wall Street Journal, aponta que entre 1980 e 1940 quase 3 mil instituições de depósitos e empréstimos e bancos pequenos foram fechados ou tiveram que ser socorridos.

A crise no início da década de 90, conhecida como Savings and Loans Crisis (S&L) teve início quando o Federal Reserve começou a aumentar os juros básicos da casa dos 6% para quase 10%. Assim como o SVB, muitas dessas instituições se viram “armadilhadas” com empréstimos de longo prazo em taxa menores do que as demandadas pelos depositantes.

E isso agora tem estimulado muitos correntistas retirarem seus recursos de instituições menores para aqueles que entendem serem “grandes demais para quebrarem“: dados do Fed apontam que na semana encerrada em 15 de março, as instituições menores receberam pedidos de resgate de US$ 120 bilhões, enquanto os bancões receberam US$ 66 bilhões.

Apesar das medidas anunciadas nas últimas semanas para tentar salvaguardar o sistema bancário nos Estados Unidos, é difícil mensurar até quando a confiança dos clientes das instituições de menor porte não deve continuar pressionando a captação de recursos desses bancos.

Só que, nesse meio tempo, alguns ativos que possuem grande exposição ao setor financeiro acabaram sendo penalizados no meio do caminho. E, em alguns casos, pode ter dado uma boa entrada para os investidores.

É o caso dos ETFs de ações preferenciais. Diferentemente das características desse tipo de ação aqui no Brasil, nos Estados Unidos esse ativo é uma mescla de ações com pagamento de juros pré-determinados.

Isso porque o preço desses títulos sofrem flutuações de mercado, assim como um ação qualquer. Mas ao emitir uma ação preferencial, a empresa se compromete a pagar um dividendo pré-determinado, gerando renda ao investidor.

[Não confundir com uma preferência no recebimento de dividendos oferecido pelas ações preferencias tupiniquins; além disso, caso a empresa não pague dividendos após um certo período, as ações preferenciais aqui no Brasil se transformam em ordinárias.]

Importante notar que ao emitir uma ação preferencial, a empresa evita não fazer o pagamento acordado porque isso impediria a mesma de realizar o pagamento de proventos para as ações ordinárias. Contudo, não é demais lembrar que por se tratar de uma ação, o investidor corre um risco maior do que os credores da companhia.

Mesmo com os problemas que ainda possam surgir no setor financeiro, fato é que fazer uma aposta nesse segmento com esse tipo de ativo me parece uma forma mais segura no momento do que apostar diretamente nas ações ordinárias.

ETFs como o iShares Preferred and Income Securities ETF (NYSE: PFF) e o Invesco Preferred ETF (NYSE: PGX), no meio do tiroteio, passaram a negociar com um rendimento acima dos 6% — bem acima do observado nos últimos anos.

Gráficos 2 e 3. Rentabilidade esperada nos próximos 12 meses dos ETFs PFF (azul escuro) e PGX (azul claro) e dos títulos de 10 anos do Tesouro americano | Fontes: Bloomberg e Empiricus

Ambos ETFs contam com a maior parte das ações preferencias emitidas por instituições financeiras (praticamente dois terços dos fundos).

Só que a grande diversificação na quantidade de títulos dos fundos (pouco menos de 300 no PGX e quase 500 no PFF) reduz o risco do fundo como um todo — ainda que o ETF possa ter mais de uma ação preferencial de uma mesma instituição financeira. Além disso, os maiores bancos são, em grande parte, os que possuem maior percentual nessas carteiras (cerca de 30%).

Por isso é importante ter apenas uma pequena parcela do portfólio nesse tipo de ativo, até porque o setor ainda não resolveu os seus problemas. Mas com uma geração de renda acima dos 6%, me parece um nível de risco aceitável para carregar enquanto outras oportunidades mais atrativas ainda não estejam tão claras no mercado.

Enzo Pacheco é formado em Administração pela Universidade Federal do Espírito Santo e pós-graduado em Operador de Mercado Financeiro pela FIA. Um entusiasta do assunto “investimentos” — tendo se interessado desde os tempos de universitário —, desde 2017 foca exclusivamente na análise dos mercados internacionais nas séries da Empiricus voltadas a esse propósito (Investidor Internacional e MoneyBets).

![[Conteúdos gratuitos] Assista ao Giro do Mercado e outros programas exclusivos em nosso Youtube](https://www.moneytimes.com.br/uploads/2024/01/banner-html-28.png)