Mercados apostam em maior aperto do Fed em quase três décadas

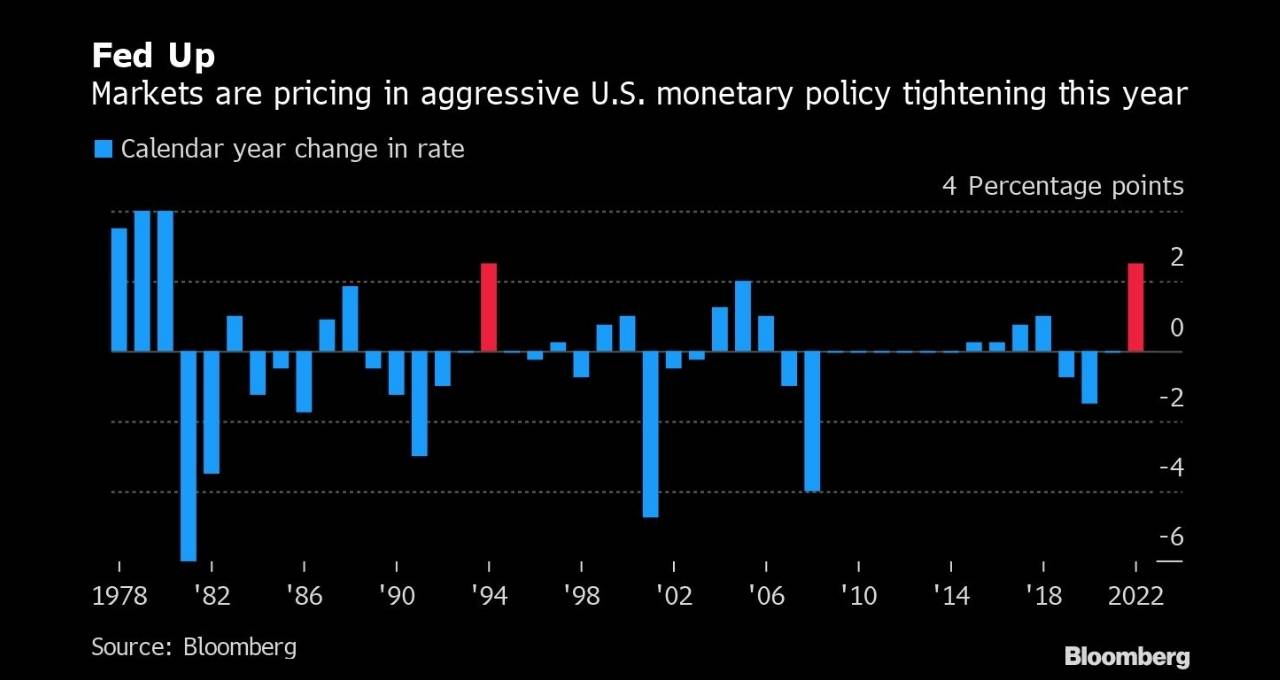

Operadores do mercado monetário apostam que o Federal Reserve (Fed) caminha para seu aumento de juros mais agressivo em quase três décadas para combater uma disparada na inflação impulsionada pelas commodities.

Eles precificam mais 2,25 pontos percentuais de aumento na taxa básica americana até o final do ano, além do 0,25 de março.

O Fed não faz um aperto dessa magnitude — 2,5 pontos percentuais — em um único ano desde 1994, um ano notoriamente brutal para investidores de títulos que incluiu até um aumento de 0,75 ponto percentual. O último ano em que houve mais aperto ainda foi no início dos anos 1980, quando Paul Volcker estava no comando do banco central dos EUA.

Com a inflação no país caminhando para 8%, uma taxa não vista em 40 anos, as autoridades do Fed adotaram um tom decididamente mais hawkish . A perspectiva de aperto agressivo já levou a uma derrocada global de títulos neste ano, e o último movimento nas apostas do mercado segue comentários do governador Lael Brainard de que o banco central continuará apertando a política monetária metodicamente.

“Isso se resume ao que Brainard quer dizer com ‘metódico’”, disse Marc Ostwald, estrategista global da ADM Investor Services.

Ele diz que o Fed quer flexibilidade, mas também não quer mudar constantemente o ritmo de aperto. Ostwald espera um aumento de meio ponto percentual no próximo mês e provavelmente em junho, seguido por aumentos de um quarto de ponto, mas a “falta subjacente de qualquer profundidade de liquidez nos mercados e a alta volatilidade persistente provavelmente custarão caro e, por extensão, o Fed se tornará cauteloso.”

Os títulos do Tesouro dos EUA registravam queda pelo quarto dia consecutivo na quarta-feira, fazendo com que o rendimento das notas de 10 anos subisse até 0,08 ponto percentual para uma máxima de dois anos de 2,63%. Isso depois do maior avanço desde o início da pandemia na terça-feira.

Títulos globais equivalentes foram apanhados na liquidação, e as taxas de empréstimo de referência do Reino Unido e da Alemanha saltaram até 0,09 e 0,06 ponto percentual, respectivamente. Os títulos australianos se saíram pior, com rendimentos de 10 anos subindo até 0,13 ponto percentual para pouco menos de 3%, a maior alta desde 2015.

À medida que o cenário de inflação piora, o presidente do Fed Jerome Powell e vários outros formuladores de políticas indicaram que estão dispostos a aumentar as taxas dos EUA em incrementos de 0,5 ponto percentual, se necessário.

Dado que restam seis reuniões agendadas para este ano, o precificação atual equivaleria a três aumentos de meio ponto percentual e três aumentos de três quartos de ponto, supondo que o Fed aumente o custo do dinheiro a cada decisão. Isso elevaria o limite superior da faixa para 2,75%, um nível não visto desde a crise financeira de 2008.

No entanto, mesmo isso ainda fica aquém das expectativas de alguns economistas. O Citigroup no mês passado previa 2,75 pontos percentuais de aumento este ano e mais em 2023, levando a taxa de referência para uma faixa de 3,5% a 3,75%.

![[Conteúdos gratuitos] Assista ao Giro do Mercado e outros programas exclusivos em nosso Youtube](https://www.moneytimes.com.br/uploads/2024/01/banner-html-28.png)