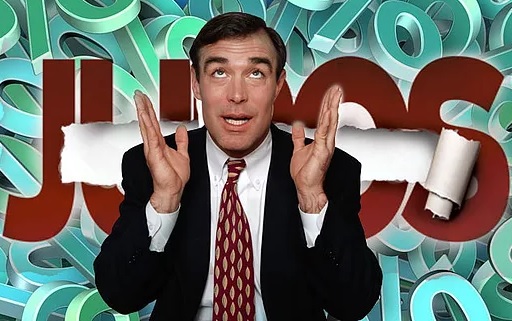

Mercado espera sinais do BC sobre juros

Olivia Bulla é jornalista e escreve diariamente sobre os mercados financeiros no blog A Bula do Mercado.

Os mercados brasileiros querem ler hoje cedo (8h30) a ata do Comitê de Política Monetária (Copom). Após a surpresa com a reunião da semana passada, quando o Banco Central decidiu cortar a taxa básica de juros (Selic) em 0,75 ponto porcentual para 13%, é inegável que o documento deste encontro é o principal evento doméstico da semana.

Um tom suave (“dovish”) nas notas do BC irá praticamente garantir uma nova queda de 0,75 ponto no mês que vem. Porém, muito mais do que saber se esse será o “novo ritmo” de cortes da Selic, os investidores estão à espera de pistas sobre o que é preciso para que o Copom amplie o tamanho do ciclo de afrouxamento monetário, o que poderá garantir um juro básico abaixo dos dois dígitos ainda neste ano.

A ata do encontro pode, portanto, trazer um conjunto de informações capaz de consolidar um novo cenário da taxa de juros brasileira nos próximos meses. Com a inflação corrente em trajetória de baixa e as expectativas para o comportamento dos preços ancoradas ao redor da meta, o BC deve lançar luz sobre a atividade econômica fraca e o avanço da pauta fiscal para justificar uma condução mais ousada da Selic.

O corte de juros mais forte segue sendo comemorado pelo Palácio do Planalto, que confia no efeito multiplicador dos juros baixos para impulsionar a economia. Com a equipe econômica no Fórum de Davos (Suíça), o presidente Michel Temer deve tomar à frente e promover uma agenda positiva voltada ao setor produtivo.

A questão é que com a capacidade ociosa da indústria em nível recorde, mesmo os juros baixos não devem levar o empresário brasileiro rumo ao investimento. O empresariado deve optar, inicialmente, por reativar a parte do parque industrial que está parada para que, ao primeiro sinal de retomada do consumo, possa investir em máquina e pessoal.

Não é razoável supor, então, que o Brasil irá apresentar algum crescimento no primeiro trimestre deste ano em relação aos últimos três meses do ano passado. Parece mais uma tentativa do governo de recriar aquela onda de otimismo que resgatou a confiança, mas que perdeu força ao final de 2016, em meio à ausência de avanços reais da atividade.

Assim, o corte de 0,75 ponto na Selic na semana passada – e os que estão por vir ao longo deste ano – deve ajudar antes no processo de desalavancagem das famílias e empresas amplamente endividadas do que gerar demanda nova. E o crescimento econômico seguirá fraco… O FMI foi o primeiro a entender isso e já revisou a previsão de expansão do PIB brasileiro de 0,5% para 0,2% em 2017.

Lá fora, Wall Street volta a funcionar hoje com as atenções centradas na posse de Donald Trump como o 45º presidente dos Estados Unidos, na sexta-feira. Antes disso, também está em destaque a fala da presidente do Federal Reserve, Janet Yellen, amanhã e depois.

À espera desses eventos, os investidores mostram pouca disposição ao risco, em meio às incertezas que rondam a política fiscal e econômica de Trump e a política monetária do Fed. Também é grande a expectativa pelo discurso da primeira-ministra britânica, Theresa May, no qual ela deve defender um “Brexit duro” e buscar uma nova (e igual) relação comercial com a União Europeia (UE).

Em meio a esses eventos políticos, a busca por proteção em ativos seguros aumenta, o que estende o rali no ouro, nas Treasuries e no iene. A moeda japonesa é negociada em alta pelo sétimo dia seguido, o que voltou a pesar na Bolsa de Tóquio (-1,5%). Aliás, o sinal negativo prevalece entre as bolsas, sendo conduzido pelas perdas em Nova York.

Londres também tem queda acelerada, mas a libra esterlina se recupera e volta a ser cotada acima de US$ 1,20. O dólar perde terreno em relação aos rivais, com os investidores reavaliando se não foram longe demais no rali pós-eleição de Trump nos EUA, em meio à perspectiva de aceleração da atividade por causa dos estímulos fiscais.

O mesmo FMI mostrou-se cauteloso em relação ao impulso das políticas de Trump na economia norte-americana, vendo apenas uma reação modesta. Mas o órgão elevou a previsão de expansão na China para 6,5% neste ano. Porém, essa estimativa de manutenção no ritmo de crescimento chinês em taxas elevadas não estimula as commodities metálicas.

O minério de ferro realizou parte dos 16% de ganho e caiu pela primeira vez em sete dias. No petróleo, o barril do WTI ainda se sustenta na faixa de US$ 52. Essa comportamento misto das commodities se reflete nas moedas de países emergentes, com o rand sul-africano ganhando do dólar, mas o peso mexicano perdendo.

Já o real brasileiro deve ser influenciado pelo anúncio do BC de rolagem dos contratos de swap cambial tradicional para fevereiro. O primeiro leilão acontece nesta manhã (11h30) e se equivale a uma venda de dólares no mercado futuro, o que reduz a pressão sobre a alta da moeda norte-americana.

Ainda na agenda econômica no exterior, saem a inflação ao consumidor britânico (CPI) em dezembro (7h30), o sentimento econômico na zona do euro (8h) e a atividade norte-americana na região de Nova York (11h30), ambos em janeiro. No Brasil, tem também o primeiro IGP do mês, o IGP-10 (8h).

![[Conteúdos gratuitos] Assista ao Giro do Mercado e outros programas exclusivos em nosso Youtube](https://www.moneytimes.com.br/uploads/2024/01/banner-html-28.png)