Medidas de Bolsonaro derrubam mercados e alimentam dúvidas sobre agenda liberal

A postura mais intervencionista do presidente Jair Bolsonaro tem chacoalhado os mercados domésticos nas últimas semanas, empurrando o real e a bolsa de valores à lanterna entre seus pares, conforme investidores temem abandono da política econômica liberal e seus consequentes impactos sobre a agenda de reformas e o futuro das contas públicas.

O dólar saltava 1,7% nesta sessão, superando 5,70 reais e elevando os ganhos no ano para quase 10%. O Ibovespa caía 0,5%, maior queda dentre os mercados no Ocidente e aprofundando o território de correção –o índice recua 12,5% desde a máxima recorde de 8 de janeiro e amarga o pior desempenho entre mercados emergentes em 2021.

Em meio ao temor fiscal, os juros futuros disparavam nesta terça mais de 20 pontos-base nos contratos de prazos mais longos.

“Mais uma vez os mercados reagem a atuações incoerentes do presidente da República. A decisão de onerar os bancos vai distorcer ainda mais a economia, e, por causa desse risco, o investidor demanda dólares”, disse Alejandro Ortiz, economista da Guide Investimentos.

Gestores já mexem as carteiras buscando mais proteção contra o aumento da volatilidade dos ativos financeiros, enquanto economistas têm revisado para cima projeções para dólar, juros e inflação, em meio a crescentes dúvidas sobre a capacidade do ministro da Economia, Paulo Guedes, de sustentar uma agenda pró-mercado.

As preocupações são intensificadas pelos potenciais impactos do recrudescimento da pandemia, que começa a colocar em xeque a trajetória esperada para a atividade econômica neste ano.

“O otimismo dos investidores permanecerá reprimido após a intromissão do governo para evitar um aumento nos preços dos combustíveis e a potencial diluição das medidas compensatórias na PEC Emergencial“, disse Ernesto Revilla, chefe de economia no Citi para a América Latina.

“Assim, temos um viés negativo para os preços dos ativos no curto prazo, que pode ser revertido caso vejamos um desfecho positivo nesta semana com a votação da PEC.”

No mais recente episódio que desagradou ao mercado, Bolsonaro determinou a elevação da Contribuição Social sobre Lucro Liquido (CSLL) de instituições financeiras, como bancos, para compensar redução a zero de alíquotas do PIS/Cofins incidentes sobre a comercialização e a importação do óleo diesel.

“O crédito ficará mais caro, e todos pagarão pela aventura de manipular o preço dos combustíveis“, disse Sérgio Machado, gestor na TRÓPICO Latin America Investments.

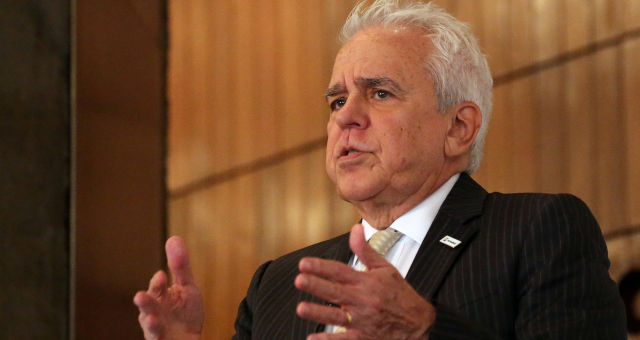

Menos de duas semanas atrás, o presidente já havia mexido com os ânimos de investidores ao anunciar que o governo decidira tirar o CEO da Petrobras, Roberto Castello Branco, do cargo e substituí-lo pelo general Joaquim Silva e Luna.

O anúncio marcou o ápice de uma crise entre Castello Branco e Bolsonaro, após o executivo da Petrobras ter batido de frente com o presidente em temas relacionados a preços de combustíveis e caminhoneiros. As ações da estatal derreteram 21,5% no pregão seguinte, 22 de fevereiro.

Com a ameaça ao comando da Petrobras (PETR4), o mercado voltou as atenções para o presidente-executivo do Banco do Brasil, André Brandão, que manifestou a interlocutores desconforto em permanecer no cargo diante dos acontecimentos.

Desde 19 fevereiro –quando Bolsonaro anunciou intenção de trocar o CEO da Petrobras, gerando receio em efeito dominó sobre outras estatais–, os papéis do BB recuam quase 12%.

“Aos poucos, está havendo uma clara mudança de política econômica neste governo”, afirmou Dan Kawa, sócio da TAG Investimentos. “Espero que parem por aí, mas os sinais são de que o liberalismo econômico ficou de lado e o populismo começa a ganhar o espaço na agenda.”

Não bastassem as investidas do governo sobre estatais, o mercado ainda precisa lidar com riscos de um fatiamento e diluição do texto da PEC Emergencial –que cria gatilhos para conter gastos públicos e cuja aprovação é defendida por Guedes como contrapartida à elevação de despesas com um novo auxílio emergencial.

Esse é apenas mais um de vários reveses sofridos por Guedes nos últimos meses e agudiza a sensação de enfraquecimento do ministro, que há uma semana foi chamado de “âncora” do governo pelo presidente Bolsonaro. Nesta manhã, o ministro afirmou que enquanto tiver a confiança do presidente não deixará o cargo.

“Embora tenha dito que está se comunicando bem com Bolsonaro, (Guedes) disse que preferiria sair do cargo a empurrar o Brasil para o caminho errado. Isso acaba assustando um pouco os mercados“, afirmou Paloma Brum, economista da Toro Investimentos.

O quadro geral de incerteza tem forçado elevações de estimativas para o dólar. Apenas na semana passada Goldman Sachs, Itaú Unibanco (ITUB4), Bradesco (BBDC4) e Rabobank aumentaram as projeções.

O salto do dólar tem forçado o Banco Central a ser mais atuante no mercado. Apenas nesta terça, o BC já vendeu 2,095 bilhões de dólares à vista, depois de operações semelhantes nos últimos dias.

Alguns analistas, porém, avaliam que o mercado pode estar reagindo com exageros ao noticiário recente sobre interferência política em empresas estatais.

“Temos a classificação de ‘Compra’ para a Petrobras, visto que vemos uma avaliação atraente nos níveis atuais para a empresa em nosso cenário-base”, disse o Goldman Sachs.

Para o Bradesco BBI, os reflexos dos aumentos de tributos sobre bancos devem ser “bem menos pronunciados”, considerando os impactos já embutidos nas ações, o que geraria oportunidade de compra. Ainda assim, o banco adota cautela.

“Infelizmente, reconhecemos que essas notícias criam outro precedente negativo para o setor… Assim, mesmo se a alíquota (de CSLL) realmente cair em janeiro (de 2022), o mercado deve ficar mais cauteloso quanto à possibilidade de voltarem a subir no futuro. Para nós, essa é uma má notícia, não só para os bancos e seguradoras, mas provavelmente para todos”, concluiu o Bradesco BBI.

![[Conteúdos gratuitos] Assista ao Giro do Mercado e outros programas exclusivos em nosso Youtube](https://www.moneytimes.com.br/uploads/2024/01/banner-html-28.png)