Matheus Spiess: Perspectivas para o petróleo – como o Brasil se encaixa?

Depois de um período de congestão ao longo de novembro de 2021, os preços do petróleo voltam às máximas. Nos últimos dias, a cotação do barril sobe rapidamente, com o contrato Brent, negociado em Londres e benchmark para a Petrobras (PETR3;PETR4), flertando novamente com US$ 85 por barril.

Os preços do petróleo nos EUA subiram acentuadamente na terça-feira, ficando acima de US$ 81 o barril pela primeira vez em dois meses. É o nível mais alto para a commodity desde o final de outubro, quando os preços começaram a cair com rumores de que a Casa Branca interviria para esfriar os mercados de energia.

De fato, o presidente Joe Biden anunciou a maior liberação de barris da Reserva Estratégica de Petróleo no final daquele mês. O objetivo dos democratas era o de amortecer a elevação do preço da gasolina, que vinha avançando e pressionando ainda mais a inflação.

A Administração de Informações sobre Energia dos EUA agora projeta que os preços da gasolina terão uma média de US$ 3,06 por galão em 2022, 18 centavos acima da última previsão emitida pela autoridade, indicando falta de espaço para arrefecimento dos preços.

Para piorar a situação, a escalada de casos de Covid-19 e os temores sobre a variante ômicron também serviram de forças detratora da performance do petróleo, afetado pelas incertezas quanto à oferta e demanda.

Com o fim do estresse, porém, os investidores estão mostrando confiança de que os efeitos da variante ômicron na economia global podem ser contidos, o que significaria que a demanda robusta por combustível provavelmente continuará. Adicionalmente, a oferta também pode ser limitada, apesar dos esforços dos EUA e aliados em liberarem suas reservas.

Isso acontece pois os membros da Organização dos Países Exportadores de Petróleo e seus aliados (OPEP+) não estão acelerando o ritmo na expansão das metas de produção, drasticamente reduzidas durante a pandemia e gradualmente normalizadas para os padrões pré-pandêmicos. Para ilustrar, o último encontro do cartel, na primeira semana do ano, foi mantido o compromisso de elevação de 400 mil barris por dia em fevereiro.

Com isso, os preços são impulsionados por sinais positivos de demanda em 2022, somados a uma expectativa de aperto na oferta global, dada a dinâmica de continuidade da crise energética da Eurásia.

Dessa forma, estou otimista para o segmento de óleo e gás, com possibilidade de vermos o Brent alcançando US$ 90 por barril até o final do ano, em resposta aos baixos estoques, a baixa capacidade ociosa e ao baixo investimentos realizado no setor nos últimos anos.

Além disso, muito por conta do aperto monetário que estamos vivendo, em especial no EUA, a rotação setorial de ações de crescimento para ações de valor deverá continuar a acontecer em 2022, o que coloca o setor de energia como um benefício direto – destaque para as companhias com atraentes cash flow yield (retorno sobre fluxo de caixa) da ordem de 14%.

Isso não é só positivo para óleo e gás, mas para os mercados emergentes como um todo também. A última década foi de desaceleração do crescimento do PIB e baixos retornos para essa categoria, o que permitiu que os valuations atuais se posicionassem nos patamares mais atrativos em 10 anos, particularmente em comparação com o caro mercado americano.

Os mercados emergentes são especializados em surfar ciclo positivo para as commodities, que ficaram extraordinariamente baratas ao longo dos últimos anos. Se os segmentos de “valor” do mercado (commodities, cíclicas industriais e bancos) continuarem a subir como fizeram em 2021, as perspectivas podem ser muito boas para emergentes.

Claro, existem riscos neste prognóstico, principalmente no curto prazo. A normalização monetária do Fed, que por um lado pode abrir uma janela positiva para setor segmentos listados, pode se provar particularmente problemático para mercados emergentes.

Ainda assim, nos patamares atuais, para o médio e longo prazo, entendo como sendo positiva uma posição em mercados emergentes descontados, como o Brasil, e no setor de óleo e gás. Uma das coisas que me permite argumentar isso é o índice de Shiller desses mercados, ou o índice CAPE (Cyclically Adjusted Price to Earning Ratio, ou índice de preços sobre lucro ajustado ciclicamente quando traduzido para o português).

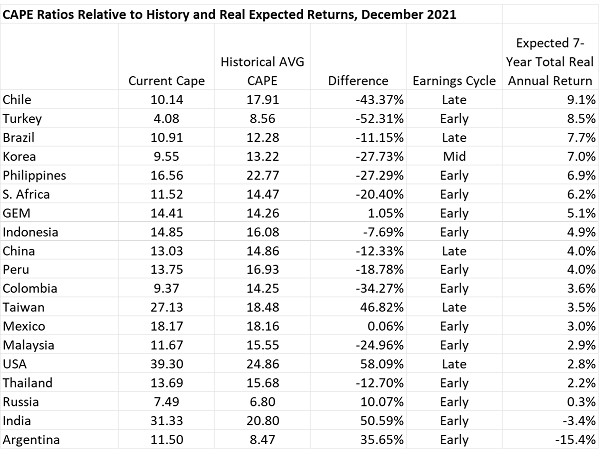

Observe a tabela abaixo. Nela, calculamos o CAPE para quase 20 países diferentes levando em consideração a média dos ganhos ajustados pela inflação dos últimos dez anos, que serve para suavizar a ciclicidade dos ganhos. Isso também é particularmente útil para ativos altamente cíclicos, como ações de mercado emergentes.

Nos dados acima, foram utilizados dados dolarizados para que as tendências da moeda sejam igualmente capturadas. Com isso, define-se um objetivo de preço de longo prazo com base nos ganhos esperados da CAPE no ano-alvo, que neste caso é de sete anos (2028). A longo prazo, o indicador mostrou ter uma capacidade preditiva adequada.

Note como o Brasil se posiciona entre os três mais descontados.

Ou seja, o Brasil é um país descontado que poderia muito se valer de um ciclo positivo para as commodities, aos moldes do que aconteceu entre 2003 e 2007. Por isso, entendo como positiva uma posição em Bolsa brasileira, com destaque especial para o segmento de óleo e gás, meu favorito entre as commodities tradicionais.

Tudo isso, claro, feito sob o devido dimensionamento das posições, conforme seu perfil de risco, e a devida diversificação de carteira, com as respectivas proteções associadas.

![[Conteúdos gratuitos] Assista ao Giro do Mercado e outros programas exclusivos em nosso Youtube](https://www.moneytimes.com.br/uploads/2024/01/banner-html-28.png)