Matheus Spiess: Inflação, ouro e… criptos?

Desde o início de 2021, os investidores têm precisado apertar o cinto todo final de mês. Se em janeiro tivemos os investidores de varejo desafiando os institucionais vendidos a descoberto, na semana passada foram os temores relacionados à inflação nos EUA e a resposta dos bancos centrais que assombraram os mercados.

Enfim, a volatilidade, tão presente na vida dos financistas, tem feito mais manchetes ultimamente.

Você pode argumentar que isso não é um bom presságio para os mercados que deveriam ser líquidos o suficiente para suportar eventuais fluxos adicionais.

No entanto, prefiro interpretar isso como um sinal de posicionamento excessivo no curto prazo, natural em momento de maior sensibilidade como o que vivemos.

Pense assim: o mercado é um teatro grande com uma porta pequena.

Se todos correrem para a saída ao mesmo tempo, ocorrerão grandes oscilações nos preços.

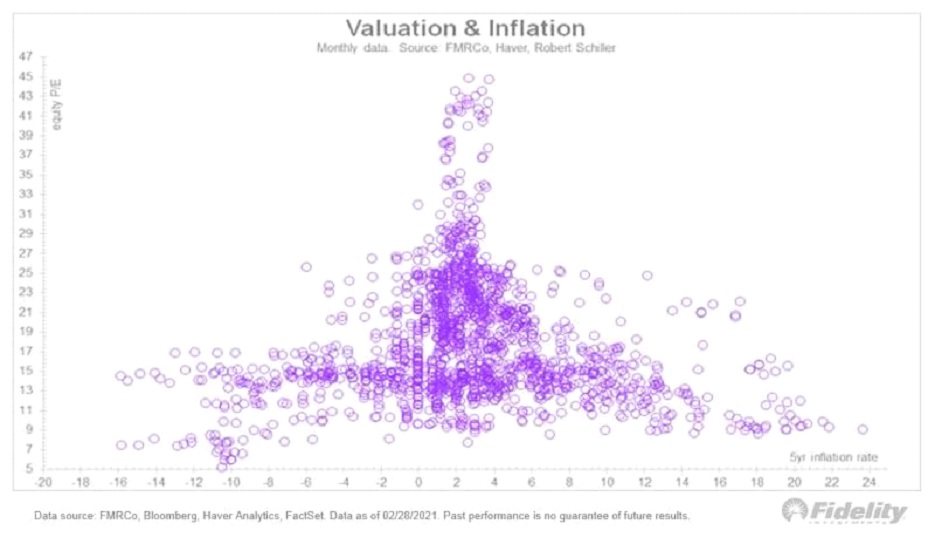

Para ilustrar mais da situação, o gráfico abaixo pode nos ajudar a lembrar que, em geral, ações não gostam muito de inflação ou deflação.

O ponto ideal da inflação, em termos de impacto nas relações de preço sobre lucro (P/L ou P/E) para ações, é de cerca de 2% – curiosamente, a meta de inflação do Fed, o Banco Central americano.

Note como os valuations declinam em ambas as direções a partir daí.

Com a escalada da expectativa de inflação nos EUA, naturalmente, enfrentaríamos maior volatilidade – agentes reavaliando posições e preponderando suas relações de risco e retorno.

Investidores ficam mais avessos ao risco e, quando o compram, preferem teses menos sensíveis aos juros e que se comportam melhor em ambientes de inflação.

Damos a este movimento o nome de reflation trade.

Assim sendo, estabelecemos que as preocupações com a inflação estão alimentando a volatilidade nos mercados de ações e de títulos em geral.

Se a ansiedade persistir, isso pode ser bom para o ouro – uma posição clássica para momento de medo que vem enfrentando dificuldades nos últimos meses.

Os preços do ouro caíram mais de 10% este ano e estão sendo negociados cerca de 17% abaixo d o recorde histórico de mais de US$ 2.000 a onça, estabelecido em agosto do ano passado.

Mas o ouro geralmente tem um bom desempenho quando os preços sobem (inflação), uma vez que é um ativo tangível com oferta limitada.

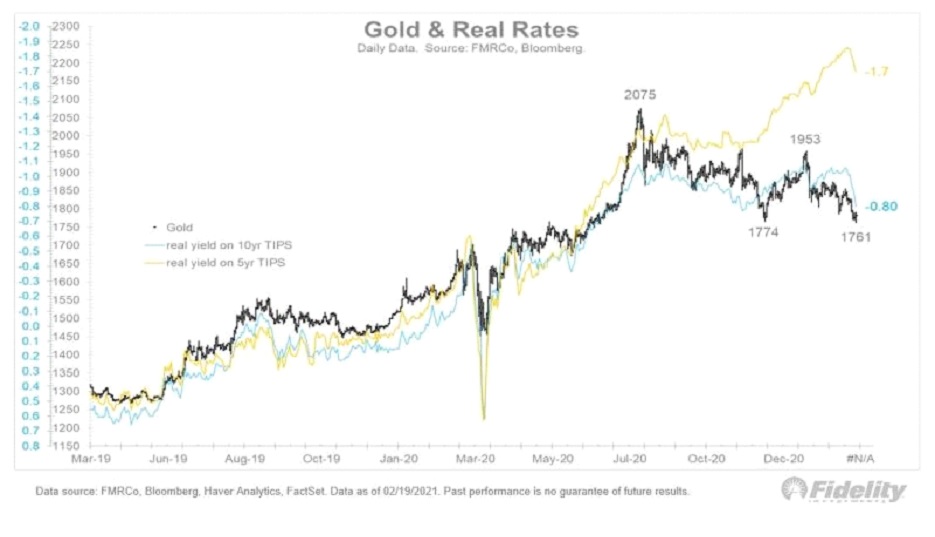

Observe o gráfico abaixo.

O ouro não paga juros nem paga dividendos. Assim, se torna correlacionado negativamente às taxas reais dos EUA. Quando as taxas reais dos EUA atingiram -1,10%, o ouro atingiu mais de US$ 2.000. Agora, com as taxas reais subindo para cima de -0,80%, o ouro está em US$ 1.700.

Recentemente, porém, o ouro perdeu um pouco de seu brilho à medida que os investidores olham para o bitcoin.

A ideia seria de que a criptomoeda também é um recurso escasso, uma vez que apenas 21 milhões podem ser criados, por seu código-fonte, e cerca de 18,6 milhões já estão em circulação.

Como há um número finito de moedas, há quem defenda que o bitcoin possa substituir o ouro em um momento em que as taxas de juros estão subindo – lembre-se: quando as taxas sobem drasticamente, isso prejudica os retornos sobre o ouro.

E o que tem acontecido com ele recentemente? Bem, o bitcoin tropeçou no final de fevereiro, oscilando violentamente enquanto alguns investidores questionavam se a enorme alta nos últimos meses foi exagerada.

A criptomoeda agora está sendo negociada por volta de US$ 50 mil.

Eu entendo, no entanto, que as comparações entre os dois ativos são insuficientes. O bitcoin não é um ativo tangível e, portanto, não tem valor inerente.

Esse debate pode se intensificar nos próximos meses, especialmente se o ouro perder atratividade de curto prazo relativa – se a inflação aumentar estruturalmente, a taxa de juros nos EUA pode subir mais ainda.

Como acredito que o estresse nas taxas de juros nos EUA seja momentâneo, entendo que o ouro será um dos ativos de melhor desempenho nos próximos anos.

Além disso, existem benefícios comprovados para carteira diversificadas de se manter posições para o carregamento de longo prazo em metais preciosos.

Claro, por conta da volatilidade dos metais em si, nunca se é bom ter demais. Mas um pouquinho para o longo prazo pode fazer sentido.

Tudo isso, claro, feito sob o devido dimensionamento das posições, conforme seu perfil de risco, e a devida diversificação de carteira, com as respectivas proteções associadas.

![[Conteúdos gratuitos] Assista ao Giro do Mercado e outros programas exclusivos em nosso Youtube](https://www.moneytimes.com.br/uploads/2024/01/banner-html-28.png)