Matheus Spiess: De volta à realidade — há uma recessão vindo aí

O mercado parece ter se distanciado de suas raízes ao longo da última década, sendo de maneira ainda mais evidente de 2020 para cá, com a pandemia.

Anos de liquidez desenfreada despejada sobre os mercados pelos Bancos Centrais criou enormes artificialidades. Nunca estivemos tão distantes de nós mesmos; afinal, no final do dia, as ações ainda são pedaços de empresas.

Por mais que haja um esforço hercúleo para que os valuations sejam lançados a patamares absurdamente altos, não há como fugir da realidade. Gradualmente, os temores de que os Estados Unidos possam entrar em recessão estão dominando cada vez mais as conversas entre os investidores.

Acredito que os primeiros meses do ano tenham se baseado um pouco nisso: voltar para patamares mais críveis de valuation, desta vez condizentes com a realidade originária do mercado.

Chega de nos basearmos apenas em expectativas irreais de crescimento (com juros mais altos, não será mais possível crescer como antes).

Precisamos agora nos atentar à realidade: os resultados corporativos.

Dois movimentos temos aqui, portanto:

i) o primeiro é o de derating das Bolsas globais, que precisavam corrigir os patamares de valuation, muito artificializados por anos e anos de juros baixos — o índice P/L para os próximos 12 meses do S&P 500 já está em 16,6 vezes, abaixo da média de 5 anos (18,6x) e da média de 10 anos (16,9x); e

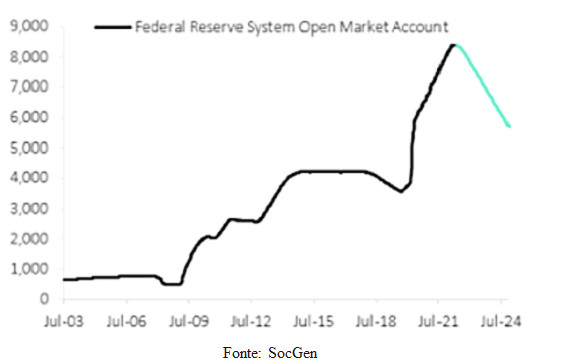

ii) o segundo ponto se trata justamente da revisão dos próprios resultados corporativos, que virá com a recessão provocada pela alta de juros dos Bancos Centrais — a correção nas Bolsas ao redor do mundo já começou e o Federal Reserve sequer deu início de maneira mais enfática ao seu aperto monetário, sendo que ele está prometendo uma redução de seu balanço em US$ 1 trilhão em 12 meses;

Neste contexto de aperto monetário, em que há uma mudança de paradigma das autoridades sobre como lidar com a inflação, precisamos passar por uma recessão. Justamente por isso a palavra recessão foi citada com recorrência ao longo do Fórum Econômico Mundial, que aconteceu na semana passada em Davos.

Não só em Davos, mas a última pesquisa do Fed sobre as condições econômicas, conhecida como “Livro Bege”, mostrou que todos os 12 distritos do país experimentaram crescimento, mas o impacto de condições financeiras mais apertadas estava começando a se tornar aparente.

Observa-se certo abrandamento da atividade, pois os consumidores enfrentaram preços mais altos, e os contatos no setor imobiliário residencial observaram fraqueza, pois os compradores enfrentaram preços altos e taxas de juros crescentes

Dessa forma, oito distritos relataram que as expectativas de crescimento futuro entre seus contatos diminuíram, enquanto três outros distritos expressaram especificamente preocupações sobre uma recessão.

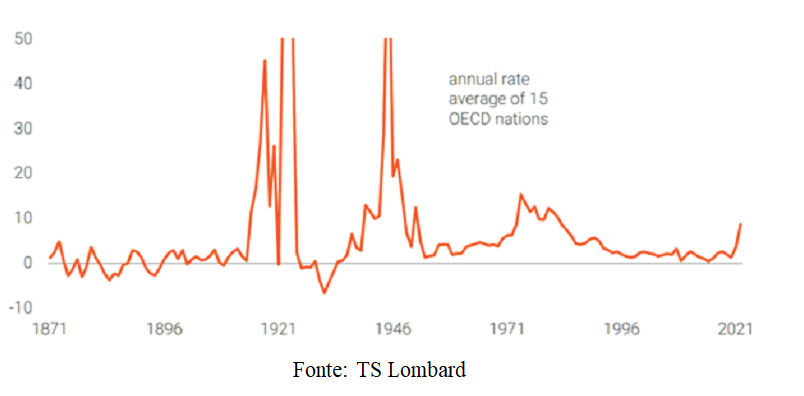

A causa dessa possível recessão global é uma combinação entre a inflação mais acelerada em 40 anos no mundo desenvolvido, em especial nos EUA, e uma série de aumentos agressivos dos juros (contração de liquidez) para combatê-la.

Há quem espere um novo regime no qual as taxas de inflação dos mercados desenvolvidos permaneçam acima de 3% ao ano, em vez de retornar à tendência pré-Covid de cair abaixo de 2%.

Neste cenário, em vez de lutar contra a estagnação secular com afrouxamento quantitativo interminável e taxas de juros próximas de zero, as autoridades monetárias estão elevando as taxas rumo a uma reflação secular.

Não parece haver escapatória. Para o Fed, não importa o que ele faça, pessoas inocentes vão se machucar com a desaceleração da economia. Se ele parasse de aumentar as taxas, ou mesmo começasse a cortar os juros, uma inflação cada vez mais rápida destruiria os gastos do consumidor e derrubaria os planos da empresa. Isso leva a uma recessão por si só.

Para ilustrar ainda mais, o CEO do JPMorgan Chase, Jamie Dimon, um dos executivos mais proeminentes de Wall Street, deu um tom angustiante esta semana quando alertou que estava se preparando para uma tempestade econômica.

Não só ele, mas o CEO da Tesla, Elon Musk, também tem um pressentimento muito ruim sobre a economia e quer cortar cerca de 10% dos empregos na fabricante de veículos elétricos.

Contudo, o Fed vê o dano menor no ato de continuar subindo até parecer que a inflação esteja sob controle, uma vez que deixar os preços correrem desenfreados levaria a uma desaceleração ainda maior do que a que vem com taxas de juros altas o suficiente para prejudicar o crescimento.

A guerra entre a Rússia e a Ucrânia piorou muito a situação inflacionária do mundo, o que prejudica ainda mais a disponibilidade de renda e o poder de compra da população.

Preços de energia e de alimentos costumam funcionar como tributações altamente regressivas, que impactam principalmente os mais necessitados; além disso, o impacto dos lockdowns na China ainda não repercutiu direito nas cadeias de suprimentos globais.

Neste sentido, uma recessão em 2022 seria em grande parte explicada pela inflação, o que parece pouco provável, uma vez que a economia americana ainda parece saudável o suficiente para aguentar tal choque neste momento.

A preocupação fica concentrada principalmente no ano que vem, com os primeiros efeitos do aperto monetário do Fed amadurecendo. Meu entendimento é que o “pouso suave” proposto pelo Fed seja muito difícil, uma vez que desde a segunda guerra mundial, dos 12 apertos monetários nos EUA, apenas 3 não resultaram em uma recessão.

Portanto, haverá uma recessão. Não temos como fugir dela, dado que se trata de nosso regresso às origens. Estamos corrigindo anos de distorção e passando a viver uma realidade mais condizente com os resultados corporativos.

Participe do grupo Comprar ou Vender no Telegram!

Faça parte do grupo do Comprar ou Vender no Telegram. Você tem acesso em primeira mão às principais indicações de investimentos dos analistas brasileiros e estrangeiros e ainda participa das discussões sobre os temas. Entre agora para o nosso grupo no Telegram!

Disclaimer

O Money Times publica matérias informativas, de caráter jornalístico. Essa publicação não constitui uma recomendação de investimento.

![[Conteúdos gratuitos] Assista ao Giro do Mercado e outros programas exclusivos em nosso Youtube](https://www.moneytimes.com.br/uploads/2024/01/banner-html-28.png)