Matheus Spiess: 45 do segundo tempo para 2020 e sopros de 2021

Caminhamos para os últimos dias do mês de novembro. Não se pode negar que o ano de 2020 foi absurdamente caótico. Agora, depois de tanto ruído, precisamos alinhar as expectativas novamente e nos programar para 2021.

Para começar, vamos a um dos temas mais debatidos nas últimas semanas: as eleições americanas.

Finalizada a recontagem na Geórgia, Joe Biden foi confirmado como presidente-eleito dos EUA e deverá ser oficialmente apontado pelo colégio de delegados em meados de dezembro.

Até lá, Donald Trump deverá contestar o resultado das eleições, por mais que seus apontamentos, segundo diversos especialistas, não possuam qualquer substância.

E qual a razão para eu iniciar o texto com esse tema?

Basicamente, minha escolha se baseia no fato de a classe que acredito como sendo um dos principais cavalos para surfar eventuais valorizações em 2021, assim como nos anos que se seguirem, se relaciona com a eleição de Biden.

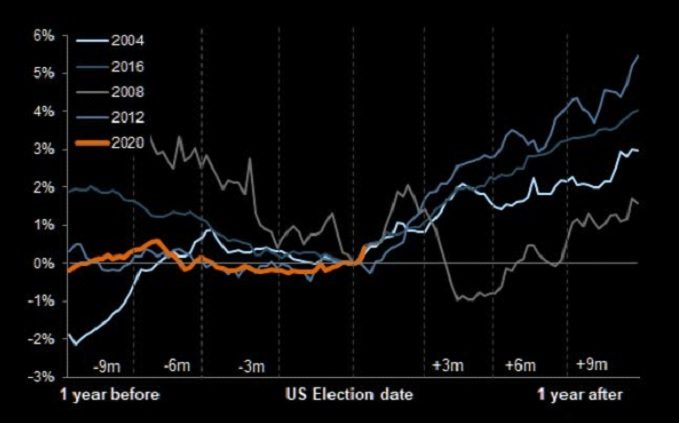

Antes de prosseguirmos, alguns prognósticos históricos. Ao menos desde 2004, as Bolsas costumam subir 12 meses depois da eleição presidencial americana. O gráfico abaixo mostra os fluxos dos fundos globais alocados em ações como um percentual (%) do AuM (assets under management, ou ativos sob gestão), relativamente à data das eleições nos EUA.

Agora, portanto, entramos em um período de robustas entradas de capital nas Bolsas globais, que costuma durar até 12 meses. Como podemos ver, os fluxos de fundos de ações globais tornaram-se positivos após a eleição.

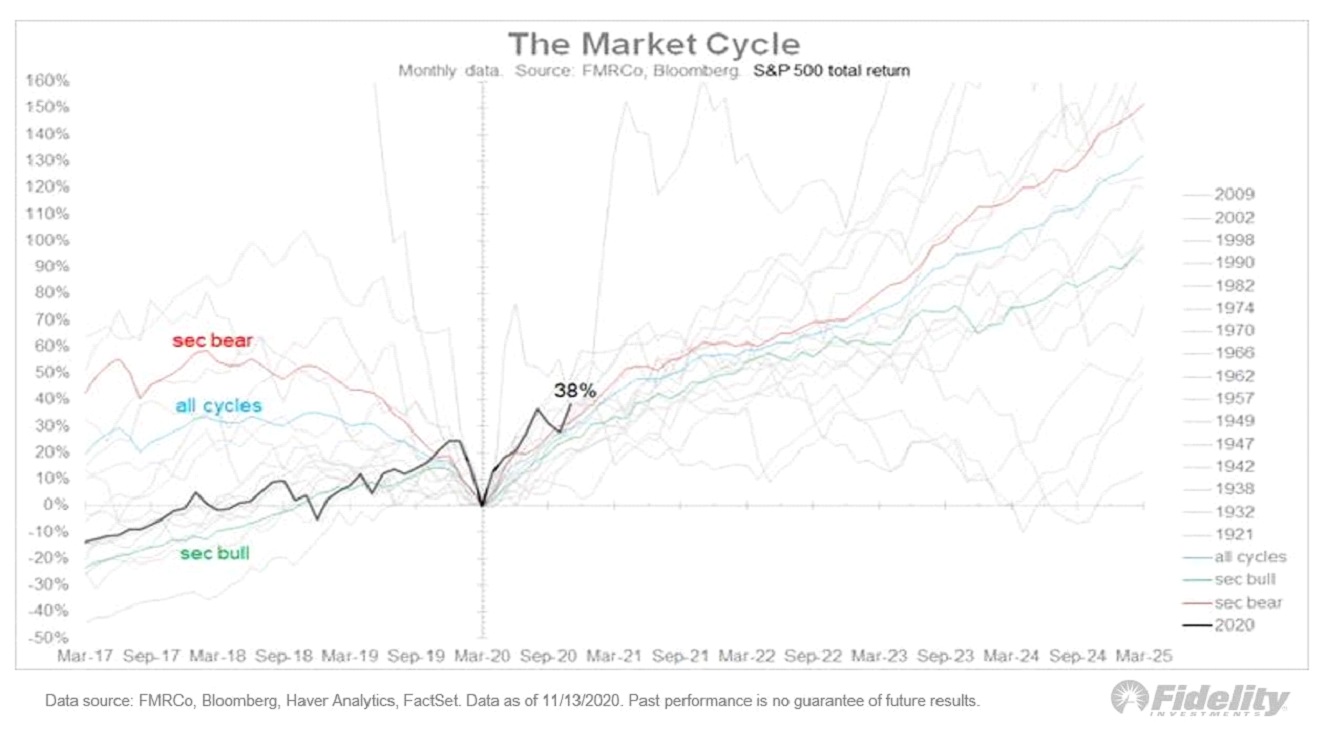

Adicionalmente, os ganhos desde a baixa de 23 de março são consistentes com um típico ciclo de mercado altista (Bull Market).

A seguir, como mostra a linha verde, as ações continuam a se comportar como um mercado altista secular; isto é, uma tendência de alta constante interceptada por uma queda acentuada e curta, seguida por uma recuperação robusta de volta às máximas.

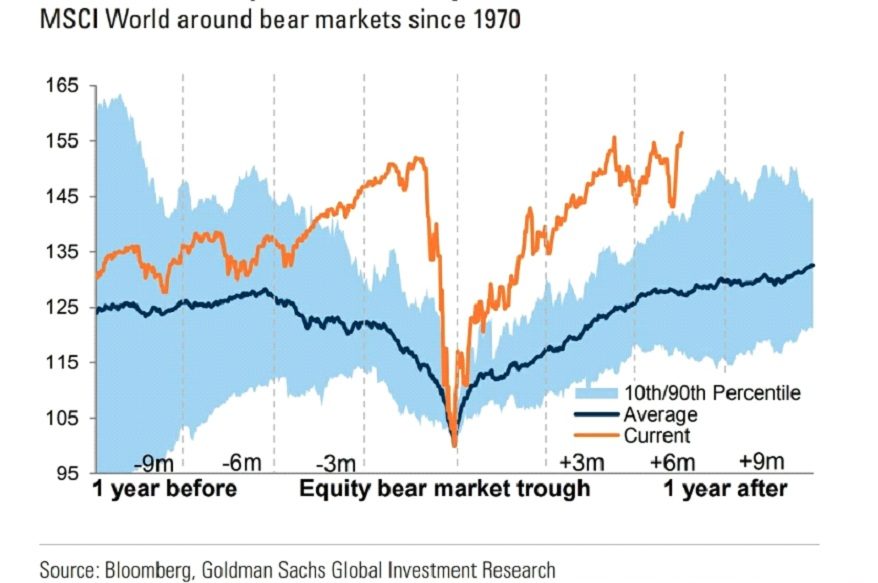

Outra imagem que ilustra a mesma ideia, mas agora para o mundo. Veja como os mercados de ações globais se recuperam de maneira bastante acentuada desde o final de março (linha laranja), principalmente no relativo contra recuperações pós-Bear Markets (espaçamento azul claro).

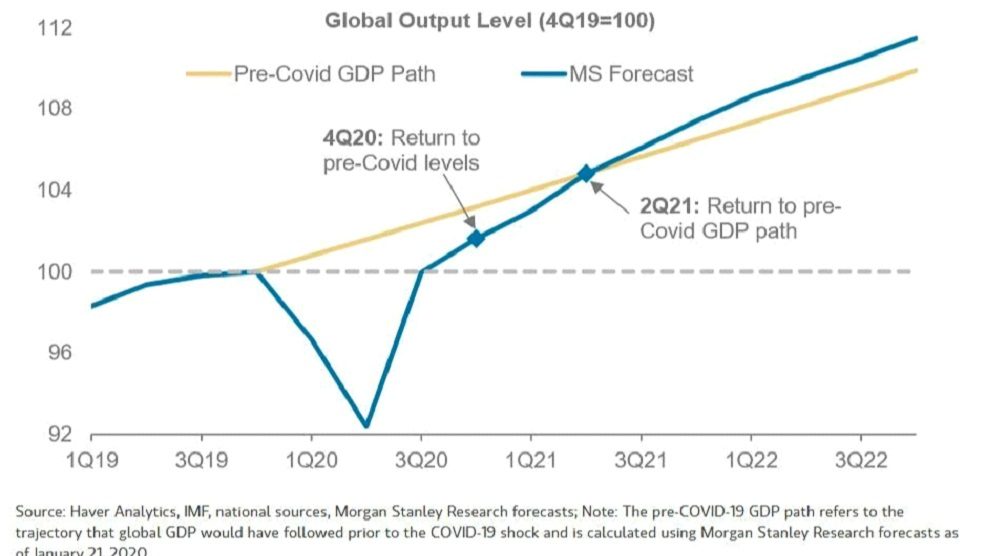

Paralelamente, uma vacina permitiria que a recuperação macroeconômica ex-China se acelerasse em 2021, criando as condições nas quais o estímulo monetário poderia começar a ser reduzido até o final do ano que vem.

Espera-se que a política fiscal dos EUA seja menos propulsora dos rendimentos reais em 2021, dado que o estímulo será de menor escala e provavelmente reativo em vez de proativo.

Se observarmos abaixo o nível de atividade global, podemos ver que retomaremos a trajetória pré-Covid até meados do ano que vem, o que me deixa bastante otimista com investimento ações (de maneira responsável, claro). 2021 promete ser um ano de recuperação bastante interessante.

Existe, porém, um problema.

O vírus ainda existe. Vale destacar que não é o vírus em si o problema, mas, sim, a reação para com ele; em outras palavras, as ações realizadas pelas famílias (indivíduos), empresas (firmas) e governos.

Desde setembro temos verificado de maneira bastante evidente uma tendência que se fortaleceu nos últimos dias, na qual as forças que se beneficiam de fechamento da economia e as que ganham com a reabertura se digladiam em uma interminável dicotomia.

De um lado, temos os combos que chamamos de “stay at home” (ou fique em casa). Nele, podemos encontrar companhias de tecnologia e de saúda, por exemplo.

Do outro lado, por sua vez, temos empresas que se valorizam sob a perspectiva de maior atividade econômica derivada da reabertura das economias (fim das restrições impostas para conter o coronavírus). Em suma, um embate entre teses de crescimento e teses de valor.

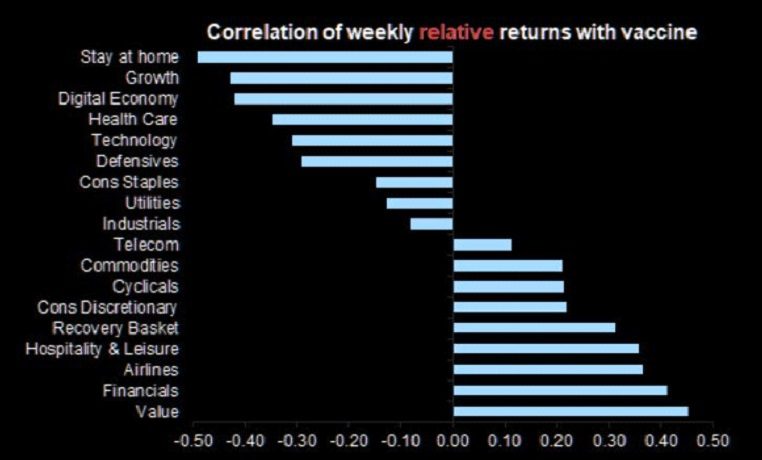

Afinal, quem sobe e quem desce por conta das vacinas?

Abaixo, o gráfico mostra a correlação das mudanças semanais no otimismo da vacina com o desempenho semanal da Bolsa desde maio de 2020.

Quando a vacina aparece no radar, uma parcela específica da Bolsa ganha dinheiro. Quando surge novamente o medo do lockdown, seguido de uma alta dos casos, volta à tona a outra parcela na Bolsa, antagônica à primeira.

Não é surpresa que os retornos relativos de Value e Cyclicals estejam positivamente correlacionados com o otimismo da vacina. O final do ano poderá ser recheado dessa dinâmica, o que trará volatilidade para todo o mundo, inclusive para mercados emergentes como o nosso.

Provavelmente, o problema entre a falta de sintonia entre os dois combos presentes em Bolsas do mundo inteiro impedirá um eventual rali de fim de ano mais notável; em geral, as Bolsas oferecem oportunidades de algum rali no final do ano quando há um movimento mais homogêneo entre as parcelas do mercado. De todo modo, a abertura para 2021 já está acontecendo.

O que me faz retornar ao início do texto. Ainda que no curto e no médio prazo – até que alguma vacina seja mais amplamente distribuída – a volatilidade esteja mais presente pelo motivo que destaquei acima (rotation setorial diariamente), existe uma tendência secular e estrutural possivelmente se formando.

Uma presidência de Biden coloca um multilateralista na cadeira mais importante do mundo. Ou seja, o comércio global terá grandes chances de ser uma das alavancas pelas quais o crescimento global se realinhará com o que se pretendia em um cenário pré-Covid.

A consequência disso? A classe dos países emergentes tenderá a ser amplamente beneficiada. Basta dar uma olhada nas principais posições dos clientes institucionais do Bank of America, majoritariamente alocados para outperformance dos mercados emergentes, grupo do qual fazemos parte.

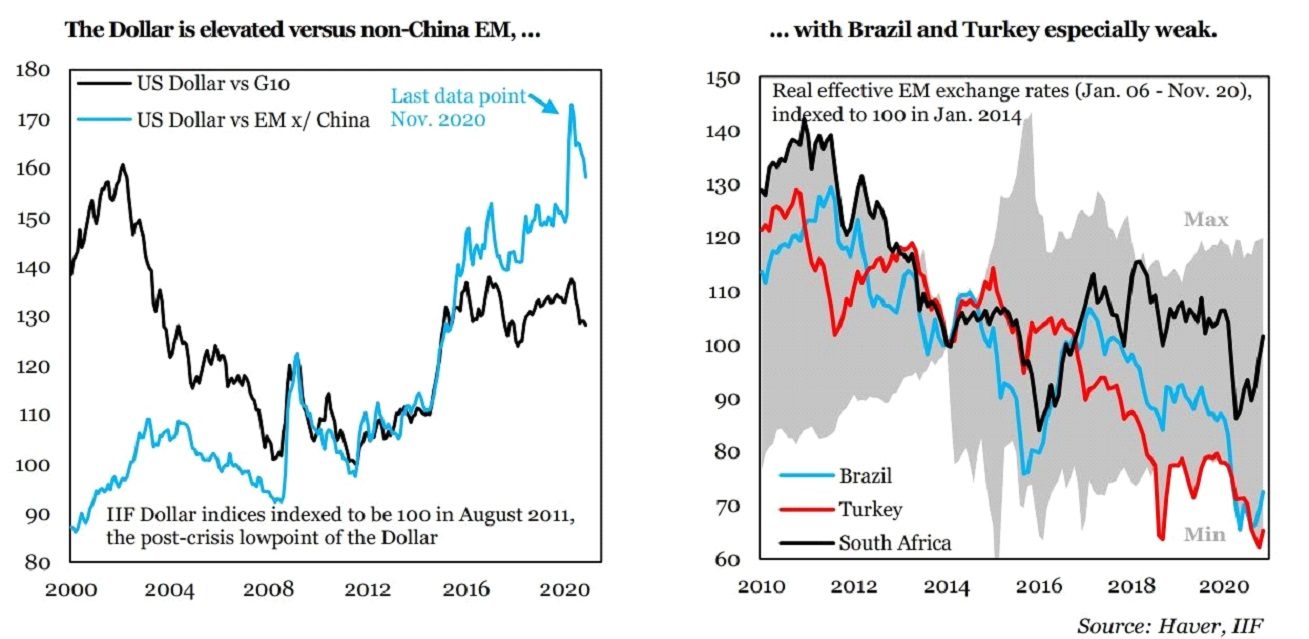

Além disso, o dólar se mostra extremamente sobrevalorizado frente as moedas emergentes. Destaque aqui para o real que foi uma das moedas mais afetadas ao longo do ano de 2020.

Como um comércio global mais forte proporciona potencialmente uma desvalorização do dólar no mundo, naturalmente contra moedas fortes, moedas emergentes se beneficiariam em uma segunda derivada porque estão muito baratas no relativo.

Por isso, entendo que seja salutar estar responsavelmente otimista para posições em Bolsa dos mercados emergentes — Ásia e, na América Latina, Brasil.

Tudo isso, claro, feito sob o devido dimensionamento das posições, conforme seu perfil de risco, e a devida diversificação de carteira, com as respectivas proteções associadas. 2021 será um ano importante em diversos sentidos.

Resta-nos estar preparados.

![[Conteúdos gratuitos] Assista ao Giro do Mercado e outros programas exclusivos em nosso Youtube](https://www.moneytimes.com.br/uploads/2024/01/banner-html-28.png)