Marink Martins: Quando os derivativos deixam de ser “sintoma” e passam a ser “causa”

Por Marink Martins, do MyVOL e autor da newsletter Global Pass

Em uma época distante, quando os empregos mais disputados eram aqueles associados ao mundo das finanças, os mercados atraíam tudo quanto é engenheiro. Barack Obama, em seu discurso de posse, chegou a reclamar desta situação ao dizer que os EUA necessitavam de engenheiros dispostos a atuar como engenheiros e não como financistas.

Acompanhe outros textos de Marink Martins

Acompanhe o Money Times no Instagram!

Pois é, houve uma época em que a engenharia financeira reinava. A capacidade de desenvolvimento dos financistas era tamanha que os reguladores estavam sempre a uns dez passos atrás. E foi exatamente nesta onda que surgiram produtos como o VIX (uma medida de expectativa de volatilidade associada ao índice S&P 500) e o Credit Default Swap (CDS); este último uma espécie de seguro contra a inadimplência de um devedor. Ambos, não só foram revolucionários, como também deram dinamismo aos mercados.

Quem assistiu ao filme A Grande Aposta já está muito bem familiarizado com os benefícios e os riscos associados ao CDSs. Como ocorre frequentemente com produtos desenvolvidos em Wall Street, tais produtos trazem consigo a semente de sua própria destruição ou, em muitos casos, a semente da destruição do sistema financeiro como um todo.

Não fosse pelo resgate do governo americano à seguradora AIG, o sistema financeiro teria entrado em colapso devido as vendas excessivas de CDSs feitas pelo trader Joseph Cassano através da filial britânica da seguradora americana. O grande problema associado a estes produtos é a sua capacidade de deixar, tanto o fornecedor como o consumidor, intensamente viciados.

E o VIX fez exatamente isso!

Desenvolvido originalmente para ser “sintoma”, este foi transformado em “causa” por financistas de plantão. Deixem eu explicar melhor usando a analogia mencionada no título acima.

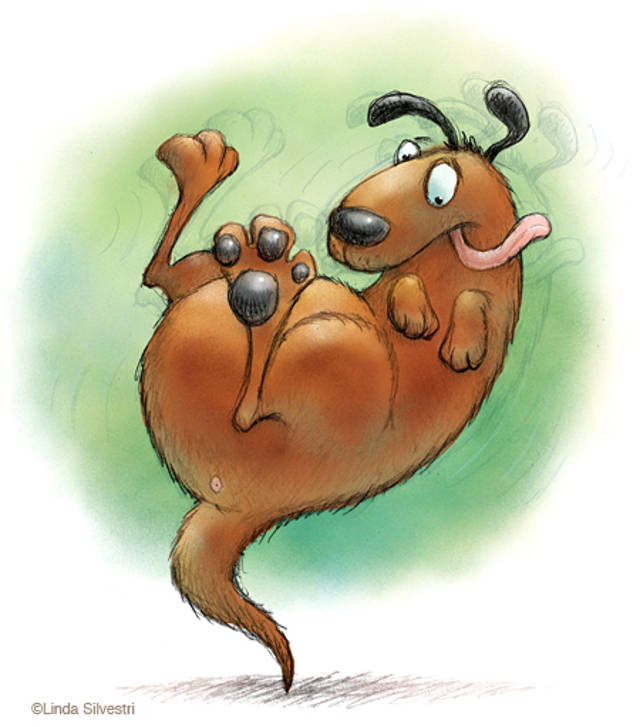

Imaginem o mercado de ações como um cão. Observem que ambos oscilam; o primeiro para cima e para baixo, e o segundo em um gingado particular.

O rabo do cão, por sua vez, se mexe em uma intensidade que varia de acordo com o gingado do próprio animal. A intensidade deste balançar é análogo ao papel desempenhado pelo VIX com relação ao comportamento do índice S&P 500. O VIX mede a expectativa da intensidade deste “gingado”!

Aí vem os financistas e desenvolvem um produto no qual investidores podem diretamente fazer apostas na intensidade de tal “gingado”.

O produto é bom e logo atrai multidões que passam a ganhar dinheiro apostando que o “rabo do cão” tende a balançar cada vez menos.

Por anos investidores apostaram em tal produto, de forma que o que era para ser uma consequência, passou a ser uma causa. O balançar do “rabo” passou a ditar o comportamento do “cão”!

Tudo isso pode parecer estranho, mas os derivativos trazem consigo esta capacidade de inversão de papeis.

A intensa venda de ações ocorrida em épocas de crise normalmente resulta de apostas excessivas em produtos desenvolvidos para que participantes se protejam de movimentos bruscos nas próprias ações. O que observamos é que as perdas nos derivativos deixam de ser consequência e tornam-se causa. Algo tão louco que, honestamente, julgo fascinante.

Sabe-se que hoje o total de contratos derivativos em aberto ao redor do mundo é tão grande que chegará um ponto em que não saberemos quem realmente deriva de quem.

E pensando nisso te deixo com a seguinte pergunta:

Quem exerce maior influência sobre o preço das ações da Petrobras?

– Os negociadores das ações

– Os negociadores dos derivativos (opções)

![[Conteúdos gratuitos] Assista ao Giro do Mercado, ao Carreiras e Afins e outros programas exclusivos em nosso Youtube](https://media.moneytimes.com.br/uploads/2024/01/banner-html-28.png)