Marink Martins: O VIX como um indicador do que está por vir

Por Marink Martins, do MyVOL e autor da newsletter Global Pass

Devo confessar que há 4 anos, quando comecei escrever diariamente para os clientes da corretora MYCAP, hesitava em mencionar o indicador VIX por considerá-lo um conceito técnico demais. Aos poucos consegui chegar a uma definição mais simples e mais curta ao dizer que se trata simplesmente de uma expectativa de volatilidade associada ao índice S&P 500.

Hoje, embora ainda não corriqueiro, o indicador invadiu a mídia financeira em um claro sinal de evolução na compreensão daqueles que se dedicam a acompanhar os mercados.

Entender seu significado e importância nos mercados é algo essencial. E, por isso, dedico este texto a explicar porque, de agora em diante, sua análise do S&P 500 nunca deve deixar o VIX de fora.

Como escudeiro do autor Nassim Taleb que sou, gosto muito de brincar com a minha filha dizendo que a média de algo deve vir sempre acompanhada de um desvio padrão associado ao que se busca medir.

Taleb diz que não se deve atravessar um rio só porque sua profundidade média é de 1,5m. Sem sabermos o desvio padrão, podemos morrer afogados.

De forma análoga, vemos que neste exato momento o índice S&P 500 encontra-se no patamar de 2.775 pontos com um VIX de 14,91%. E o que isso quer dizer?

A interpretação mais direta é dizer que os mercados trabalham com uma expectativa de que o índice irá oscilar entre um patamar de +15% e -15% em um prazo de um ano.

Embora tal informação tenha valor, ela ainda se encontra distante em termos de praticidade. O melhor é trazermos tal informação para o dia a dia. Para isso, dividimos o VIX pela raiz quadrada de 252 dias, obtendo assim a expectativa de oscilação diária.

Feito isso, temos agora uma interpretação melhor que nos diz que há embutido no mercado uma expectativa de oscilação para o dia de +/- 0,93% para o índice S&P 500.

O que nunca devemos esquecer é que tal expectativa muda da água para o vinho de forma surpreendente.

Em 2008, durante a semana que antecedeu o pedido de concordata do Banco Lehman Brothers, o VIX estava por volta de 20%. Em três semanas, tal indicador registrou um recorde, atingindo o patamar de 85%.

Tão importante quanto saber seu significado está também a compreensão de sua relação com o próprio ativo subjacente. Embora não seja uma regra, historicamente há uma correlação inversa entre o preço de um determinado ativo e sua respectiva expectativa de volatilidade.

Dito de forma mais simples, quando o preço de um índice sobe, normalmente a expectativa de volatilidade associada a este cai. As razões para isso são um pouco mais complexas e, por isso, vou deixar este tema para uma próxima ocasião.

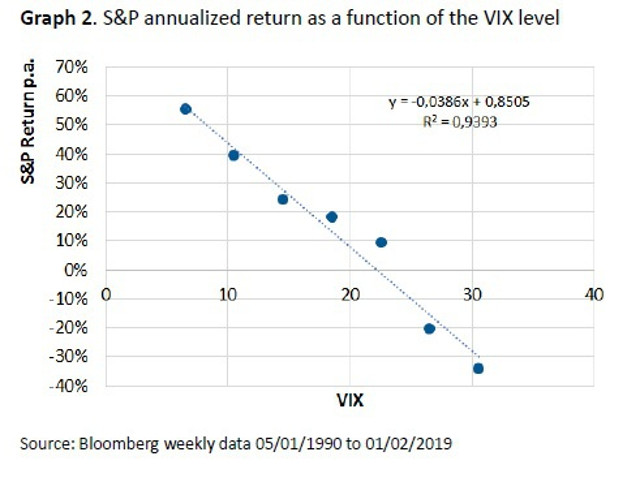

Mesmo assim, finalizo com um gráfico que resume bem a minha argumentação pois endereça a principal mensagem que busco transmitir que é a seguinte:

Quanto mais elevado estiver o VIX menor tende a ser o retorno subsequente registrado pelo índice S&P 500.

No gráfico acima, o retorno anualizado do índice S&P 500 como uma função do VIX. Na fórmula a variável dependente “Y” representa o retorno anualizado enquanto a variável independente “X” representa o VIX. Observe também (isso para aqueles que ainda lembram) que o R² não deixa dúvidas quanto a importância desta relação.

![[Conteúdos gratuitos] Assista ao Giro do Mercado e outros programas exclusivos em nosso Youtube](https://www.moneytimes.com.br/uploads/2024/01/banner-html-28.png)