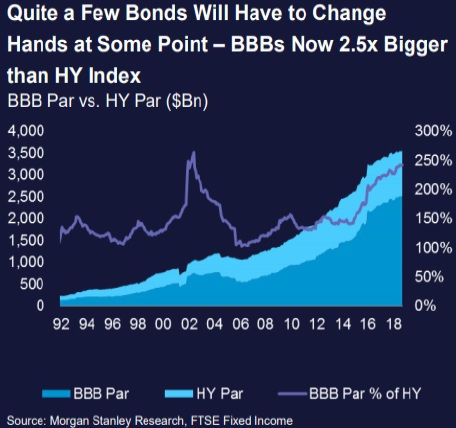

No gráfico acima podemos observar como o volume dos títulos BBB – aqueles considerados “borderline” ou fronteiriços (área azul escura) cresceu nominalmente em relação aos títulos especultivos (área azul clara). Há um receio nos mercados de que uma eventual recessão provocará uma onda de downgrades como nunca antes vista. Foi justamente essa preocupação que contribuiu para o mal-estar visto em dezembro de 2018.

Marink Martins: O 4º elemento que vem impulsionando as bolsas globais

Por Marink Martins, do MyVOL e autor da newsletter Global Pass

Já mencionei em meus comentários como os 3 principais preços na economia global estão posicionados de forma a favorecer uma maior demanda por títulos e ações de mercados emergentes.

Temos o preço do petróleo em um patamar que agrada tanto a produtores como consumidores.

Temos a taxa dos treasuries de 10 anos em um patamar que incentiva o consumo de bens duráveis nos EUA e não pressiona países endividados.

Além disso, temos o dólar estável, porém, com viés de queda dado o crescente déficit americano combinado com expectativas de uma desaceleração da economia americana.

Dito tudo isso, há um quarto elemento que, embora sempre presente, talvez tenha sido o principal responsável pela derrocada nos mercados vista no fim de 2018.

Estou falando aqui do SPREAD entre os títulos corporativos norte-americanos de renda fixa considerados investment grade e aqueles considerados especulativos.

Em 2018, apesar de termos convivido com o retorno da volatilidade nos mercados, o mercado norte-americano se comportou bem até o fatídico dia 3/10 – data em que Jerome Powell disse que a taxa do FED ainda estava longe do que ele considera como neutra.

De lá até o fim do ano o que ocorreu foi uma forte deterioração em tais spreads.

E a preocupação dos mercados não era para menos. Afinal, nunca antes na história daquele país (EUA), houve um volume tão elevado de títulos concentrados em uma classificação de risco considerada borderline.

Uma das principais pautas dos últimos 3 meses de 2018 era justamente a consequência que uma continuidade no aumento da taxa básica de juros norte-americana teria em tais títulos. Por ali, convivem os títulos emitidos pela gigante GE. Imagine um downgrade desses títulos e as consequências globais?

Bem esse era o medo que pairava durante o período natalino!

Como sabemos, Powell sucumbiu às forças Trumpianas e amoleceu.

Com isso, os mercados registraram um dos melhores meses de janeiro de todos os tempos. A boa notícia, entretanto, é que tais spreads continuam a fechar!

Ontem, o índice S&P 500 superou sua média móvel de 200 dias!

Vida longa ao Bull Market!

![[Conteúdos gratuitos] Assista ao Giro do Mercado e outros programas exclusivos em nosso Youtube](https://www.moneytimes.com.br/uploads/2024/01/banner-html-28.png)