Marcel Pechman: derivativos de Bitcoin — diferenças dos mercados tradicionais

O mercado de criptoativos copiou muita coisa do tradicional, onde são negociados contratos futuros e demais produtos ligados à ações de empresas, moedas, petróleo e afins.

Apesar da primeira corretora, ou exchange, de criptoativos ter surgido em julho de 2010, a vida dos derivativos iniciou-se em setembro de 2011 com a extinta Bitcoinica, criada por Zhou Tong, um jovem de 17 anos.

Talvez você já tenha algum conhecimento em contratos futuros do mercado tradicional. Se esse for o caso, posso garantir que ao menos um terço dos produtos de criptos possuem regras diferentes do que você já aprendeu.

Se você ainda não tem certeza sobre o funcionamento dos mercados Bitmex ou da bolsa de derivativos Bakkt, fique tranquilo, pois veio ao lugar certo.

Meu nome é Marcel Pechman. Atuei por 18 anos nos bancos UBS, Deutsche e Safra. Desde maio de 2017, realizo arbitragem e trading de criptoativos e sou cofundador do site de análise de criptos, RadarBTC, além de colunista em alguns portais estrangeiros e locais.

Que tal aprender sobre como funcionam esses produtos em vez de continuar acreditando no que o povo escreve por aí, em grupos de Telegram e Facebook?

Se animou? Vem comigo!

Mercado futuro nos investimentos tradicionais

Quem nunca ouviu falar no contrato futuro de Ibovespa ou de dólar? Eles são negociados por meio das corretoras ligadas à B3: XP, Modalmais, Itaú, ou qualquer outra de sua preferência.

Se você já conhece esse produto, tudo bem, pode pular para o próximo tópico. Caso contrário, continue a leitura que vou te explicar de forma bem didática.

Para você que é iniciante em derivativos, a diferença básica é que, no mercado futuro, você está fazendo uma aposta sobre o preço em uma determinada data, mais adiante. Todo negócio precisa, obrigatoriamente, de um único comprador e um único vendedor. Anote isso. É superimportante.

A vantagem é que nenhum dos dois precisa colocar muito dinheiro logo de cara, já que a corretora vai exigir apenas a margem da operação, que nada mais é do que uma garantia financeira.

Se o Ibovespa subir, quem apostou na queda precisará depositar mais margem para cobrir suas despesas. O mesmo vale no caso da queda, para os que apostam na alta. O processo se repete a cada dia útil, até a data de vencimento do contrato, quando ocorre a última liquidação financeira.

As principais vantagens desse instrumento são a possibilidade de alavancar sua posição, isto é, depositar uma garantia e operar um montante até 200 vezes maior do que o valor depositado, e de permitir apostas na queda, por meio das operações vendidas.

A desvantagem é que, ao final do contrato, o ganhador recebe apenas a diferença financeira em reais, e não os dólares no bolso (no caso de um contrato de dólar futuro) ou cerca de 70 ações que compõem o Ibovespa, no caso do contrato do índice.

Deu para entender a lógica da coisa? Esse é exatamente o mecanismo básico do funcionamento dos futuros nos mercados tradicionais. Agora, vamos analisar a diferença nas exchanges que negociam criptoativos.

Futuro perpétuo, a grande sacada de Arthur Hayes

Arthur Hayes, ex-operador de derivativos do Deutsche Bank e do Citi, fundou a Bitmex em 2014, uma exchange de derivativos de bitcoin. Sua grande sacada? O contrato de futuro perpétuo.

Diferente do formato tradicional, onde há uma data determinada para o vencimento da operação entre o comprador (que apostava na alta) e o vendedor (que apostava na baixa), nesse modelo, o contrato segue indefinidamente.

O segredo? Um ajuste realizado a cada oito horas, em que uma taxa, que varia conforme a demanda por alavancagem de compradores e vendedores, é cobrada.

Se a maior parte do mercado está utilizando a margem para apostar na alta, os compradores pagam uma taxa aos vendedores. O inverso ocorre quando a demanda pela utilização de margem é maior entre os vendedores, que apostam na queda.

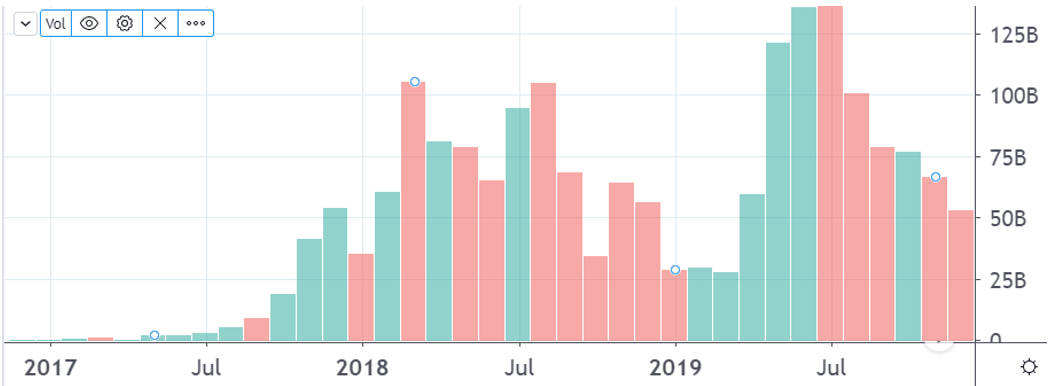

O sucesso do produto foi tão grande que seu volume negociado superou as maiores exchanges de criptoativos.

Aliás, o volume atual chega a ser dez vezes maior que a soma das oito maiores exchanges reguladas: Coinbase, Kraken, BitFlyer, Bitstamp, Poloniex, Gemini, itBit, Bittrex.

É verdade. O projeto demorou alguns anos para ganhar tração. Porém, em maio de 2017, o volume do contrato perpétuo de bitcoin da Bitmex superava os US$ 1,5 bilhão mensais.

Pela primeira vez na História, foi possível fazer uma aposta na queda do preço do bitcoin.

Antes, era necessário recorrer ao aluguel de BTCs na Bitfinex ou na Poloniex e, de qualquer forma, a alavancagem máxima (na prática) era de duas vezes. Além disso, havia uma grande oscilação na taxa cobrada pelo empréstimo, que chegou, inclusive, a ultrapassar os 50% ao ano.

A desvantagem do produto é que não havia entrada ou saída de dólares da Bitmex. Os depósitos de margem precisam ser feitos em bitcoins, seja para apostas na alta ou na queda.

Os chamarizes foram a ausência total de verificação de identidade (processo conhecido pela sigla, em inglês, KYC), alavancagem de até cem vezes, taxas muito menores quando comparadas às exchanges tradicionais, além de incentivos a formadores de mercado e arbitradores.

Futuros CME e CBOE, as Bolsas de Chicago

Percebendo o sucesso da Bitmex, as tradicionais Bolsas dos mercados futuros tradicionais em Chicago correram para listar seus contratos de bitcoin.

Hoje, sabemos que parte desse movimento foi incentivado pelo próprio governo, conforme relatado, em outubro de 2019, por Christopher Giancarlo, ex-presidente da Comissão das Transações de Commodities e Futuros (CFTC, na sigla em inglês). O objetivo? Criar mecanismos regulados para conter a alta especulativa das criptos.

O início de negociação dos contratos futuros da CME e da CBOE, em dezembro de 2017, foi um mês antes do pico de valor de mercado total das criptos, em 7 de janeiro de 2018, de US$ 835 bilhões. No primeiro mês, a CME negociava cerca de 6,2 mil BTCs diários, algo na faixa dos US$ 100 milhões de dólares.

O objetivo deste texto não é avaliar a relação entre o início da negociação nas Bolsas de Chicago e a queda no valor de mercado dos criptoativos, mas evidenciar que os derivativos de criptomoedas forneceram instrumentos para quem deseja apostar na queda.

Mas ainda existem outras vantagens em seu uso. Por exemplo, a possibilidade de um minerador de criptoativos travar o preço de venda de sua produção (novos bitcoins minerados), eliminando o risco da volatilidade.

Aos que afirmam que os contratos futuros são “vilões”, que facilitam a manipulação de mercado, ou que aumentam o número de BTCs em circulação (o que definitivamente não é verdade), tenham em mente que também estimulam quem deseja apostar na alta.

Futuros da Bakkt, a solução ideal?

O maior problema dos contratos futuros com liquidação financeira é justamente o comprador não receber os bitcoins de verdade ao final do contrato, apenas o ganho financeiro.

Pensando nisso, a Intercontinental Exchange (ICE, na sigle em inglês), dona da Bolsa de Nova York, corretora de valores supertradicional nos EUA, resolveu lançar a Bakkt, em parceria com gigantes como Microsoft, Starbucks e Boston Consulting Group.

Vou te poupar do lenga-lenga que foi conseguir as devidas autorizações e licenças necessárias, mas, em 23 de setembro de 2019, finalmente iniciou-se a negociação do contrato futuro de bitcoin na Bakkt.

O volume foi bem decepcionante no início, mas, em 2020, o produto tem conseguido manter um giro diário acima dos US$ 25 milhões. O maior entrave para o crescimento foi a burocracia dos mercados tradicionais.

Ao contrário da Bitmex e demais exchanges de bitcoin, a Bakkt é uma Bolsa de Valores, assim como a B3. Ou seja, os clientes precisam atuar através de corretoras intermediadoras, e, no início, havia apenas três aprovadas.

Além disso, o processo de cadastro dos clientes de forma a se habilitar para negociação nessas corretoras é longo e demorado.

Para piorar a situação, embora o comprador receba os bitcoins de verdade no vencimento do contrato, eles não são aceitos como margem inicial da operação.

Sim, perceba o absurdo: a corretora vai exigir, como depósito de margem, dólares, títulos do tesouro norte-americano ou o equivalente para que o cliente possa realizar operações de compra e venda do contrato futuro de bitcoin na Bakkt.

Enfim, ao menos agora, existe uma plataforma regulada onde investidores podem especular no preço futuro do bitcoin e receber os bitcoins, efetivamente, na data de liquidação. Não é o ideal, é óbvio, mas foi a solução ótima, respeitando as atuais regras de mercado.

Uma outra opção seria confiar numa exchange como a Coinbase ou a Gemini, mas a maioria dos fundos de investimento não permitem o acesso por essas vias.

Por isso, o sucesso da Bakkt é fundamental para a adoção dos criptoativos nos fundos de investimento tradicionais. Se houvesse um ETF de bitcoin (fundo de investimento listado em bolsas), a história seria diferente, mas, até o momento não há previsão, para a aprovação de um instrumento desse tipo.

Conclusão

Se o sucesso do bitcoin depende da regulação? De forma alguma.

No exemplo que mencionei, os futuros da CME e da CBOE serviram justamente para possibilitar apostas na queda dos preços. A iniciativa foi, inclusive, incentivada pelo próprio governo norte-americano.

Se os investidores profissionais vão conseguir investir apenas quando tivermos um ETF? Novamente, a resposta é não.

Há alguns anos, já existe o GBTC, um fundo de investimento regulado e listado em Bolsa de Valores. Em novembro de 2019, a Galaxy Digital de Michael Novogratz (ex-Fortress Investment) lançou outro fundo, desta vez voltado exclusivamente para investidores institucionais (profissionais), negociando contratos futuros de bitcoin na Bakkt, por meio da tradicional corretora Fidelity.

Não caia nesse papo furado de magos do YouTube ou de pseudoanalistas, que não possuem uns bons anos de experiência de trade em mercados tradicionais. As diferentes nuances entre os instrumentos de derivativos de criptoativos são importantes e a regulação muda constantemente.

A tendência é a integração cada vez maior com os mercados tradicionais, porém isso ainda levará alguns anos.

Mudanças regulatórias vão permitir acesso direto a novas classes de investidores e, quem sabe, permitir a utilização de criptativos como garantia em operações estruturadas, ao exemplo do que ocorre nos demais ativos: ações, ouro, etc.

Embora os derivativos de bitcoin tenham avançado muito nos últimos dois anos, ainda há um espaço enorme para que novos produtos sejam lançados e, mais importante, ganhem liquidez (volume de negociação).

Um bom exemplo são as opções de bitcoin, instrumento diferente do contrato futuro no qual o comprador paga por um direito de compra (ou venda, dependendo do contrato) numa data pré-determinada. Tanto a CME quanto a Bakkt iniciaram esses mercados há menos de um mês.

Ou seja, é um círculo vicioso, pois, quanto mais produtos diferentes disponíveis, mais diversos são os tipos de clientes envolvidos na negociação que, por sua vez, trazem um aumento de volume e estimulam a entrada de novos participantes. Por esse motivo, sugiro acompanhar de perto o desenvolvimento do mercado de derivativos nos criptoativos.

Gostou do texto? Não deixe de compartilhar e leia sempre as análises do RadarBTC.

Marcel Pechman atuou como trader por 18 anos nos bancos UBS, Deutsche e Safra. Desde maio de 2017 faz arbitragem e trading de criptos, além de ser cofundador do site de análise de criptos RadarBTC. Foi palestrante do Bitcoin Summit Florianópolis 2019.

![[Conteúdos gratuitos] Assista ao Giro do Mercado e outros programas exclusivos em nosso Youtube](https://www.moneytimes.com.br/uploads/2024/01/banner-html-28.png)