Magos do mercado de títulos buscam lucrar com retorno negativo

É o equivalente da alquimia no mercado de títulos de dívida: converter taxas de juros negativas em bonança de rendimentos com a mágica dos derivativos.

Com a pilha de US$ 15 trilhões em dívidas com rendimento abaixo de zero, bancos de investimento têm buscado soluções exóticas para investidores que desejam apostar em todos os tipos de ativos, desde taxas cada vez menores até no ciclo de crédito em expansão.

Alimentadas por swaps e opções, essas estruturas ousadas buscam saciar a sede de retornos, cuja tendência é de contínuo crescimento diante das esperadas medidas de estímulo do Banco Central Europeu esta semana, o que poderia encolher ainda mais os rendimentos na zona do euro.

“A demanda e o interesse estão aumentando, porque claramente não há alternativa”, disse Kokou Agbo-Bloua, chefe global de estratégia e soluções de fluxo do Société Générale, que desenvolve negociações e hedges para investidores que buscam retorno rápido e gestores de recursos.

É um setor em expansão: investidores tinham um total de 273 bilhões de euros (US$ 302 bilhões) em produtos estruturados na Áustria, Bélgica, Alemanha e Suíça – alguns dos maiores mercados da Europa – no fim de junho, segundo uma associação. O volume representa um aumento de 9% em relação ao ano anterior.

Abaixo estão alguns produtos que oferecem cupons robustos no momento.

Downside Up

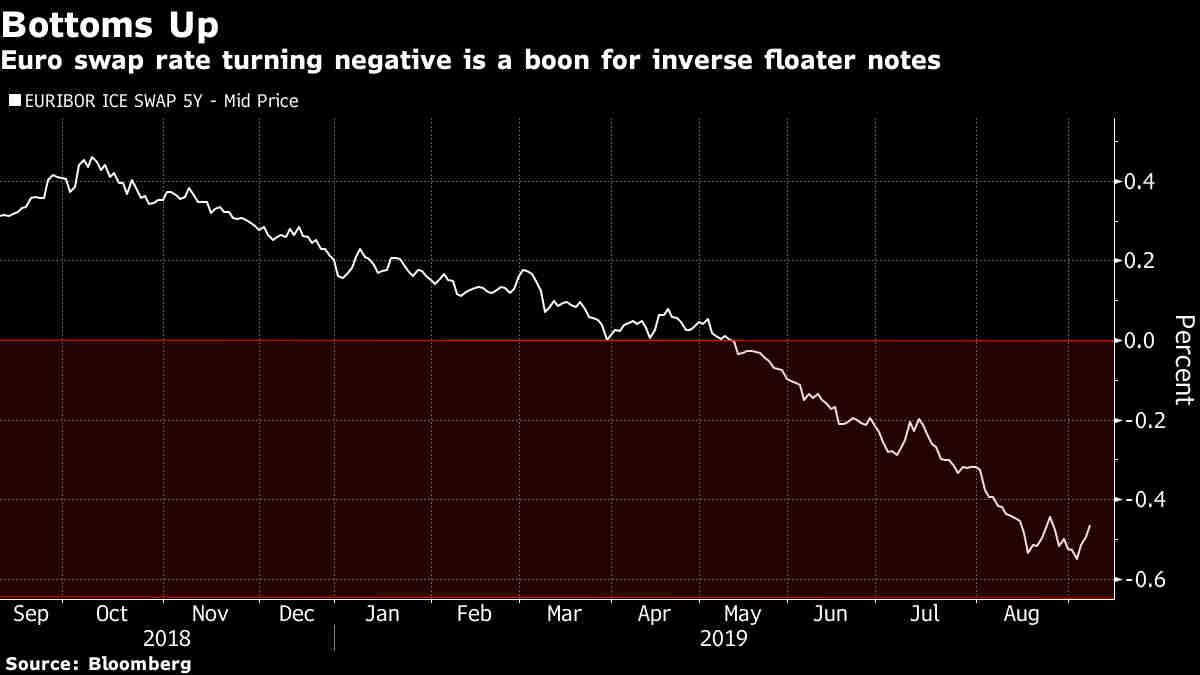

Gostaria de lucrar com a repressão financeira em uma região em que alguns bancos podem cobrar dos clientes ricos por depósitos? Considere os chamados “inverse floaters”, que oferecem cupons que sobem à medida que as taxas se afundam ainda mais em território negativo. Uma estratégia semelhante aos fundos negociados em bolsa de alta octanagem que ganham quando os mercados caem.

Um “inverse floater” típico de 10 anos resgatável pode pagar um cupom equivalente a 0,5% ou 1% menos a taxa de swap de cinco anos com um multiplicador, de acordo com Agbo-Bloua, que trabalha em Londres.

“Para qualquer seguradora ou fundo de pensão, isso seria consistente com seu mandato e proporcionaria uma diversificação das posições atuais, que não estão rendendo muito”, afirmou o diretor-gerente do Société Générale.

Sentimento negativo

Se você perdeu dinheiro com as taxas negativas nos mercados monetários da zona do euro, existe uma negociação estruturada para ajudar. O banco alemão Landesbank Hessen-Thueringen vendeu 30 milhões de euros em títulos resgatáveis em julho, que pagam um cupom fixo de 1,889%. A virada: tudo depende do swap de taxa de juros de dois anos em euros se manter negativo até 2021.

Pense nisso como uma aposta de baixa na estagnação da zona do euro.

Títulos junk

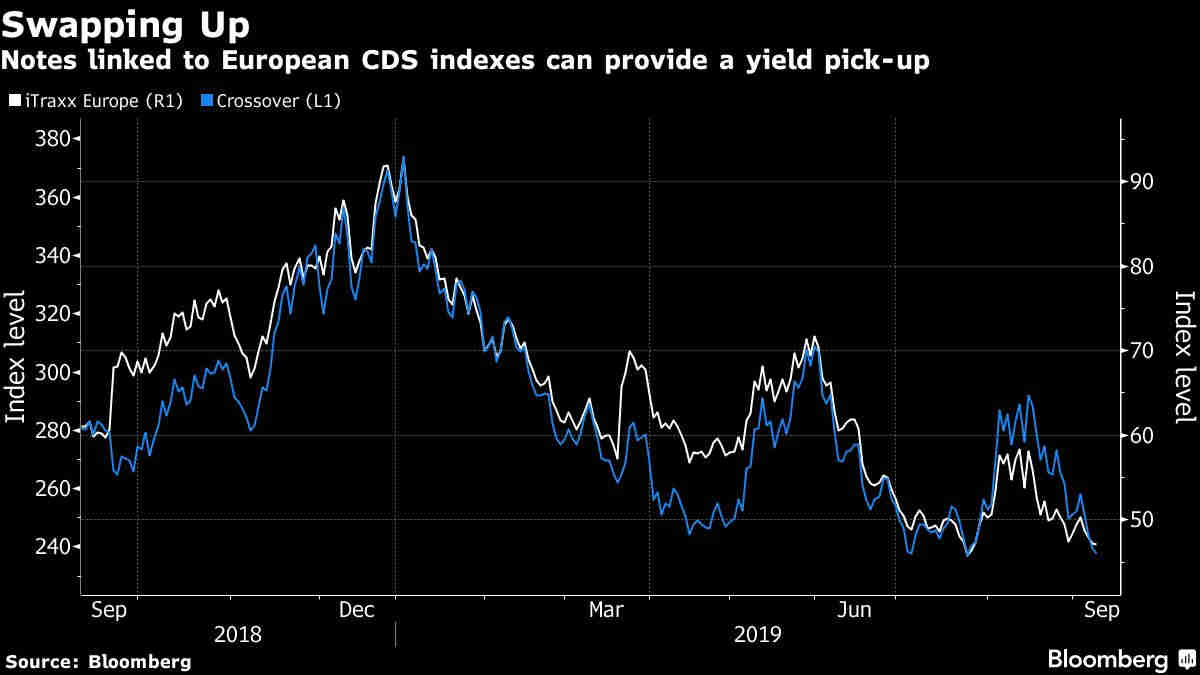

Bancos venderam grandes volumes de títulos estruturados atrelados a índices de swaps de de crédito sobre títulos com classificação junk. Dessa forma, os investidores podem obter cupons mais altos em relação aos títulos com garantia em dinheiro, graças ao prêmio pago pelos que estão do lado oposto da negociação: os compradores dos CDS.

A estratégia parece particularmente atraente agora, devido ao risco de liquidez em obrigações de um único emissor e o crescente estoque de rendimentos negativos na classe de ativos. A quantidade de títulos corporativos de alto risco em euros negociados com rendimentos abaixo de zero é de cerca de 6,9 bilhões de euros, segundo dados da Bloomberg.

![[Conteúdos gratuitos] Assista ao Giro do Mercado e outros programas exclusivos em nosso Youtube](https://www.moneytimes.com.br/uploads/2024/01/banner-html-28.png)