Luis Stuhlberger, o imbatível gestor do Fundo Verde, perdeu o toque de Midas?

Por Thiago Salomão*

Num fim de semana em que todos os financistas vestiram o jaleco de “especialistas em Silicon Valley Bank”, minha CompoundLetter não poderia ser de outro tema. Até que uma notícia publicada na noite de domingo no Brazil Journal mudou completamente meu foco (felizmente), e reduziu minhas horas de sono (infelizmente).

A notícia é sobre a (ainda não confirmada) venda de cerca de 30% da Verde Asset, de Luis Stuhlberger, para a Lumina Capital Management, gestora de crédito e special situations de Daniel Goldberg, uma das maiores referências do assunto no Brasil. O Credit Suisse, sócio da Verde, venderá uma parte do que tem para a Lumina, apurou o Brazil Journal.

Esse acordo (se confirmado) pode ser de extrema importância para quem acompanha o dia-a-dia dos fundos no Brasil, pois ele vem justamente num momento em que muitos profissionais desta indústria (alocadores, analistas de fundos, gestores de FOFs) têm dúvidas sobre se a Verde continuaria assistindo de forma passiva à onda de resgates que tem tomado nos últimos meses. A notícia mostra uma clara (e surpreendente, vale dizer) resposta de Stuhlberger.

Para deixar todos os leitores no mesmo nível, vamos primeiro apresentar quem é Luis Stuhlberger, o que é o fundo Verde e o que tem acontecido com ele nos últimos anos, para depois explicar melhor o racional por trás deste negócio.

Stuhlberger, Verde Asset e Fundo Verde: quem são

Luis Stuhlberger é o gestor do Fundo Verde, um dos melhores e mais longevos “hedge funds” brasileiros. Desde seu nascimento, em 1997, o Fundo Verde acumula rentabilidade de 21.932%, contra 2.681% do CDI.

Nestes 26 anos completos de cota, o Verde fechou no negativo em apenas 2 anos (-6,4% em 2008 e -1,1% em 2021). Nos outros 24 anos positivos, ele perdeu do CDI em 2 anos: 2014 e 2017. No restante, só retorno positivo e acima do CDI.

Você pode até ter outros fundos preferidos, mas é indiscutível que Stuhlberger é o gestor há mais tempo entre os melhores do Brasil. Além disso, ele foi o precursor do que hoje chama-se de “multimercado” – antes do Verde, o mercado era basicamente dividido entre renda fixa e ações. O sucesso do Verde abriu um novo mundo para alocadores, investidores, profissionais etc.

O mercado como um todo deve muito ao Stuhlberger, foi ele quem fez as coisas acontecerem quando “isso tudo era mato”.

Uma outra proeza que nem todos sabem: em 2014, a Verde devolveu quase R$ 5 bilhões aos seus cotistas, por considerar que estava “grande demais para o mercado” naquele momento. Atitude extremamente louvável, pois dessa forma ela abriu mão de um ganho milionário garantido que entraria via taxa de administração.

Performance mediana por um, dois… cinco anos?

Mas já diz a grande máxima do mundo dos investimentos: rentabilidade passada não é garantia de retorno futuro. Até nossos heróis precisam ser questionados quando precisamos de respostas.

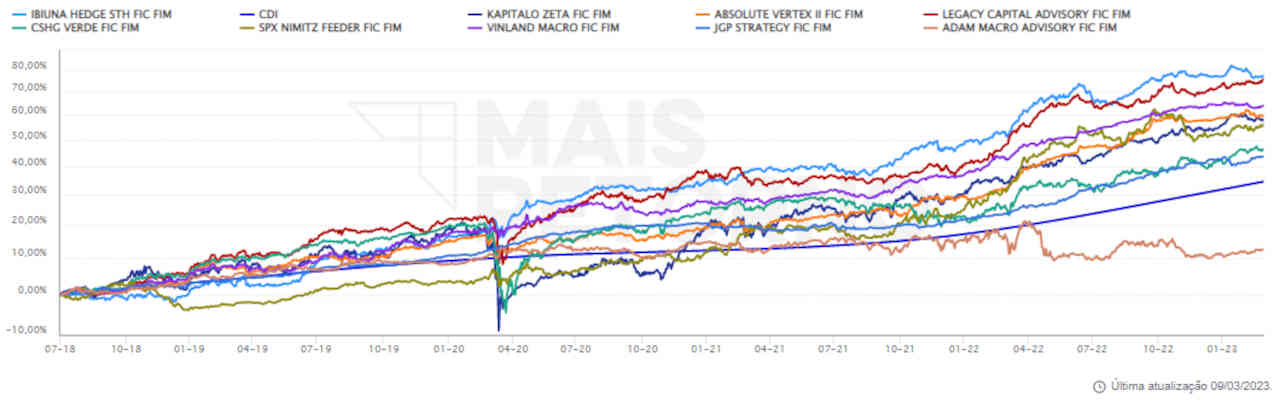

Apesar de bater consistentemente o mercado desde 1997, o fundo Verde tem tido uma performance aquém do esperado: além de ter ficado apenas um pouco acima do CDI nos últimos anos, ele tem ficado pra trás de outros multimercados de importantes casas independentes do Brasil. Veja abaixo um levantamento com 9 fundos com características semelhantes ao Verde (dados de julho/2018 até março/2023).

Performance de jul/2018 até fev/23 de 9 fundos multimercados e do CDI (fonte: Mais Retorno).

A performance aquém não se restringe apenas ao carro chefe da casa: a estratégia de previdência VERDE AM ICATU PREV FIC FIM ficou praticamente no zero a zero no biênio 2021-2022, contra +17% do CDI. Já o VERDE LONG BIAS não só caiu forte no mesmo biênio (-18% em 2021 e -16% em 2022) como ainda viu a saída de Pedro Salles, gestor da estratégia de ações e um dos principais sócios da Verde, no final de 2022. Para o seu lugar, a Verde contratou Elmer Ferraz, que estava na Itaú Asset desde 2015.

Resgates e perda do pódio

O desempenho abaixo dos seus pares trouxe impactos na captação. A Verde Asset sofreu R$ 18,4 bilhões em resgates em 2022, segundo dados da Quantum. É R$ 1,5 bilhão de saídas por mês. Com isso, o AuM (sigla em inglês para ativos sob gestão) da Verde, que era de R$ 50 bilhões na metade de 2021, atualmente está em R$ 26,9 bilhões, segundo a Quantum.

É verdade que toda a indústria de multimercados sofreu bastante em 2022: foram R$ 87 bi de resgates líquidos ao longo do ano, segundo a Anbima, reflexo da volta da Selic para dois dígitos. Mas o CDI mais gordo não explica toda a história, já que vários fundos multimercados reportaram resgates bem menores ou tiveram até captação líquida positiva em 2022.

Prova disso é que hoje a Verde foi ultrapassada em AuM por outras assets. É o caso da Ibiuna, que em junho de 2021 tinha R$ 21 bilhões sob gestão e atualmente tem R$ 37 bilhões. Outras casas com expertise em multimercados que passaram a Verde em AuM foram Legacy (R$ 29,2 bi), Kapitalo (R$ 28,9 bi) e Absolute (R$ 28,5 bi), gestora fundada pelo Fabiano Rios, que esteve conosco no último episódio do Market Makers e falou um pouco sobre o novo cenário da indústria de multimercados.

Por que a Verde encolheu e outras gestoras não?

Diante do exposto acima, foi muito comum o assunto “o futuro da Verde” entrar nas pautas de conversa que tive com alocadores, gestores de FOFs e analistas de fundos. Quando perguntei a vários deles por que estavam diminuindo participação na Verde, a resposta…

…Clique aqui para ler o texto completo.

*Thiago Salomão é cofundador do Market Makers.

![[Conteúdos gratuitos] Assista ao Giro do Mercado e outros programas exclusivos em nosso Youtube](https://www.moneytimes.com.br/uploads/2024/01/banner-html-28.png)