João Marco Braga da Cunha: cenário pós-pandemia, bitcoin e altcoins

“Nada é tão doloroso para a mente humana quanto uma grande e repentina mudança”, disse o capitão Robert Walton, personagem da obra inaugural da ficção científica, “Frankenstein”. Apesar ter sido escrita há mais de 200 anos, essa frase reflete, com exatidão, o sentimento coletivo dos dias de hoje.

Da noite para o dia, fomos arrebatados por uma ruptura sem par. Estamos navegando por mares desconhecidos e, portanto, é extremamente difícil entender a fundo o que se passa e preparar-se para o que está por vir.

Os mais diversos aspectos da vida humana são impactados por essa condição. Em particular, a construção de portfólios ficou ainda mais desafiadora que de costume.

Todos os países desenvolvidos estão com taxas de juros próximas ou abaixo de zero. Alongar prazos também não ajuda muito. Por exemplo, a taxa de dez anos nos EUA está no menor nível de toda a série histórica.

Mesmo no Brasil, a continuidade do ciclo de cortes do Copom deve levar os juros reais à quase nulidade. Os “spreads” de risco de crédito estão nas alturas, porém refletem um aumento substancial nas probabilidades de “defaults”.

Na renda variável também não está mais fácil. Há incertezas sobre a duração desse ciclo do coronavírus e a possibilidade de ciclos futuros, sobre a velocidade da recuperação da atividade econômica, sobre possíveis efeitos colaterais das políticas fiscal e monetária adotadas durante a pandemia, dentre outras.

No Brasil, sobrepõe-se a isso tudo uma camada de desconfiança em relação aos rumos da política.

Conciliar um nível de risco tolerável com um retorno atraente não está nada fácil, principalmente quando boa parte dos clientes estão acostumados a retornos de dois dígitos sem risco e acabaram de sofrer um revés forte logo após um breve período de bull market na Bolsa local.

Nesse cenário, é necessária a busca de soluções fora do que costumava ser a zona de conforto.

O bitcoin ganhou bastante destaque por algumas razões. Em primeiro lugar, pela sua rápida recuperação após o momento mais agudo da crise, com uma valorização de quase 100% em menos de dois meses após a queda.

Outra razão é a teoria de que o bitcoin seria uma reserva de valor, como uma versão digital do ouro, e que, portanto, teria um papel defensivo nas carteiras.

Essa tese foi potencializada por temores de que a enorme emissão de moeda como resposta à crise venha a deflagrar um quadro inflacionário nos EUA, o que aumenta a busca por reservas de valor.

De fato, há pesos pesados do mercado endossando essa tese. Ademais, são fartamente documentados os benefícios que uma pequena alocação em bitcoin pode trazer a um portfólio.

Porém, há boas razões para um olhar mais abrangente sobre a classe dos criptoativos.

Além do bitcoin, existem diversas outras alternativas, genericamente chamadas de “altcoins”. Cada uma delas é atrelada a um projeto que se propõe a resolver um problema relevante e que, caso seja exitoso, levará a uma valorização de muitas vezes em relação ao preço atual.

Uma lógica de investimentos análoga à dos fundos de venture capital indicaria uma aposta pulverizada, com a expectativa que a parcela de projetos bem-sucedidos garanta a rentabilidade da estratégia como um todo.

Porém, essa não é a única justificativa para não concentrar no bitcoin os investimentos em criptoativos.

Na literatura de finanças — mais especificamente, de ações — há décadas é conhecido o fenômeno chamado “size premium“. Trata-se de prêmio em termos de retorno esperado coletado pelos investidores que carregam papéis de empresas com menor “market cap”, geralmente mais arriscadas.

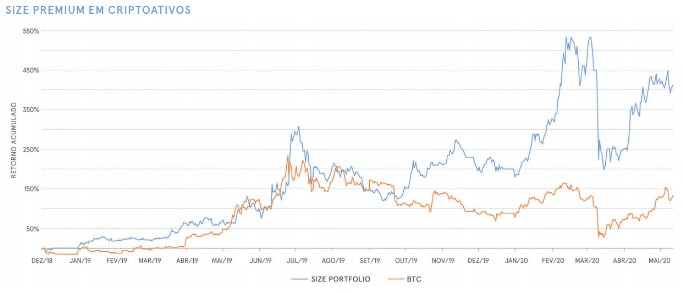

Algo muito parecido ocorre no mercado de criptoativos. Uma forma de mostrar esse efeito, é analisar a performance de uma carteira “long-short”, comprada nos ativos de menor “market cap” e vendida nos maiores, chamada de “size portfolio”.

O exemplo abaixo parte do universo dos quinze ativos que compõem o HDAI (Hashdex Digital Assets Index), com quatro ativos comprados e quatro vendidos (pesos iguais) e rebalanceamento semanal, juntamente com o bitcoin, para fins de comparação:

O “size portfolio” gera um retorno positivo no período analisado, mas também parece acompanhar alguns movimentos no bitcoin.

Isso ocorre porque os ativos com menor “market cap” costumam ter maior exposição ao fator de risco de mercado, conhecido como “beta”. Portanto, um financeiro equivalente vendido em ativos de alto “market cap” não consegue anular o “beta” da carteira.

Utilizando o HDAI como “benchmark” de mercado de criptoativos, o “beta” estimado para o “size portfolio” foi de quase 40%. A hipótese de que o “alpha”, parcela do retorno não relacionada à exposição ao fator de mercado, seja menor ou igual a zero é rejeitada ao nível de significância de 5%, o que constitui uma forte evidência de que há um “size premium” em criptoativos.

Outra manifestação do “size premium“ pode ser observada pela comparação do “alpha” de cada criptoativo com o respectivo “market cap” na data de início da análise, em dezembro de 2018. O gráfico abaixo traz essa perspectiva.

O “alpha” médio dos tercis aumenta à medida que o “market cap” diminui. Dentre os quatro ativos que apresentaram os maiores “alphas”, três estão entre o um terço com menor “market cap” inicial. Na outra ponta, o único “alpha” negativo registrado foi para o stellar lumens (XLM), o quarto maior ativo no começo da análise.

Da mesma forma que acontece no mercado acionário, os criptoativos de menor “market cap” tendem a ser mais voláteis. Porém, carregá-los não necessariamente acarreta em um risco maior, uma vez que o efeito diversificação pode mitigar esse problema.

De fato, no período da análise, o HDAI apresentou uma volatilidade praticamente igual à do bitcoin: 81% contra 79%. Ou seja, é possível coletar “size premium” sem incorrer em um risco substancialmente maior que o do bitcoin.

Em resumo, o panorama de investimentos acarretado pela pandemia de coronavírus exige uma nova abordagem na construção de portfólios.

Uma alocação do bitcoin pode ser muito positiva para as carteiras, sem dúvida. Porém, uma alocação mais diversificada na classe dos criptoativos tem o potencial de trazer retornos ainda maiores, sem necessariamente aumentar o risco.

A maioria dos investidores ainda tem um conhecimento limitado sobre os criptoativos, especialmente as altcoins. Isso não é motivo, porém, para achar que são monstros de ficção científica ou coisa que o valha. Preconceitos dessa natureza têm custado caro.

João Marco Braga da Cunha é Bacharel e Mestre em Economia, pela PUC-Rio e pela EPGE-FGV, respectivamente, e Mestre e Doutor em Engenharia Elétrica, também pela PUC-Rio. Há mais de uma década no mercado financeiro, já trabalhou nas áreas de quant trading, private equity, risco de mercado, pesquisa macroeconômica e gestão de portfólios, posição que atualmente ocupa na Hashdex.

![[Conteúdos gratuitos] Assista ao Giro do Mercado e outros programas exclusivos em nosso Youtube](https://www.moneytimes.com.br/uploads/2024/01/banner-html-28.png)