IPO ainda está nos planos da Robinhood, pivô na febre das “ações de meme”?

Robinhood, empresa responsável pelo grande aplicativo de corretagem, divulgou seu relatório financeiro do primeiro trimestre de 2021 na última quinta-feira (1º), ilustrando informações importantes sobre suas iniciativas comerciais e, também, do amplo mercado.

Em documento enviado à SEC, Robinhood dá detalhes

sobre seus feitos no setor cripto

A Robinhood teve um papel fundamental no mercado este ano, atuando como a plataforma principal para investidores do varejo, principalmente para os mais jovens, da Geração Z.

Na verdade, 2020 foi um ano agitado para a empresa, que atende usuários mais jovens por meio de, entre outras abordagens, suas ofertas com criptomoedas.

Ainda assim, a Robinhood não escapa das controvérsias, tendo enfrentado problemas técnicos durante dias agitados de mercado — acontecimentos que geraram a ira tanto de clientes como de reguladores.

Mais recentemente, a Autoridade Reguladora da Indústria Financeira (FINRA, na sigla em inglês) anunciou que iria multar a empresa em US$ 70 milhões por enganar seus clientes.

Elencamos três aspectos-chave do plano da Robinhood em abrir capital:

As práticas de PFOF

O recurso de pagamento por fluxo de ordens — ou “payment for order flow” (PFOF), a forma como corretoras, como a Robinhood, ganham dinheiro — tem sido um debate bem controverso em Wall Street.

A prática faz com que corretores direcionem o fluxo de ordens de clientes para empresas de negociação de alta frequência para, em seguida, internalizar e combinar as ordens.

O formulário S-1 da Robinhood, com suas declarações financeiras, mostrou que seu PFOF é composto por 81% das receitas do primeiro trimestre da empresa.

Isso pode ser problemático para a startup, considerando que Gary Gensler, o novo presidente da Comissão de Valores Mobiliários e de Câmbio dos EUA (SEC) irá revisar essas práticas.

A ascendência de Gensler gerou especulação de que a Robinhood pode ser banida pela reguladora, conforme noticiado por Alex Osipovich, do Wall Street Journal. Tal decisão seria significativa para a Robinhood, dada a função do PFOF em seu fluxo de receita.

Até a Robinhood admite que não são apenas os reguladores com quem deve se preocupar, destacando, no S-1, que a fúria da imprensa financeira também pode ser um fator de risco:

Se, em geral, nossos clientes não aprovarem mais as práticas de PFOF e Redução de Transações ou os formadores de mercado específicos, com quem fazemos negócio, podem ter uma opinião adversa de nosso modelo de negócio — devido à atenção negativa da mídia — e decidir limitar ou interromper o uso de nossa plataforma.

Um forte impacto na indústria cripto

Outro fator importante do documento foi o tamanho das operações com criptomoedas da Robinhood, que totalizam US$ 88 bilhões dos US$ 420 bilhões em receita transacional da empresa durante o primeiro trimestre de 2021.

O número mais impressionante em relação a cripto foi o fato de que mais de ⅓ de tais receitas de transação vieram de dogecoin (DOGE) — destacando o grau de especulação que está acontecendo, tanto no mercado cripto como no mercado tradicional.

Isso segundo o especialista de estrutura de mercado Dave Weisberger: “os números referentes a DOGE no primeiro trimestre da Robinhood dizem muito sobre o nível de especulação”, acrescentando:

A intensa especulação das meme coins conforme o ciclo de alta do bitcoin foi “interrompido” atraiu muita da possível demanda de investimentos, ao mesmo tempo que agentes alavancados do Bitcoin compunham a maioria do lado de compra.

“Desonestidade”: João Hazim, da Escola Cripto,

fala sobre bitcoin, Elon Musk e dogecoin

Adesão de uma estrutura exclusiva de IPO

Em conformidade com seu slogan de querer ser uma plataforma “das pessoas”, a Robinhood planeja destinar até 35% de suas participações para clientes por meio de seu chamado recurso “IPO Access” — ou acesso à oferta pública inicial. De acordo com o documento:

RHF, uma de nossas subsidiárias broker-dealers, é membro do grupo de vendas para essa oferta.

Esperamos que os subscritores reservem aproximadamente 20% a 35% das ações de nossa ação ordinária ‘classe A’ oferecida por essa proposta à RHF, que atua como um membro do grupo de vendas, para alocar [as ações] à venda para clientes da Robinhood por meio do recurso IPO Access em nossa plataforma.

Tal abordagem pode resultar em um primeiro dia bem volátil de negociação, segundo uma fonte do setor bancário de investimentos:

Agentes institucionais não podem apenas investir seu dinheiro enquanto pessoas comuns não vão sair vendendo quando quiserem.

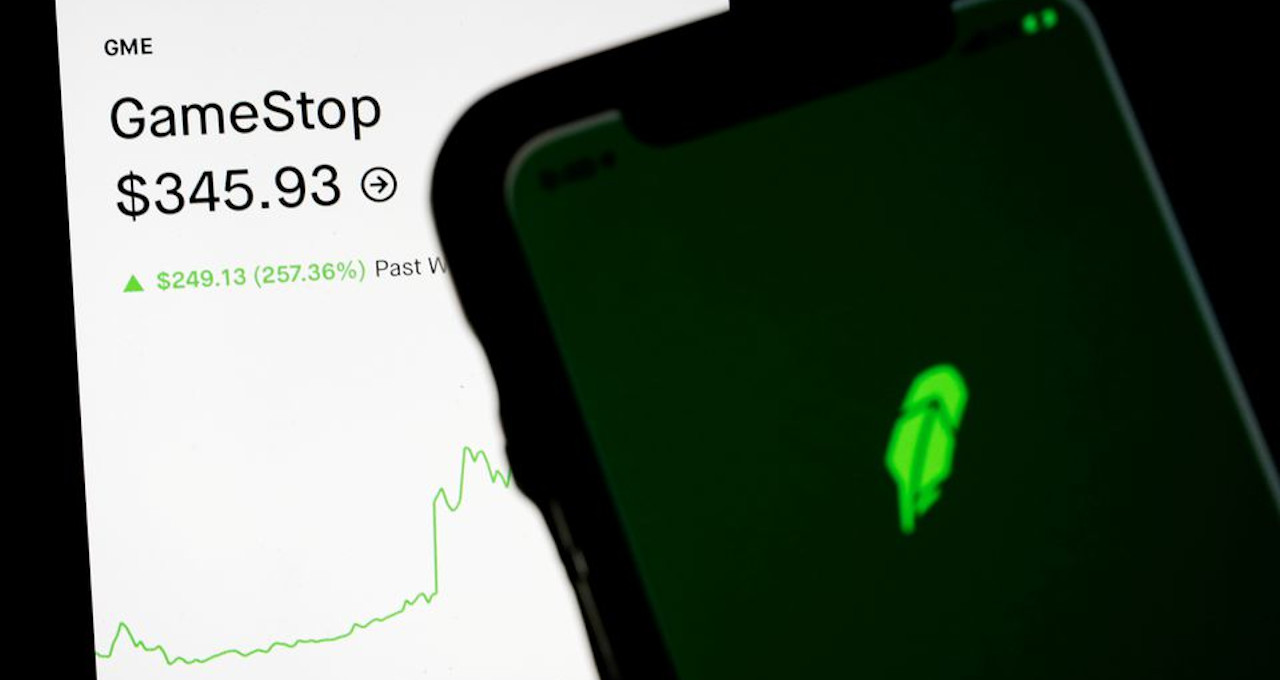

Considerando o que fizeram durante a crise da GME [GameStop] em janeiro e quantos investidores do varejo odeiam a Robinhood (é só abrir o subfórum do Reddit r/WallStreetBets), acho que é uma decisão bem arriscada.