Investimentos: Esqueça este ano; 2023 traz boas opções de fundos imobiliários, ações e renda fixa

Que 2022 foi um ano difícil, já sabemos. Mas quando olhamos em retrospectiva, fica ainda mais claro. No Brasil, o índice de smallcaps, que representa melhor a economia brasileira, apresentou um desempenho desastroso – uma queda de 16%. Se formos um pouco mais além e olharmos o desempenho do ETF TRIG11, que possui um portfólio de microcaps, a queda foi superior a 23%.

Nos EUA, os principais índices sofrem quedas importantes no ano. Até o momento, o S&P 500 cai 20%, o Dow Jones 8% e a Nasdaq 34%. Quando explodimos o S&P 500 e estudamos o desempenho setorial, a diferença de performance impressiona – apenas o setor de energia (linha verde) sobe com vigor em 2022.

Desempenho dos setores dentro do S&P 500 em 2022. Fonte: Koyfin

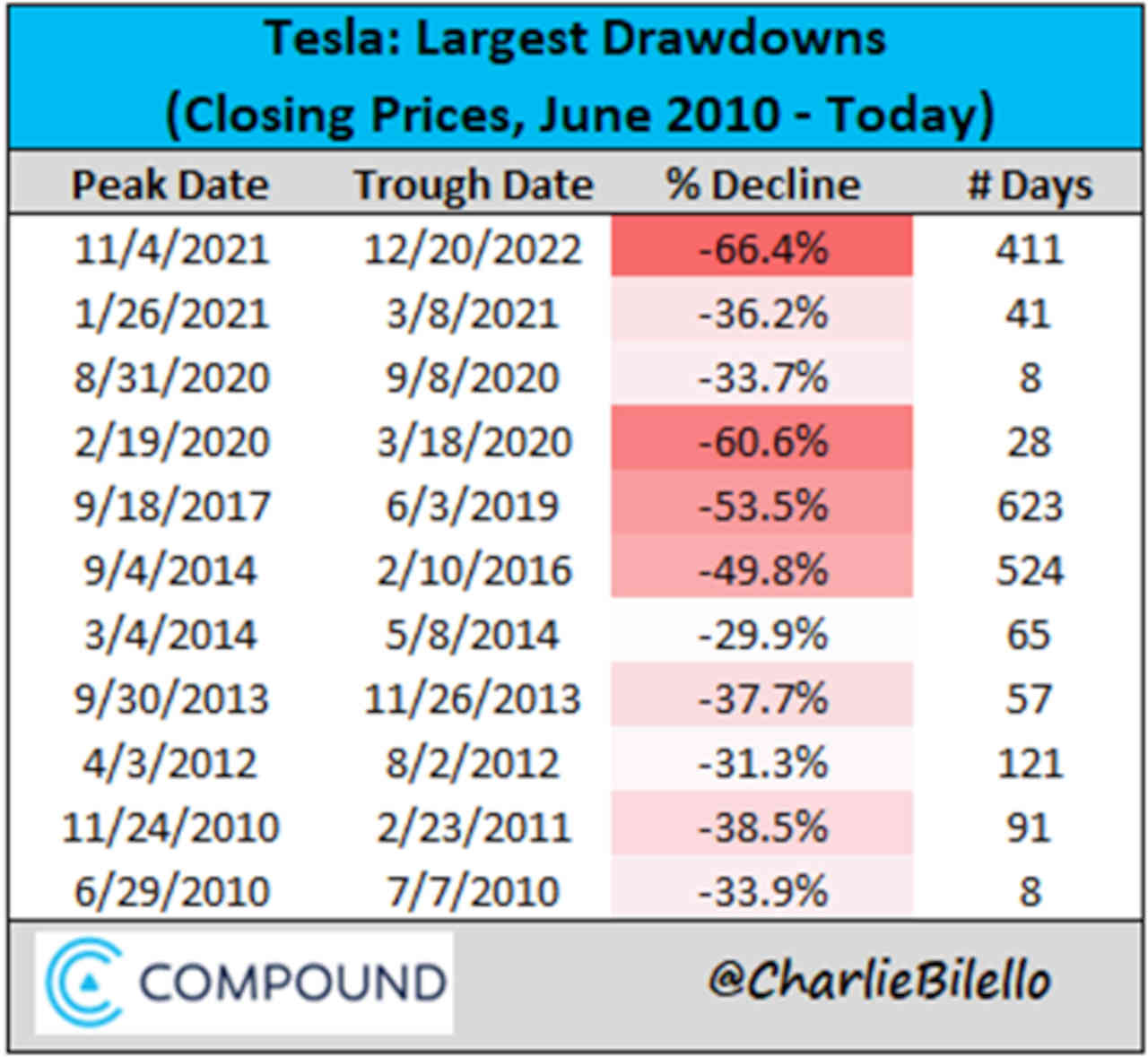

Até a Tesla, grande queridinha dos investidores, está sofrendo o seu maior drawdown (queda desde o último pico) da história, acumulando uma desvalorização superior a 66%, mesmo depois de apresentar bom nível de crescimento (estima-se que a companhia crescerá o seu faturamento em +54% neste ano).

Os maiores drawdowns da Tesla desde junho de 2010. Fonte: Charlie Bilello

“Ah, mas os exemplos são só de renda variável. Como foi o desempenho de um portfólio tradicional de investimentos?”

No gráfico abaixo produzido pelo Goldman Sachs, é ilustrado o desempenho do portfólio tradicional das famílias americanas, o famoso 60 x 40, em que 60% da carteira é alocada em ações e 40% em renda fixa. Como é possível perceber, esse é o sétimo pior ano já registrado para esse tipo de carteira desde 1900 e o segundo pior desde 1976.

Desempenho do portfólio tradicional das famílias americanas, o famoso 60 x 40. Fonte: Goldman Sachs

Dado o difícil cenário, imagino que o investidor esteja querendo revisitar o seu portfólio para o próximo ano. Pensando nisso, dediquei as próximas linhas para explicar brevemente sobre as principais classes de ativos que acredito que deveriam compor o seu portfólio para 2023.

Investimentos: Veja como montar uma carteira sólida para 2023

Embora existam diversos riscos no radar, é possível sim identificar uma porção de oportunidades para o investidor que deseja montar o seu portfólio de investimentos, a começar pela renda fixa.

Muito utilizado para a formação do colchão de liquidez ou para reserva de oportunidade, o Tesouro Selic passou a ser um excelente instrumento de rentabilização do patrimônio, tendo em vista que a Selic se encontra em 13,75% e, ao que tudo indica, temos poucas chances de ver uma queda brusca dela para o ano que vem.

Além do Tesouro Selic, é possível encontrar boas opções de investimento em CRIs, CRAs, Debêntures ou nas próprias NTNBs do Tesouro Direto, que remuneram o investidor com uma parcela prefixada mais inflação, o famoso IPCA+.

Passando para os fundos imobiliários, minha preferência tem sido pelos fundos de papel, que são aqueles que investem em títulos ligados ao setor imobiliário, como Certificados de Crédito Imobiliário (CRIs), Letras de Crédito Imobiliário (LCIs) e cotas de outros fundos de investimento imobiliário que investem nestes títulos.

Quando bem escolhidos, tais fundos possuem carteiras pulverizadas, com bons controles de risco e oferecem uma excelente oportunidade de renda mensal. No meu radar tem fundo pagando 15% ao ano líquido de imposto!

Outra classe de ativos que tem chamado minha atenção é a renda variável. Eu sei que depois da trombada de 2022, muitos investidores não querem mais saber de investir em ação. Contudo, especialmente para àqueles que possuem um horizonte de longo prazo, o pensamento deveria ser ao contrário.

Hoje é possível encontrar empresas de qualidade, ou seja, líderes de mercado, com excelentes avenidas de crescimento e histórico comprovado de alocação de capital negociando a um desconto de mais de 30% em relação a sua média histórica. Nada mau, não?

A classe internacional talvez seja a mais difícil de encontrar oportunidades no momento, embora elas existam. Dado todo o contexto de inflação e possível recessão nos Estados Unidos, grande parte das empresas tem sofrido correções importantes no ano, em especial as de tecnologia.

Por outro lado, empresas boas pagadoras de dividendos e que possuam modelos de negócios resilientes têm se destacado e podem ser uma boa oportunidade para a diversificação geográfica do seu capital.

Ficou interessado em preparar o seu portfólio para os diversos desafios que enfrentaremos no ano que vem? No Carteira Empiricus, série em que trabalho aqui na Empiricus, montamos um portfólio completo que contém essas e outras classes de ativos com essa finalidade. Se quiser saber mais sobre o produto, fica aqui o meu convite.

Graduado em Engenharia Mecânica pela UFRJ e com MBA de Finanças pela mesma instituição, Fernando Ferrer atua na Empiricus como analista de investimentos há 5 anos. Atualmente, é responsável pela série best-seller As Melhores Ações da Bolsa e faz parte da equipe que comanda o Carteira Empiricus, o portfólio multimercado que é o carro-chefe da casa. Colunista da newsletter Day One, Fernando passou a integrar o time de colunistas do Money Times com sua série quinzenal Entre Altas e Baixas.