Incertezas sobre a gestão da Petrobras (PETR4) disparam o volume de aluguel no mercado

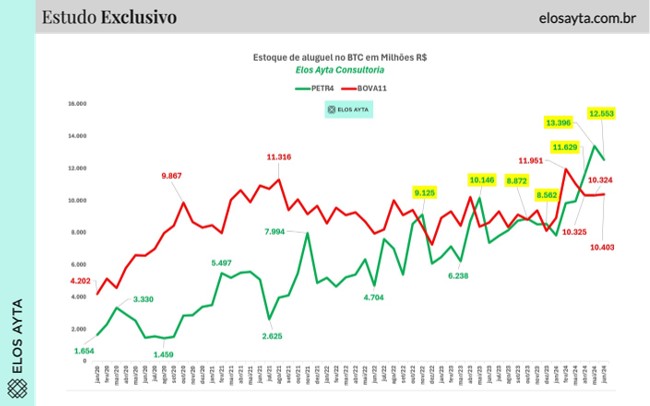

A recente análise do mercado de aluguel de ações da Companhia Brasileira de Liquidação e Custódia (CBLC), referente aos 54 meses desde janeiro de 2020, revela uma dinâmica interessante entre o ETF BOVA11 e as ações preferenciais da Petrobras (PETR4).

O BOVA11 dominou o cenário na maior parte do período, registrando os maiores volumes alugados em 47 meses, enquanto a PETR4 superou em apenas sete ocasiões.

No entanto, um fenômeno incomum ocorreu nos últimos três meses, onde o volume de aluguel da PETR4 ultrapassou o do BOVA11, refletindo as crescentes incertezas sobre a gestão da Petrobras.

A desconfiança do mercado começou a aumentar em 7 de março de 2024, quando foi anunciado que a Petrobras não distribuiria os dividendos extraordinários referentes ao exercício de 2024. Esta decisão resultou em uma perda significativa de R$ 55,23 bilhões para os acionistas da estatal.

A situação se agravou em 15 de maio de 2024, com a demissão do presidente da empresa, Jean Paul Prates, levando a uma queda adicional de R$ 35 bilhões no valor de mercado da Petrobras. Esses eventos consecutivos estimularam apostas contra o preço das ações da empresa, refletidas no aumento expressivo do volume de aluguel de PETR4.

- 10 ações para investir neste mês: veja a carteira recomendada da analista Larissa Quaresma, baixando este relatório gratuito.

Além disso, outro ponto de destaque foi a alta da taxa de aluguel das ações da PETR4, que em 22 de maio de 2024 atingiram 1,21% – um valor não registrado desde junho de 2023.

A elevação da taxa de aluguel iniciou-se em 14 de maio de 2024, logo após a demissão do presidente da Petrobras. Até o dia 13 de maio, a taxa de aluguel do papel se encontrava abaixo de 0,05%. Esta elevação foi diretamente influenciada pela demissão de Prates, demonstrando a desconfiança do mercado.

No mês de maio, as ações da PETR4 registraram uma queda de 3,63%, seguida por uma queda adicional de 8,05% até 14 de junho.

Esse desempenho negativo beneficiou os investidores que estavam shorteados, pois lucraram com a queda do valor das ações.

Outro ponto notável é que o primeiro mês em que a PETR4 superou o volume de aluguel do BOVA11 foi novembro de 2022, logo após as eleições presidenciais. Desde então, os volumes de aluguel desses dois ativos têm se mantido próximos, com a PETR4 assumindo a liderança nos últimos três meses.

Prós e contras do mercado de aluguel de ações

Prós

- Ganhos com queda de preços: permite aos investidores lucrar em mercados em baixa, como evidenciado pelo lucro dos investidores shorteados com a PETR4.

- Liquidez: aumenta a liquidez do mercado de ações, proporcionando oportunidades de negociação e preços mais justos.

- Hedge: possibilita estratégias de hedge para proteger portfólios contra volatilidade e perdas significativas.

- Renda adicional: proporciona renda extra para os detentores de ações que alugam seus papéis a outros investidores.

Contras

- Riscos elevados: envolve alto risco, especialmente para investidores que alugam ações sem uma estratégia sólida, podendo resultar em perdas significativas.

- Custos: o aluguel de ações pode envolver custos adicionais, como taxas de corretagem e juros sobre posições shorteadas.

- Volatilidade: a prática pode aumentar a volatilidade do mercado, amplificando movimentos de preços em curto prazo.

- Impacto negativo na imagem: para empresas como a Petrobras, um aumento no aluguel de ações pode sinalizar desconfiança do mercado, afetando negativamente sua imagem e valor de mercado.

A análise dos dados históricos e dos eventos recentes ilustra a complexidade e os desafios do mercado de aluguel de ações. Enquanto oferece oportunidades de ganhos em mercados adversos, também exige uma gestão cuidadosa dos riscos envolvidos.

![[Conteúdos gratuitos] Assista ao Giro do Mercado e outros programas exclusivos em nosso Youtube](https://www.moneytimes.com.br/uploads/2024/01/banner-html-28.png)