Helio Pio: ditados populares ajudam a entender o mundo da renda fixa e do crédito privado

Quando eu paro e penso nos ditados populares, ainda mais durante esse período de pandemia, constato que muitos deles se encaixam no dia a dia de uma asset focada no universo de renda fixa e crédito privado.

De forma bastante resumida, nós, da Devant, olhamos para os investimentos com dois grandes objetivos em mente: entregar a performance prometida e nunca negligenciar os parâmetros de risco estabelecidos pelos órgãos reguladores e pelo time de gestão em nossos mandatos.

Tudo isso visando sempre a palavra pactuada com os nossos cotistas, bem como o risco a que eles estarão expostos.

Os últimos dezoito meses foram bastante desafiadores, não só pela pandemia, a que todos estamos sujeitos e que impacta na economia, mas também devido à “crise técnica de crédito” que enfrentamos no final de 2019, e que teve por consequência a reprecificação de ativos.

Como “não adianta chorar sobre o leite derramado” o trabalho do nosso time de gestão foi buscar os melhores caminhos para amortizar os impactos causados pela marcação a mercado dos ativos (se você não está familiarizado com este termo, sugerimos que leia o artigo: David Camacho: marcação a mercado – uma dinâmica natural dos fundos de crédito privado).

Procuramos nos posicionar da melhor forma possível para performarmos, com atenção redobrada aos nossos controles de risco, à espera de um bom “vento em popa”.

Todas essas nossas preocupações parecem triviais, mas não são, ou melhor, não foram absorvidas pelo mercado como um todo. Muitos fundos da indústria de renda fixa e crédito se desenquadraram nos seus parâmetros de risco, estourando, principalmente, os limites de crédito estruturado e ficando com o caixa muito abaixo do usual.

Como “o que os olhos não veem o coração não sente”, muitos gestores, com a anuência da CVM, ofício-circular nº 6/2020/CVM/SIN, desenquadraram os seus fundos de forma passiva.

Dito de forma simples e direta: os fundos, na grande maioria, sofreram resgates das cotas e não venderam ativos nos percentuais necessários para manterem a parcela de crédito estruturado e nem o caixa dentro dos limites adequados.

Não vender a parcela de crédito estruturado para o mercado para manter o fundo enquadrado, tem apenas dois motivos: falta de liquidez ou evitar sofrer a marcação a mercado que, vendendo a uma taxa maior do que a marcada na carteira do fundo, traria um impacto negativo na cota do fundo.

Como “nem tudo que reluz é ouro” muitos investidores olharam para seus fundos e viram a cota cair pouco (ou nem cair) e logo pensaram: que trabalho maravilhoso! Mal sabiam que o risco que estavam correndo era muito maior do que aquele acordado no ato da aplicação inicial.

Nós, aqui na Devant, levamos muito a sério os compromissos assumidos com os nossos cotistas. “O que é combinado não sai caro” e isso é primordial para nosso time.

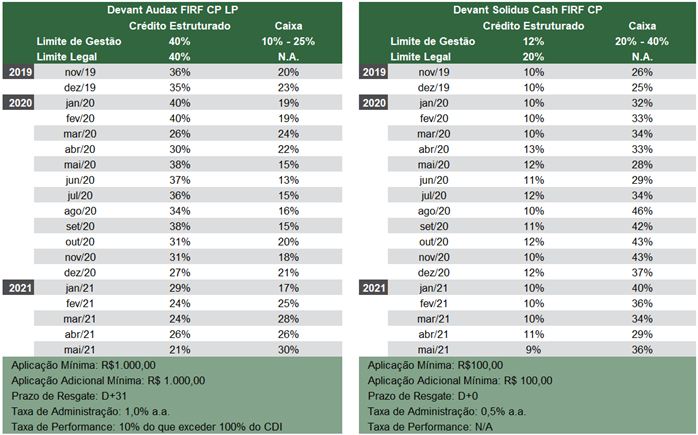

Como é possível constatar na tabela abaixo, os nossos dois principais e maiores fundos abertos, sempre estiveram 100% enquadrados nos limites legais. E isso, mesmo com a anuência dada pela CVM. Fomos além: procuramos nos manter 100% enquadrados em nossos limites internos, que são ainda mais rígidos do que os de mercado.

Atuamos vendendo 100% dos ativos classificados como crédito estruturado (uma parcela de cada um dos ativos) para mantermos todos os fundos da gestora rigorosamente enquadrados e, também para os fundos sofrerem a marcação correta a mercado nas carteiras.

Vendemos uma parcela de cada um dos CRIs com lastro pulverizado, nosso principal tipo de ativo na parcela de estruturado, no par (zero a zero) ou com ganho para os fundos.

Desta forma geramos caixa para honrar os resgates e pudemos ficar mais bem posicionados nas debêntures e letras financeiras que, por sua vez, apresentavam taxas praticadas bastante incoerentes. Taxas essas que, na nossa visão, seriam ajustadas a padrões mais condizentes no futuro.

Como “o seguro morreu de velho”, ao longo de março de 2020, fase mais aguda da pandemia para o mercado financeiro brasileiro, vendemos uma parcela até maior do que a necessária para nos mantermos enquadrados e com o caixa elevado no fundo Devant Audax FIRF CP LP.

Essa decisão se mostrou extremamente correta ao longo do ano. O time de gestão, liderado pelo sócio e diretor de gestão Bruno Eiras, manteve as carteiras mais concentradas em debêntures e letras financeiras de grandes corporações, com ratings elevados e 100% dos ativos de crédito estruturado marcados a mercado.

Quando o mercado começou a ter mais clareza da situação e dos impactos econômicos, as debentures e letras financeiras, começaram a ter um fechamento das taxas praticadas, o que gerou ganhos para os nossos fundos.

“Nada como um dia depois do outro” para o mercado e os investidores começarem a diferenciar a qualidade da gestão da Devant Asset, na qual performance é tão importante quanto os controles de risco.

Para o futuro, resta a dúvida: quando será o próximo estresse de mercado a vir impactar os ativos de renda fixa e crédito privado? Será com a falada terceira onda do Covid-19 ou algo que ainda nem se apresenta no radar?

Só posso, mais uma vez parodiando a boa sabedoria popular, aconselhar: “não deixe para amanhã aquilo que você pode fazer hoje”. Analise a sua carteira, redobre os cuidados na escolha do gestor e se mantenha bem informado sobre a realidade dinâmica e inédita que estamos vivendo. “Para bom entendedor, meia palavra basta!”

![[Conteúdos gratuitos] Assista ao Giro do Mercado e outros programas exclusivos em nosso Youtube](https://www.moneytimes.com.br/uploads/2024/01/banner-html-28.png)