‘Gripe WeWork’ contamina ações de software nos EUA

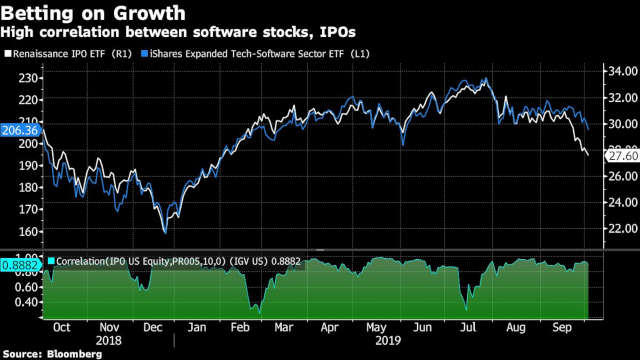

As ações de software, que formam a maior parte do mercado acionário dos EUA, estão cambaleando. E as recentes turbulências envolvendo um grupo de unicórnios tecnológicos que tentam abrir capital não ajudam.

Um fundo negociado em bolsa que rastreia empresas como Oracle, Intuit e Autodesk acumula queda superior a 10% desde o recorde visto em julho – mais do que o dobro da queda do S&P 500. O fundo encerrou a quarta-feira abaixo do preço médio nos últimos 200 dias pela primeira vez desde janeiro.

O grupo tem algo em comum com as empresas privadas que entraram na fila de IPOs este ano, como Uber (UBER), Endeavor, WeWork e Peloton: valuations altíssimos. Embora o alto preço de cada uma tenha um motivo diferente – os IPOs costumam gerar lucros enormes no longo prazo -, os investidores ultimamente têm demonstrado aversão em pagar muito pela expectativa de expansão.

“Indiscutivelmente, as ações de software são um caso de ‘gripe WeWork‘, pois os investidores repentinamente se tornam mais cautelosos com ações de valuations altos”, disse Conor Sen, gestor de portfólio da New River Investments. “E, embora os investidores adorassem essas ações quando tinham um ‘momentum’ forte, agora os gráficos parecem mais ameaçadores, talvez levando dinheiro especulativo em direção às saídas.”

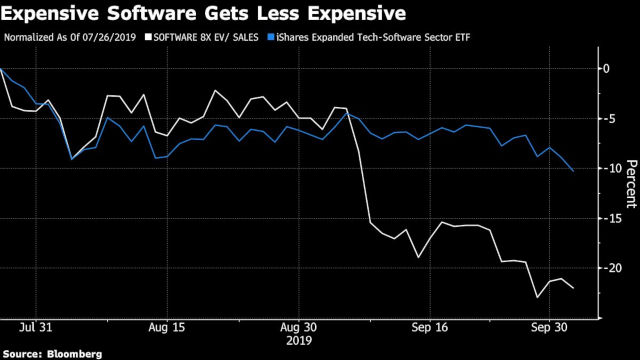

De fato, uma cesta do Goldman Sachs de ações de software particularmente caras acumula queda de mais de 20% desde o pico de 26 de julho – quase o dobro do declínio sofrido pelo ETF que acompanha os papéis do setor.

Expectativas elevadas

Como as estimativas de lucro em 2019 para as empresas do S&P 500 estão sob consistente pressão, as previsões de vendas “bottom-up” (para cada produto) do grupo de software e serviços aumentaram. Com isso, analistas do JPMorgan alertaram sobre a volatilidade elevada na temporada de balanços, e os investidores alertaram para uma nova desaceleração.

“O ciclo de balanços do terceiro trimestre para software deve ser um fator crucial na definição da direção dos preços no final do ano”, escrevem os estrategistas de derivativos do JP Morgan, liderados por Shawn Quigg, observando que resultados ruins podem pressionar ainda mais os valuations.

![[Conteúdos gratuitos] Assista ao Giro do Mercado e outros programas exclusivos em nosso Youtube](https://www.moneytimes.com.br/uploads/2024/01/banner-html-28.png)