Gabriel Mallet: Tudo sobre o Copom e a alta na Selic

Olá, meu nome é Gabriel Mallet e sou Head de Renda Fixa aqui na Vitreo.

Trago um resumo do que aconteceu nos últimos sete dias, além de destaques de nossa plataforma de Renda Fixa. Espero que você goste.

Ah, lembrando que agora temos um Telegram especial só para quem quiser acompanhar as novidades em Renda Fixa da Vitreo, além de ler meus insights e notícias sobre esse universo com muito mais agilidade.

Clique abaixo para participar. É gratuito.

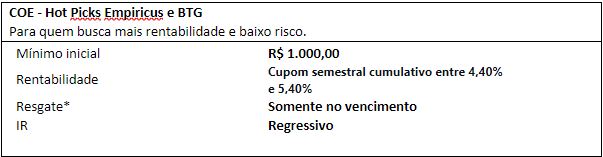

Tenho uma novidade para você. Lançamos uma plataforma de COE na Vitreo. Você tem a oportunidade de investir em estratégias diferenciadas: um mix de operações sofisticadas de Renda Variável e com a proteção da Renda Fixa. Para o lançamento da plataforma, nós, da Vitreo, em conjunto com o BTG e a Empiricus, montamos uma operação estruturada para quem quiser investir em uma cesta de ações excelentes, mas tem algum receio de perder dinheiro, por conta dos riscos. Clique no botão abaixo para saber mais.

Resumo da Semana

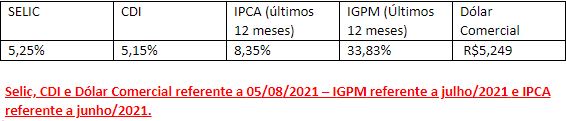

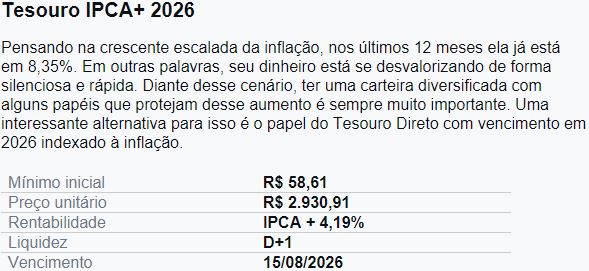

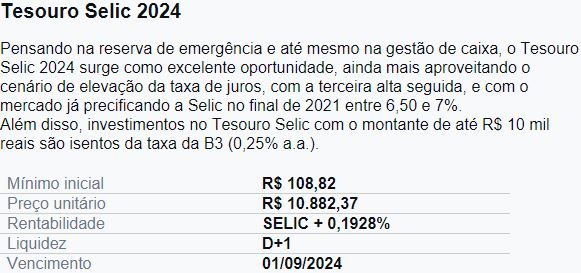

Nestsa semana, o Comitê de Política Monetária (Copom) subiu a taxa de juros Selic de 4,25% para 5,25%, ainda no comunicado, o comitê deixou claro que na próxima reunião de setembro haverá um ajuste da mesma magnitude, ou seja, mais 1 ponto percentual. A alta está em linha com o que era esperado pelo mercado. Continuamos a observar a persistência do aumento da inflação oriunda da retomada da economia e do descompasso entre oferta e demanda de determinados insumos, além do impacto no preço dos alimentos que deve ocorrer devido aos recentes eventos climáticos – geadas no centro-sul, que resultaram em perdas no campo – e aumento de bandeira tarifária por conta da crise hídrica. Esses fatores ancoram a postura do Copom. No tocante ao cenário internacional, percebe-se maior cautela da visão da autoridade monetária sobre o ciclo econômico, dada a incerteza na recuperação econômica global por conta da variante delta da Covid. Para o final de 2021, o mercado prevê que a taxa fique em 7% ao ano.

Em tempo, talvez também seja possível ter uma leitura de que com essa postura mais dura o Copom coloca em mira a questão das incertezas fiscais em meio às discussões sobre um aumento dos benefícios do Bolsa Família acima do que comportaria a regra do teto de gastos, o que, dadas as discussões atuais, impactaria diretamente no pagamento de precatórios, ou seja, de dívidas judiciais, a serem inscritos pelo Judiciário no orçamento da União. Como as previsões e atualizações do volume a ser colocado no orçamento relacionado aos precatórios em alguns casos são oriundas de números misteriosos, com fonte de cálculo às vezes omissa ou aleatória, a ideia de um possível parcelamento se torna um tanto quanto intangível, e pode incorrer em um problema de escala desconhecida. Assim como o Rodolfo Amstalden observou no Day One de quinta-feira, é possível traçar aqui um paralelo com o que ocorria com a Previdência, à exceção de que nesse caso havia a aritmética e estimativas factíveis para determinar o cálculo do rombo, e, no caso fiscal atual, dada a natureza da questão de balanceamento e jogo político, não há. Parece que mesmo com o teto para os gastos públicos brasileiros, estes não serão controlados, o que, se deixado à deriva, pode ter consequências ruins para a economia.

A conjuntura político–econômica brasileira me lembra um pouco do mito de Sísifo. Um antigo rei grego, muito esperto, astuto e trapaceiro, que, ao morrer, como punição pelos “golpes” dados em vida, era obrigado a rolar uma pedra enorme montanha acima. Contudo, sempre que ele se aproximava do topo, a pedra caia ladeira abaixo, e novamente ele deveria carregá-la montanha acima, ficando eternamente preso nesse ciclo. Embora avancemos muito enquanto nação, às vezes parece que vemos algo regredindo ao estágio anterior, e repetimos o ciclo.

Deixando a divagação de lado e voltando aos acontecimentos da semana, nos Estados Unidos (EUA), o número de cidadãos que solicitaram o seguro-desemprego apresentou queda pela primeira vez, apresentando redução de 14 mil pedidos na semana passada, o número é de 385 mil, de acordo com dados divulgados nesta semana pelo Departamento do Trabalho. A queda ficou em linha com a expectativa do mercado. Ainda, o PMI de serviços dos EUA de julho, subiu acima do esperado, tanto no setor de serviços quanto no composto. De acordo com os dados, este foi o maior aumento da atividade empresarial desde fevereiro, ficando em 59,9 pontos. Como complemento, foram criados 943 mil postos de trabalho não-agrícolas em julho, segundo informou o relatório Payroll do Departamento de Trabalho, número acima das expectativas (900 mil) e dos dados do último mês (938 mil em junho). Nesta semana, também, o vice-presidente do Fed, Richard Clarida, comentou que as condições para a primeira alta nos juros dos EUA após a crise do coronavírus e a reabertura econômica podem ocorrer ao fim de 2022. Clarida indicou que espera recuperação plena do mercado de trabalho americano no mesmo período, e, a depender do ritmo de melhora, pode ocorrer a retirada gradual dos estímulos monetários ainda em 2021.

Oportunidades Renda Fixa

*O investimento pode ser encerrado antes do prazo caso haja variação nula ou positiva dos ativos nas datas de observação.

Trata-se da forma mais simples (e inteligente) para você aplicar o seu dinheiro hoje numa carteira de ações concentrada, somente com empresas com fundamentos excelentes, balanços sólidos e ações com ótima liquidez e potencial de valorização elevado.

São elas:

VALE3: com um potencial de dividendos muito atrativo e tida por alguns gestores de fortunas como uma das ações mais baratas do mundo;

B3SA3: provavelmente o grande case de crescimento dos investimentos e popularização do mercado de capitais no Brasil. Empresa com execução excelente e um monopólio natural no seu segmento;

MGLU3: o grande case recente de e-commerce e modernização do varejo. Ações já provaram uma capacidade de multiplicação gigantesca e, segundo os analistas, ainda têm espaço para subir;

RAIL3: a famosa “ação dos 400%” de Felipe Miranda, principal case de logística ferroviária do Brasil, com exposição ao motor agrícola e pertencente a um grupo extremamente sólido e capitalizado (Cosan).

Tudo o que você mais desejou está aqui e agora: potencial de valorização, quatro ações de empresas excelentes com validação do departamento de research, sem risco de perder dinheiro caso as ações percam valor, em um produto acessível e com a melhor taxa do mercado para essa categoria de operação.

O ativo concede ao Investidor um cupom pré-fixado caso todos os ativos da cesta apresentem variação nula ou positiva nas datas de observação. Existe garantia de resgate mínimo no vencimento igual ao Valor Nominal investido. Para informações mais detalhadas acesse o Documento de Informações Essenciais (DIE) na página do ativo.

*Caso precise do recurso antes do vencimento, poderá fazer uma cotação de resgate no mercado secundário.

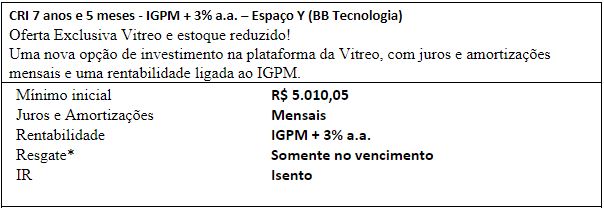

Os CRIs (Certificado de Recebíveis Imobiliários) são títulos de renda fixa privados que representam a promessa de um pagamento futuro com o objetivo de financiar o setor Imobiliário.

Ao investir em um CRI, você está ajudando a financiar o mercado de imóveis, uma vez que, a Incorporadora/Construtora que possui o lastro imobiliário contrata uma securitizadora para transformar a dívida em um título de crédito, e é justamente nesse título que os investidores podem aplicar, antecipando assim o pagamento da dívida.

No caso deste CRI, a cedente e legítima proprietária do imóvel é a Espaço Y Empreendimentos Imobiliários, uma empresa de construção civil com mais de 45 anos de mercado. O locatário do imóvel é a BB Tecnologia e Serviços (BBTS), empresa do conglomerado Banco do Brasil, uma importante unidade de tecnologia do banco.

O título possui vencimento em 07/11/2028, com pagamentos de juros e amortizações mensais e destinado aos Investidores em Geral.

Vale lembrar que as informações aqui disponíveis são meramente informativas e não devem ser interpretadas como análise, solicitação de compra, esforços de venda ou aconselhamento de investimentos de qualquer ativo financeiro, sendo única e exclusiva responsabilidade do investidor a tomada de decisão.

Antes de investir, verifique se o produto é adequado ao seu perfil de investimentos, objetivos de investimento e situação financeira. A Vitreo DTVM não se responsabiliza por decisões de investimentos que venham a ser tomadas com base nas informações divulgadas e se exime de qualquer responsabilidade por quaisquer prejuízos, diretos ou indiretos, que venham a decorrer da utilização deste material ou seu conteúdo.

Um abraço,

Gabriel.

Disclaimer:

CDBs contam com a garantia do Fundo Garantidor de Crédito (FGC), que garante a devolução do principal investido acrescido de juros referente a rendimentos, na hipótese da incapacidade de pagamento da instituição financeira, de até R$250 mil, por CPF ou CNPJ. Debêntures, Certificados de Recebíveis do Agronegócio (CRA) e Cerificados de Recebíveis Imobiliários (CRI) não são cobertos pelo FGC – Fundo Garantidor de Crédito. Os riscos da operação com títulos de renda fixa estão na capacidade de o emissor (Governo, em se tratando de títulos públicos, empresa ou instituições financeiras, em se tratando de títulos privados) honrar a dívida (risco de crédito); na impossibilidade de venda do título ou na ausência de investidores interessados em adquiri-lo (risco de liquidez); e na possibilidade de variação da taxa de juros e dos indexadores (risco de mercado). Em se tratando de título privado, o risco de mercado inclui, ainda, o chamado prêmio do risco, que é aquele inerente à capacidade de pagamento da emissora do título. O Certificado de Operações Estruturadas (“COE”) é um produto complexo, certifique-se da compreensão de todos os seus aspectos antes da decisão de investimento. O investimento no COE não representa investimento direto no ativo subjacente, e sim em instrumentos financeiros de investimento com estruturas de rentabilidades de instrumentos financeiros derivativos cujos valores de liquidação dependem dos valores do ativo subjacente. O recebimento dos pagamentos deste certificado está sujeito ao risco de crédito do seu emissor. Existe risco de mercado em caso de resgate antecipado, pois não há garantia das rentabilidades apresentadas, podendo haver perda do capital inicialmente aplicado, por isso o cliente deve se certificar que possui outros recursos disponíveis para resgate, caso seja necessário. Dado que os investimentos no produto estão sujeitos a riscos diversos, a decisão final de investimento é de exclusiva responsabilidade do cliente, portanto os interessados em investir no produto devem procurar aconselhamento financeiro, tributário e contábil conforme seus interesses, previamente ao fechamento da operação. Leia o documento de informações essenciais antes de aplicar no COE, com especial atenção aos fatores de risco.

![[Conteúdos gratuitos] Assista ao Giro do Mercado e outros programas exclusivos em nosso Youtube](https://www.moneytimes.com.br/uploads/2024/01/banner-html-28.png)