Felipe Miranda: Morreu, mas passa bem

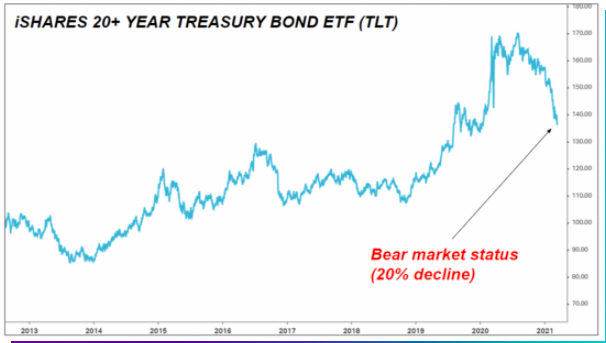

Aos 40 anos de idade, o touro mais velho do mundo acaba de morrer, mas passa bem. Iniciado em 1981, o longevo bull market do mercado de bonds foi interrompido neste ano.

É um fenômeno marcante, de várias gerações. Eu mesmo nunca presenciei um cenário diferente. Depois de só termos visto uma longa sequência de taxas de juros caindo de maneira sistemática, encontraremos o contrário agora. Estamos preparados?

Tenho argumentado que, apesar de um reajuste circunstancial de portfólios e de natural volatilidade causada pela desalavancagem, as ações conseguiriam atravessar a tormenta. Com efeito, os yields dos Treasuries de dez anos praticamente dobraram no primeiro trimestre, saindo de 0,9% para 1,7%, enquanto as Bolsas norte-americanas continuaram renovando recordes.

O que acontece agora?

O primeiro ponto a se considerar é que, em última instância, a subida das taxas de juros de mercado tem acontecido por um bom motivo: a expectativa de retomada das economias e forte crescimento em 2021 e 2022, sem que as condições financeiras sejam excessivamente apertadas. Uma economia forte significa lucros se expandindo. E, como sabemos, no final do dia, as ações acompanham mesmo os lucros; nada muito surpreendente.

O segundo elemento se refere à provável alta mais gradual e morosa a partir de agora. Mesmo os economistas mais alarmistas sobre o processo de alta dos yields não esperam uma escalada além dos níveis de 2–2,25% do yield dos Treasuries de dez anos no horizonte tangível.

Anatole Kaletsky, da Gavekal, escreve que um provável nível alvo para essa referência seria o 1,75%, talvez 2% ou mesmo 2,25%. O espaço para subidas adicionais, portanto, seria mais limitado. Segundo ele, se o rendimento dos Treasuries de dez anos não superar os 3%, como de fato se projeta, não haverá maiores problemas para as ações.

Curiosamente, com o yield dos Treasuries ainda devendo caminhar para cima, é o investidor da renda fixa (dos bonds) que pode estar mais em risco do que aquele da renda variável.

Em 2021, seremos lembrados de que os juros também podem subir e que a inflação não é algo superado em definitivo. Ela é e sempre foi um fenômeno monetário e pode acordar diante de tanta impressão de dinheiro e da retomada da economia.

Há uma preocupação legítima para os cidadãos brasileiros, mas que talvez não seja tão pertinente aos investidores de ações: nosso país vai dar certo?

Tenho poucas respostas, mas me obrigo a fazer as perguntas certas. Essa aí é uma pergunta errada — até porque não sabemos a resposta.

Se o Brasil der certo, bom… então ele terá dado certo. Bolsa em alta.

Se o Brasil não der certo, como será feito o ajuste? Basicamente, via inflação. E as pessoas vão comprar ativos reais.

Essa é a recomendação de Ray Dalio ao dizer: “buy stuff”. Compre coisas. Imóveis, ações (que são empresas), bitcoin, porque tudo isso anda nominalmente.

Aos 40 anos de idade, o idoso bull market dos bonds terminou. Ao menos para as ações, porém, o urso é manso. Morreu, mas passa bem.

![[Conteúdos gratuitos] Assista ao Giro do Mercado e outros programas exclusivos em nosso Youtube](https://www.moneytimes.com.br/uploads/2024/01/banner-html-28.png)