Felipe Miranda: Elefantes voando bem na sua frente

O camarada que toma duas trombadas de três num mesmo final de semana precisa dar uma organizada nas ideias. Ainda sem Renato Augusto e Giuliano, a derrota pro Flamengo já era esperada, admito. Mas a sangria de 3% do Ibovespa no último dia de julho teve requintes de crueldade. Foi uma somatória de fatores: medo da regulação chinesa, desconforto com o resultado da Amazon, preocupação com o Bolsa Família fora do teto de gastos e pedaladas fiscais com os precatórios — dois governos Dilma já bastam, né? Perder de três também, aí já seria demais.

Hoje, os mercados esboçam recuperação, numa caça clássica às barganhas. Para mim, é assim mesmo que deve ser.

Muito se fala sobre o “buy and hold”. Virou até descolado e inteligentão se colocar como investidor de longo prazo, aquele que “compra ações para dez anos e esquece”. Passa um ar de superioridade intelectual e serenidade, como se o sujeito não ligasse para variações mundanas típicas da volatilidade.

Vejo uma distorção na ideia original, ao menos se a entendermos dentro do escopo clássico do value investing. Você compra e segura uma ação não porque deve esquecê-la dentro do seu portfólio para sempre, como se adotasse uma postura ativa somente no ato da compra, tornando-se passivo posteriormente, carregando indefinidamente a ação como se sua realidade objetiva não mais importasse ou merecesse atenção.

No ato da compra, você deve comparar preço (a cotação da tela) com o valor intrínseco estimado para aquela companhia (soma dos fluxos de caixa estimados de hoje até o futuro, trazidos a valor presente por uma taxa de desconto apropriada, ou alguma análise relativa que indique preços atrativos por múltiplos). Mas você também deve fazê-lo no dia seguinte. E no outro. E em todos os demais dias da sua vida de investidor.

Você compra e segura porque normalmente leva tempo para que a assimetria de informação hoje presente e fonte original da distorção entre preço e valor seja resolvida. À medida que novas informações sobre a respectiva empresa vão chegando e/ou que ela execute seu business plan, o mercado vai percebendo o valor mais alto do negócio. E se o negócio vai bem, a ação tende a seguir, como ensina Buffett. Isso leva tempo.

Ocorre, porém, que qualquer comparação entre preço e valor intrínseco requer uma postura ativa e dinâmica. Como ambos mudam a todo momento, você precisa sempre revisitá-los. Você compra com a intenção de segurar, mas, se o preço sobe muito e se aproxima do valor intrínseco, deve vender, ainda que isso aconteça muito rápido. Analogamente, se você compra com a intenção de segurar e o valor intrínseco piora muito, sem que o preço tenha acompanhado essa deterioração de fundamentos, você também deve vender.

Do mesmo modo, se o preço piora muito (fica mais barato) e o valor intrínseco está razoavelmente inalterado, o que você faz? Em tese, você deveria comprar mais. É exatamente isso que entendo que as pessoas deveriam fazer hoje.

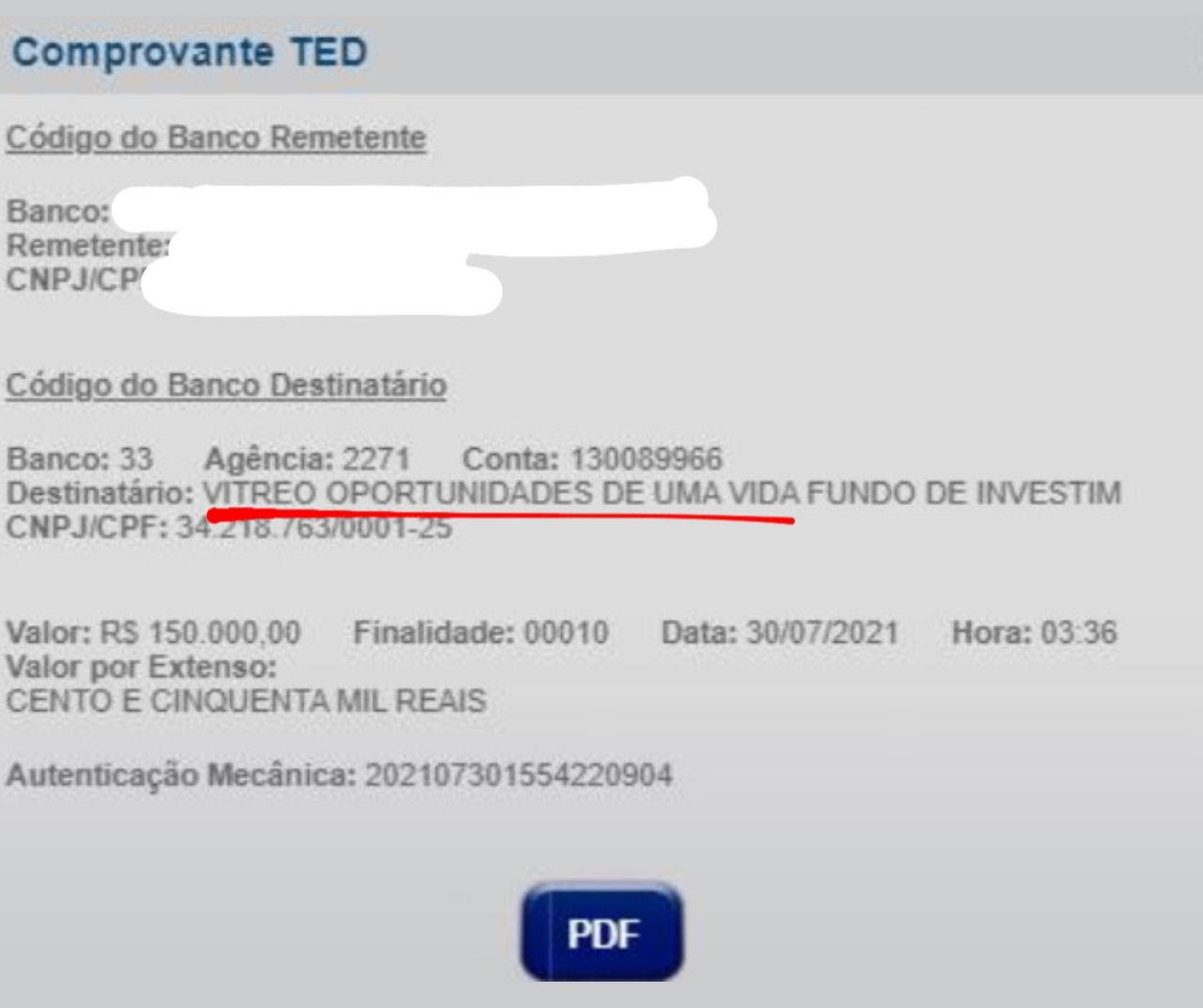

E como somos, para além da retórica, verdadeiramente talebianos, sabemos que uma opinião sem exposição vale zero. “Não me diga o que eu devo fazer com meu portfólio. Me diga o que você está fazendo com o seu.” Eu estou comprando mais. Com a transparência de sempre, reporto meu mais recente aporte no fundo Vitreo Oportunidades de Uma vida, cujo objetivo é perseguir a carteira de ações indicada na série Palavra do Estrategista. Por questões de privacidade, borrei o nome do meu fundo exclusivo; peço desculpas por isso, mas espero que entenda:

Volto ao “buy and hold” e suas desprezadas nuances.

É verdade que, durante um bull market, você ganha mais dinheiro no “hold” do que no “buy”. Qualquer coisa que você compra sobe. Então, importa mais a capacidade de esperar do que propriamente a decisão sobre o que adquirir.

Claro que a autoavaliação de seres narcísicos vai sempre atribuir o mérito para a capacidade individual de escolher ações. Mas sabemos: era apenas a maré subindo como um todo.

Agora, quando estamos num mercado mais de lado, volátil ou em queda, não podemos apenas esperar e carregar. Se falta beta (sistêmico ajudando), havemos de recorrer ao alfa (superação dos benchmarks), e isso necessariamente vai exigir boas escolhas, tanto de preços de entrada e reforços de posição, quanto de ações.

Outro ponto pouco comentado sobre o “buy and hold” nas insuportáveis rodas de conversa sobre investimentos se refere ao fato de que, em algumas situações, pode ser racional vender uma determinada ação ainda que nada tenha acontecido com ela.

Se você tem uma determinada carteira de ações, mas surge uma nova oportunidade mais atraente do que a sua, o certo seria ir em direção a esse novo ativo. Como sua carteira precisa somar 100% ou, mesmo que você se alavanque, há limites para o endividamento, o investimento sempre será uma decisão relativa. Você pode ter uma boa ação na carteira, mas decidir vendê-la porque apareceu outra melhor.

O “buy and hold” é muitas vezes interpretado como um casamento feudal inquebrável, quando, na verdade, divórcios são permitidos e, mais do que isso, muitas vezes desejáveis, porque apareceu uma novinha mais bacana. Calma. A prescrição é válida somente para investimentos.

Em situações de pânico como as de sexta-feira ou em mercados sem muito comprador marginal, aparecem distorções muito gritantes. Como se discutíssemos filigranas irrelevantes enquanto passam elefantes voando na nossa frente.

Há duas ações neste momento com cara de Dumbo. Existem várias dúvidas pertinentes no ar. Muitas situações complexas. Se você me perguntasse se a inflação nos EUA é persistente ou transitória, se o volume de quantitative easing vai ter consequências sérias ou não, se os valuations de algumas techs farão sentido quando e se os juros subirem, se o Brasil vai abandonar sua âncora fiscal, a resposta mais honesta que eu poderia dar seria: eu não sei. Temos de monitorar dia a dia. Gestão de recursos é isso.

Agora, quando vejo uma empresa boa, barata e crescendo, com bom management, eu compro, com razoável nível de convicção.

Os dois elefantes voando na minha frente são Direcional Engenharia e WDC Networks.

A primeira tem apresentado resultados simplesmente espetaculares, surpreendendo o mercado com lançamentos, vendas contratadas e margens. Riva mostra um ramp-up da operação muito superior ao que qualquer um poderia esperar. Analistas têm trabalhado com projeções de margem bruta de 34-35%, sendo que, na minha opinião, isso vem mais para 37-38% no segundo trimestre e sem sinal de queda iminente. A empresa deve lançar R$ 1 bilhão (R$ 1 bi!) no terceiro trimestre, com condições de fazer R$ 3 bilhões em 2022. Roda a 6 vezes lucros para 2022, com um ROE superior a 20%, pagando dividendos de dois dígitos, sob um management impecável.

A segunda deu azar de fazer um IPO encaixotado em vários outros. Como era um deal pequeno, com incentivo fiscal e muito centrado na figura do Vanderlei, o mercado praticamente deixou passar. Ninguém olhou direito e foi forçado um valuation muito barato. Azar de uns, sorte de outros, daqueles que podem comprar barato. Negociando a 10 vezes lucros para 2022 e com esse crescimento, parece ótima combinação de risco-retorno.

Essa, pra mim, é a essência do buy and hold.

![[Conteúdos gratuitos] Assista ao Giro do Mercado e outros programas exclusivos em nosso Youtube](https://www.moneytimes.com.br/uploads/2024/01/banner-html-28.png)