EUA entram em semana decisiva para negociação de teto da dívida; ‘Estão brincando com fogo’

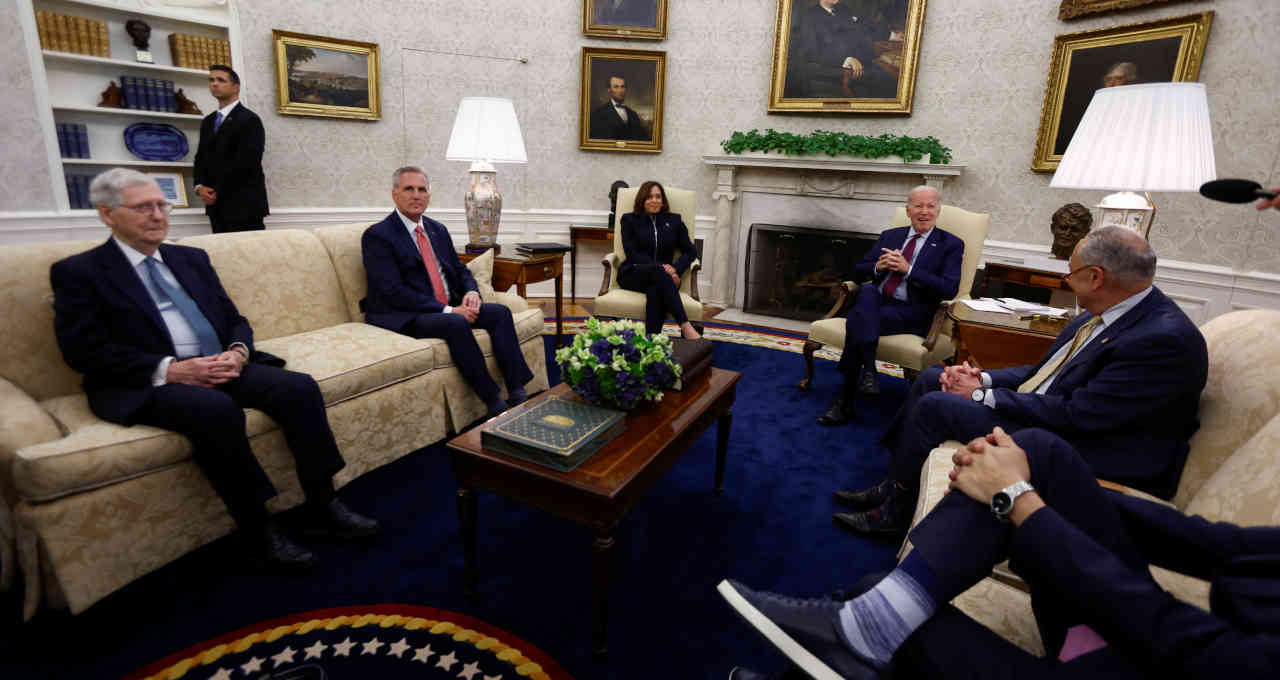

Joe Biden precisou encurtar sua viagem pela Ásia para retornar à Washington nesta segunda-feira (22). O motivo: a retomada das negociações para um novo teto da dívida dos Estados Unidos.

Na ausência do presidente, que esteve fora do país desde a quinta-feira passada, ficou ao encargo de representantes políticos dos dois principais partidos manterem a linha de diálogo para o acordo. A tentativa não obteve sucesso, levando à paralisação da negociação e mais chumbo trocado entre Biden e o presidente da Câmara, Kevin McCarthy.

Ainda no Japão, Biden fez críticas às exigências da parte republicana para a elevação do teto. “Chegou a hora de o outro lado [republicano] abandonar suas posições extremas, porque muito do que propuseram é pura e simplesmente inaceitável”, declarou Biden a jornalistas durante a cúpula do G7.

Os republicanos pedem que Biden adote uma agenda de corte de custos em saúde e educação, sem que haja aumento da carga tributária. Já McCarthy pede “sensatez” aos democratas na negociação, agora que faltam 11 dias para a virada do mês. “Não há praticamente nenhum ponto de fricção sendo publicamente apaziguado”, avalia Alex Lima, estrategista-chefe da Guide Investimentos.

A chegada de junho está sendo entendida como o prazo máximo para a conclusão de um novo teto. Caso contrário, o governo americano perderá a capacidade de honrar suas dívidas correntes. Mas as consequências de um calote não seriam restritos à esfera pública.

Elas seriam capazes também de contaminar o ambiente de negociação dos mercados, com especial foco para todos os ativos que baseiam seu valor nos títulos da dívida soberana (como as hipotecas, por exemplo).

Impasse da dívida aumenta risco de rebaixamento de dívida

Esse momento de maior tensão já vem sendo sentido desde a última semana. De acordo com um levantamento da gestora WHG, feito na última quarta-feira, os CDSs (Credit Default Swaps, na sigla em inglês) atrelados aos Treasuries americanos de 5 anos eram negociados por 67,33 pontos-base (cada ponto-base corresponde a 0,01%).

Os CDSs são títulos de proteção contra a “falência”, de maneira que um avanço dos prêmios se torna um indicativo de uma maior chance do calote. De lá para cá, o rendimento dos CDSs para a dívida dos EUA chegou a retrair no fim da semana passada, mas voltaram a subir desde sexta-feira.

Para os mercados acionários, esse entrave traz uma âncora ao apetite do investidor em Nova York, com os índices fechando sem direção única. A expectativa dos analistas americanos é de que uma dinâmica de “ponto morto” se repita nos próximos dias.

Mas tudo pode degradar rapidamente, caso avanços não sejam sentidos. Um dos pontos focais de preocupação é a possibilidade de Biden evocar a execução da 14º emenda. A disposição tornaria o teto da dívida aprovado pelo Congresso inconstitucional.

Na prática, isso deflagraria uma crise institucional severa entre os poderes constituídos. “Conversando com alguns economistas e pessoas próximas de agências de crédito, não é uma surpresa que a execução da 14º emenda seria um evento negativo para o rating dos EUA“, explica Lima, da Guide.

Assim, mesmo que o mercado não acredite num default técnico como cenário central, um rebaixamento da nota do país pode se tornar cada vez mais plausível caso as opções se esgotem.

“Nesse contexto, distorções no mercado das dívidas continuam, com o spread 1 mês da T-bill /OIS próximo dos mínimas recentes”, diz Lima em um comentário cujo nome é “brincando com fogo”.

Saga de 2023 e os ecos de 2011

Apesar de a reação do mercado a um rebaixamento nos EUA ser difícil de projetar, a semelhança do cenário atual com o vivido em 2011 pode dar indícios de como os próximos eventos macroeconômicos poderiam se desencadear.

Como avalia o estrategista-chefe da Guide, o rebaixamento da dívida dos Estados Unidos gerou uma reação de extrema aversão ao risco nos mercados.

“As taxas de juros longos despencaram (o treasury note caiu mais de 120 bps em cinco semanas), o dólar global disparou e as ações americanas despencaram”, relembra Lima. No dia 8 de agosto de 2011, a “data X” do calote daquele período, o S&P 500 teve uma queda de 6,6%.

Ainda usando de modelo o ocorrido em 2011, a formação de um novo acordo deve trazer também a recuperação dos ativos. Porém, o estrategista-chefe da Guide alerta para um novo fator, que não existia naquela época.

Para ele, a desconfiança na dívida americana pode acelerar, no médio prazo, o processo de diversificação de reservas e mais questionamentos à posição do dólar como a moeda hegemônica.