EUA: Empréstimos garantidos por imóveis são cada vez menos procurados

Um empréstimo antes popular entre americanos que buscavam financiamento para reformar imóveis e pagar a faculdade é cada vez menos solicitado, reduzindo uma uma fonte lucrativa de receita para os maiores bancos dos Estados Unidos.

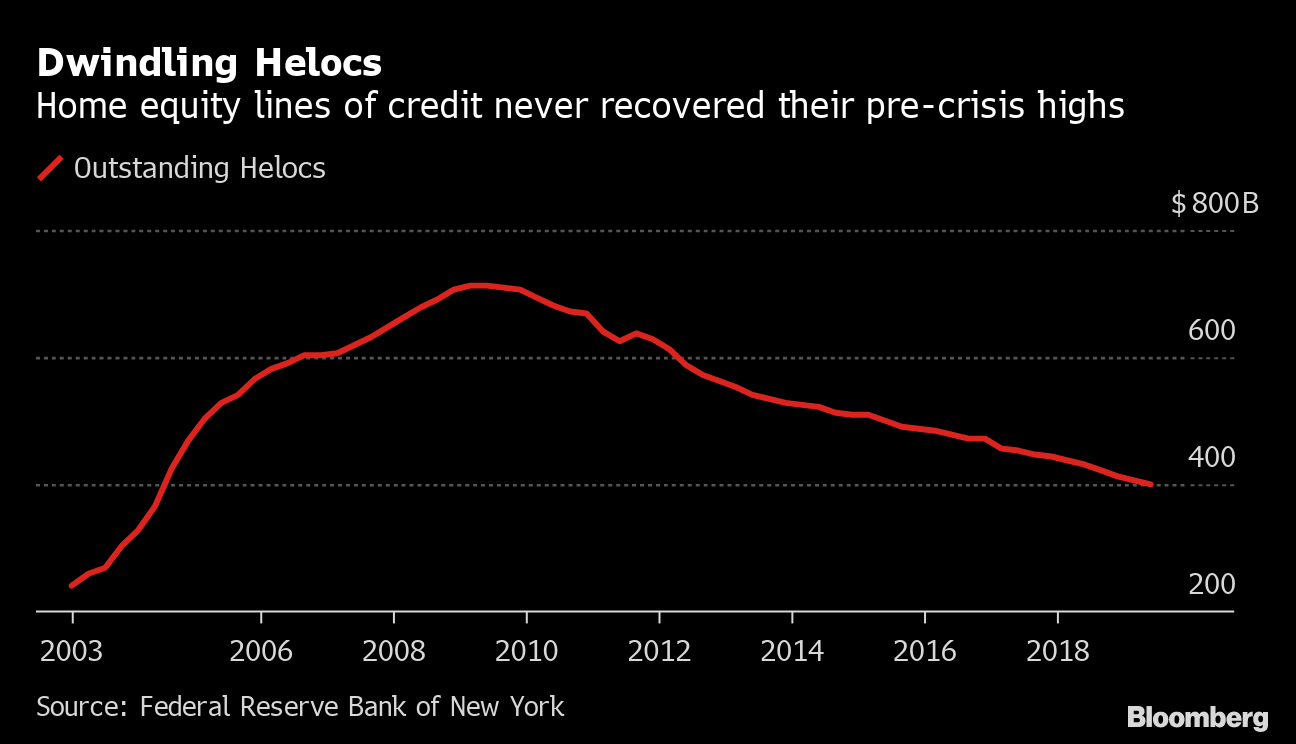

As linhas de crédito garantidas por imóveis residenciais estavam no auge na véspera do colapso imobiliário há uma década, tendo dobrado de volume entre 2003 e 2006, de acordo com o Federal Reserve de Nova York. A rápida valorização dos imóveis levou proprietários a usarem suas residências como cofrinhos, o que sustentava o consumo.

Mas a recuperação do mercado imobiliário após a Grande Recessão não aumentou a demanda pelos Helocs, como o empréstimo é conhecido nos EUA. As linhas de home equity caíram quase pela metade na década passada, segundo dados do Fed de Nova York. Esses empréstimos, que representavam 5% dos ativos bancários do país em 2009, agora respondem por menos de 2%, de acordo com a Federal Deposit Insurance.

Níveis recordes de ativos imobiliários – impulsionados pela valorização dos imóveis e estagnação da hipotecas – não têm animado as famílias a usarem o recurso para financiar compras de alto valor ou reformas. Executivos financeiros passaram anos pesquisando o assunto, encomendando pesquisas e estudos para descobrir como iniciar um negócio que sempre foi considerado uma fonte confiável de lucros e com risco relativamente baixo.

As consequências da bolha imobiliária parecem ter provocado um efeito duradouro na disposição dos consumidores de continuar usando imóveis como caixa eletrônico. Apenas 4% das famílias tinham uma linha de home equity em 2016, de acordo com a pesquisa mais recente do Federal Reserve sobre as finanças das famílias, muito longe dos 10% que tomavam empréstimos garantidos por imóveis durante os anos 2000.

“O mercado Heloc está em declínio desde 2008”, disse Otto Pohl, porta-voz da Figure, empresa de tecnologia financeira que oferece esse tipo de financiamento. Nos “anos da bolha”, disse Pohl, os bancos quase que automaticamente ofereciam linhas de home equity com a hipoteca inicial de um indivíduo.

Isso já é coisa do passado. O Bank of America, o segundo maior banco dos EUA em ativos, obteve US$ 552 milhões em receita de juros no terceiro trimestre com esse tipo de financiamento, uma queda de cerca de 66% em relação há uma década. O juro desses empréstimos era o terceiro mais alto entre os vários tipos de ativos do banco, atrás apenas dos cartões de crédito e de uma categoria abrangente chamada “outros”.

Valorização dos imóveis

Proprietários nos EUA possuíam US$ 6,3 trilhões em ativos imobiliários que poderiam ser usados como garantia em empréstimos até junho, segundo a empresa de análise Black Knight, mais do que o dobro do total de US$ 2,6 trilhões em 2009.

Executivos do setor financeiro citam três fatore que, provavelmente, são responsáveis pelo desaparecimento gradual dos empréstimos garantidos por imóveis: uma tendência incomum nos spreads das taxas de juros, fácil acesso a empréstimos pessoais sem garantia de bancos on-line e cicatrizes psicológicas da crise imobiliária.

![[Conteúdos gratuitos] Assista ao Giro do Mercado, ao Carreiras e Afins e outros programas exclusivos em nosso Youtube](https://media.moneytimes.com.br/uploads/2024/01/banner-html-28.png)