EscolaCripto: quais são as principais stablecoins do mercado cripto?

Criptomoedas criadas como alternativa de usabilidade contra a volatilidade do mercado, as stablecoins são moedas digitais que têm seu valor atrelado a algum determinado ativo com preço mais previsível, por exemplo, o dólar americano, euro, ouro, prata, petróleo, entre outros.

A volatilidade de mais de 10% ainda é comum quando se trata de criptomoedas, então as moedas estáveis surgiram e têm ganhado espaço como uma opção para transações entre usuários e investidores.

O grande diferencial que as tornam interessantes não é a possibilidade de valorização, mas sim a agilidade e mais previsibilidade de preços para transações, sem o risco de uma mudança brusca de cotação durante uma operação, proporcionando, assim, proteção em momentos de alta volatilidade.

Algumas possuem paridade em moeda fiat (fiduciárias), devendo possuir quantidade igual ou maior desse ativo para garantir a sua emissão. Outras apresentam paridade em commodities e algumas são lastreadas a outras criptomoedas, utilizando mecanismos próprios para manter o valor estável.

Variam no formato de sua governança (algumas são centralizadas e outras descentralizadas) e também na maneira como mantêm seus preços estáveis.

Mas o objetivo final é o mesmo: proporcionar transações rápidas, eficientes, baratas e em um ambiente estável de preços, longe da volatilidade dos criptoativos.

Tamanho potencial tem despertado a atenção dos bancos centrais, que correm com os experimentos das primeiras versões das moedas digitais emitidas por bancos centrais (CBDCs, na sigla em inglês).

Vamos entender os mecanismos que utilizam, conhecer as stablecoins com maior participação de mercado e mais alguns detalhes.

Colaterização fiat

Tokens que supostamente mantêm uma proporção de 1:1 em relação ao dinheiro mantido em contas bancárias: TrueUSD (TUSD), USD Coin (USDC), Tether (USDT), Gemini (gUSD), entre outras.

Para emitir essas stablecoins, as empresas precisam colocar uma quantidade equivalente de dinheiro em moeda fiduciária (FIAT), como dólar, real, iene e euro, em contas bancárias de verdade.

Colaterização com criptoativos

Aqui, temos como lastro, outras criptomoedas que, geralmente, são apoiadas por uma “cesta” delas.

Apresenta uma melhor distribuição de risco, pois o risco de volatilidade é menor com um grupo de criptomoedas do que com uma única, absorvendo melhor as flutuações de preço dos ativos incluídos dentro dessa cesta. Exemplo: DAI.

Colaterização com commodities

Possuem sua garantia em commodities, sendo o ouro a mais comum, mas também podem ser lastreadas em petróleo, imóveis ou cestas de vários metais preciosos.

As moedas estáveis garantidas por commodities são atreladas a uma proporção de 1:1 com seus ativos de reserva, de modo que uma moeda normalmente vale uma unidade predeterminada de sua commodity referenciada (por exemplo, uma onça de ouro ou um barril de petróleo).

A mercadoria aplicável é frequentemente mantida com um terceiro que armazena e regula esses ativos na reserva.

Stablecoins algorítmicas

Esse tipo ainda é pouco conhecido. Aqui, a stablecoin é programada por smart contracts, que executam a função de um banco central, monitorando a oferta e demanda do ativo.

O smart contract é responsável por comprar moedas em circulação quando os preços estão muito baixos e emitir novas quando os preços estão ficando muito altos, mantendo o equilíbrio da equação e, consequentemente, mantendo a estabilidade do ativo. Ex: Reserve (RSV).

A natureza digital e programável baseada em blockchain confere às stablecoins muitas vantagens para usuários do que o sistema tradicional. Porém, como em tudo que envolve o mercado, é importante conhecer os pontos favoráveis e desfavoráveis dos ativos.

Prós

Pagamentos sem fronteiras

Assim como o bitcoin, as stablecoins também podem ser enviadas pela internet, independente de países, bancos ou qualquer tipo de intermediário.

As transações são diretas e imutáveis. Não podem ser bloqueados ou censurados porque são executados no blockchain e contam com a interoperabilidade, podendo ser negociados a qualquer dia e hora.

Taxas baixas

A falta de intermediários e a natureza peer-to-peer das stablecoins também tornam as transações muito mais baratas do que as transações tradicionais de fundos.

Ao contrário das transferências bancárias normais ou dos pagamentos com cartão de crédito, que cobram imediatamente uma determinada taxa de comissão, as transações realizadas com stablecoins têm um custo mínimo.

Transações mais rápidas

As transações baseadas em blockchain são muito mais rápidas em comparação às tradicionais.

As razões para isso são para verificações e processos de combate à lavagem de dinheiro (AML), mas talvez a mais importante é que não há intermediários e períodos de espera. Assim que a transação é iniciada, geralmente leva minutos para que os fundos cheguem à conta do destinatário.

Transparência

Os usuários podem monitorar cada transação, independente de a terem iniciado ou não. Isso é impossível com os pagamentos tradicionais, então fornece a transparência necessária que muitas pessoas procuram. São mais fáceis de compreender.

Sem volatilidade

Stablecoins, como o nome sugere, não são voláteis. Esse é um benefício significativo para negociadores e investidores que procuram por alternativas seguras ao bitcoin e outras criptomoedas ao enviar e receber fundos e, assim, terem mais proteção durante suas transações.

Contras

Centralização

A maioria das stablecoins pertence a uma organização, que controla a emissão e o fornecimento, o que, por si só, é o oposto da natureza do bitcoin. No entanto, DAI é uma exceção, por ter seu funcionamento totalmente descentralizado.

Dependência de mercados financeiros tradicionais

Geralmente, stablecoins são atreladas a moedas fiduciárias, fazendo com que seu valor dependa da condição atual da economia global e esteja sujeito à inflação das moedas fiat estatais.

Não regulamentado

A falta de regulamentação impacta a todos os criptoativos, incluindo as stablecoins. Logo ainda há um caminho grande para uma adoção mais ampla.

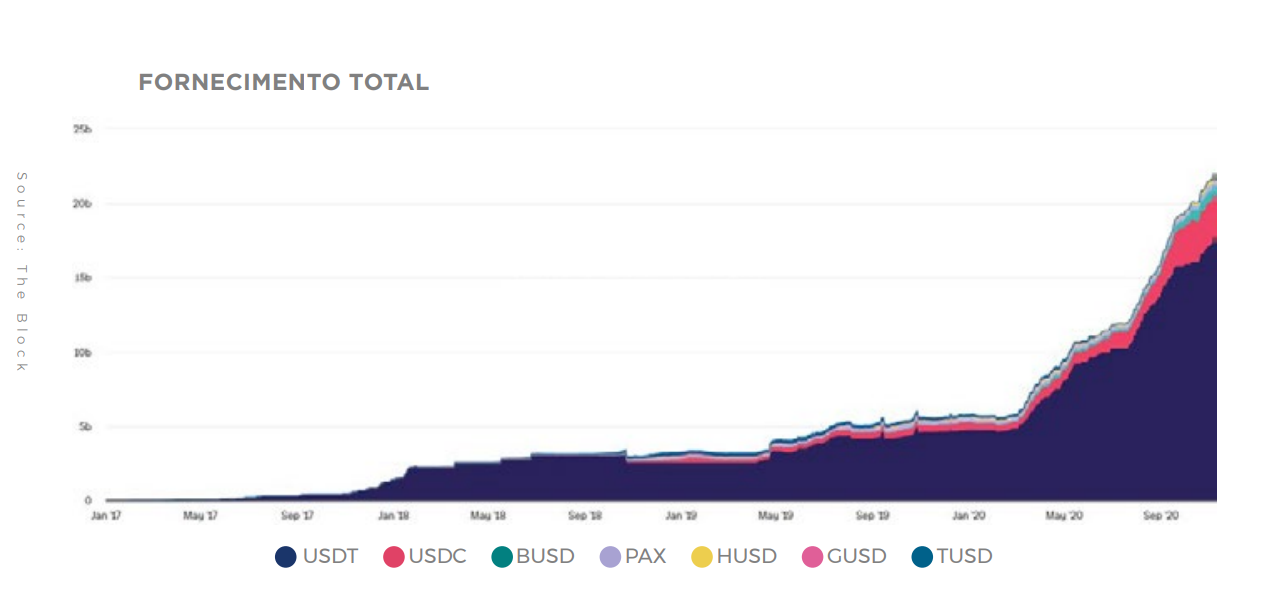

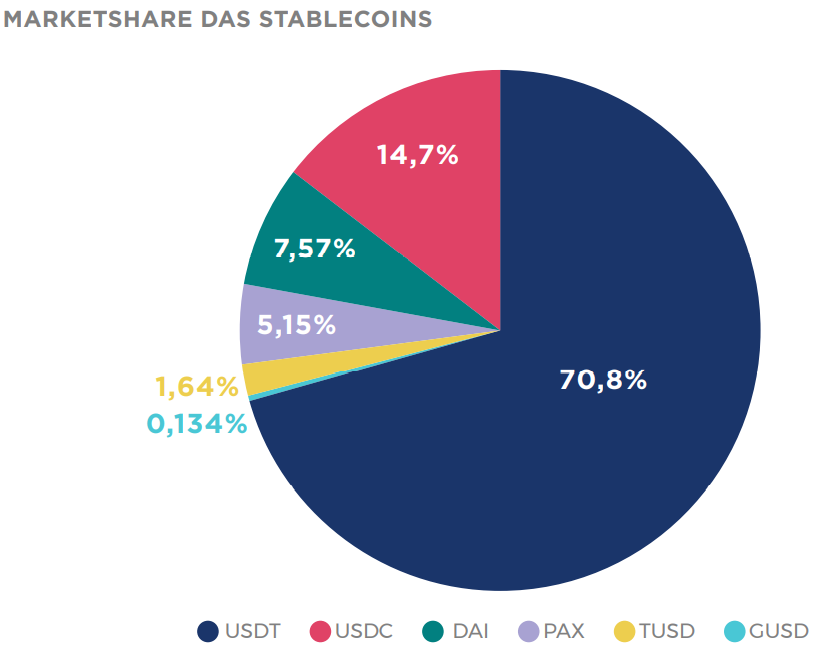

A stablecoin tether possui a maior capitalização de mercado. Confira alguns dados e características das principais stablecoins.

Tether (USDT)

Lastreada no dólar americano, tether é a stablecoin com maior volume de negociações no mundo e, consequentemente, a mais popular. Supostamente, é 100% lastreada a suas reservas, mas também é a mais controversa.

Lançada em 2015, tether é a quarta maior criptomoeda no ranking geral, com uma capitalização de mercado de US$ 20,5 bilhões.

As dúvidas em relação ao tether são sobre a real disponibilidade dos ativos do lastro para sustentar sua emissão. A empresa já sofreu processo nos EUA.

Alguns players importantes do mercado olham com desconfiança para o ativo, que pode se tornar um cisne negro para o mercado — caso o lastro não exista de fato ou se órgãos reguladores aplicarem sanções à empresa proprietária da moeda, iFinex.

TrueUSD (TUSD)

Emitida pela plataforma TrustToken, TrueUSD é conhecida por seguir normas regulatórias e realizar auditorias frequentes.

É colaterizada em dólar e os ativos equivalentes são mantidos sob custódia por terceiros para garantir que cada TrueUSD emitido seja garantido por um ativo do mundo real, de valor equivalente.

TrueUSD ganhou destaque como uma alternativa viável para o tether. Sua capitalização de mercado é de US$ 275 milhões.

Gemini Dollar (GUSD)

Lançada em setembro de 2018, emitida pela Gemini Trust Company, com sede em Nova York, é considerada, por muitos, como a primeira stablecoin totalmente regulamentada.

Além disso, tem o suporte dos irmãos Winklevoss. É pareada em 1:1 com o dólar americano e a empresa garante que todas as GUSD emitidas estejam lastreadas a depósitos em instituições, auditadas mensalmente. Sua capitalização de mercado é de quase US$ 16 milhões.

Dai (DAI)

Lançada em dezembro de 2017, é a stablecoin totalmente descentralizada do protocolo MakerDAO, pois sua governança é feita por detentores do token MKR. Seu preço é atrelado 1:1 ao dólar, mas sem ter vínculo algum com as moedas fiduciárias no mundo real.

O mecanismo de funcionamento que mantém seu preço estável é mais complexo e acontece por meio de um sistema descrito em smart contracts, que podem ser consultados publicamente.

Quando o valor se descola, o algoritmo gera incentivos econômicos aos usuários que, então, trocam ether (ETH) por DAI e, assim, estabilizam seu preço.

O usuário deposita ativos como garantia dentro da plataforma da Maker e, em seguida, DAIs são geradas. Para receber 100 DAI, o equivalente a US$ 100, o usuário deve depositar o valor equivalente em ETH e mais uma garantia, caso o preço do ETH caia. Por exemplo, US$ 150 (com US$ 50 de garantia).

É considerada, por muitos seguidores e usuários, como a melhor opção em termos de stablecoin no mercado. Sua capitalização de mercado é de quase US$ 1,2 bilhão.

PAX Gold (PAXG)

É uma stablecoin pareada em commodity. Cada token é apoiado por uma barra de ouro física, de 400 onças-troy, armazenada sob custódia da Paxos Trust Company, em Londres, a empresa responsável pela emissão do token.

Assim, cada paxos está atrelado à cotação do ouro. Sua capitalização de mercado é de US$ 80 milhões.

USD Coin (USDC)

Foi criada pela Circle e pela Coinbase (exchange americana de maior relevância no mercado) para ser uma stablecoin totalmente transparente, do ponto de vista financeiro.

É totalmente garantida (colateralizada) em dólar e emitida por instituições financeiras regulamentadas e licenciadas, que mantêm reservas da moeda fiduciária equivalentes na proporção 1 USDC = US$ 1.

Implementada por meio da plataforma Ethereum (token ERC-20), cria possibilidades de pagamentos, empréstimos e investimentos. É a segunda maior stablecoin, com capitalização de mercado de US$ 3,2 bilhões.

Stablecoins oferecem mais vantagens quando comparadas às moedas fiduciárias tradicionais, pois unem as vantagens de se utilizar a tecnologia blockchain, como segurança, velocidade de processamento e privacidade, à estabilidade de preços dos ativos tradicionais.

Além disso, são uma alternativa para quem quer transitar entre a volatilidade das criptomoedas e a estabilidade da moeda fiduciária, sem ter que passar, de fato, para fiduciárias.

Stablecoins representam uma inovação importante para o mundo cripto, sendo uma ponte entre os diferentes mercados e proporcionando estabilidade de preços.

Por outro lado, a confiança na maioria dessas moedas depende de vários fatores, os quais não estão sob nosso controle e residem na mão de um terceiro elemento.

O controle de stablecoins por grandes instituições é um viés totalmente contrário ao que Satoshi Nakamoto idealizou com a criação do Bitcoin, visando eliminar intermediários no processo.

Portanto, se for escolher uma stablecoin, opte pelas que possuem o modelo mais descentralizado possível.

Disclaimer: A informação contida aqui é apenas para fins informativos e educativos. Nada aqui deve ser interpretado como aconselhamento jurídico, financeiro ou fiscal. O conteúdo deste artigo é unicamente a opinião do escritor, que não é um consultor financeiro licenciado ou um consultor de investimento registrado. A compra de criptomoedas apresenta um risco considerável. O autor não garante nenhum resultado em particular. Desempenho passado não indica resultados futuros. Todas as informações são destinadas à conscientização pública e são de domínio público. Esta informação não pretende difamar nenhum dos atores envolvidos, mas mostrar o que foi dito através de suas contas de mídia social. Por favor, pegue essa informação e faça sua própria pesquisa.

![[Conteúdos gratuitos] Assista ao Giro do Mercado e outros programas exclusivos em nosso Youtube](https://www.moneytimes.com.br/uploads/2024/01/banner-html-28.png)